财务BI及指标体系的搭建

盈利能力指标一般看毛利润率和净利润率,主要看利润表,也就是偶尔听到高层讨论‘盈利能力’,一般说的是毛利润率和净利润率咋样,也就是效益!

盈利能力指标:毛利率 、 净利率

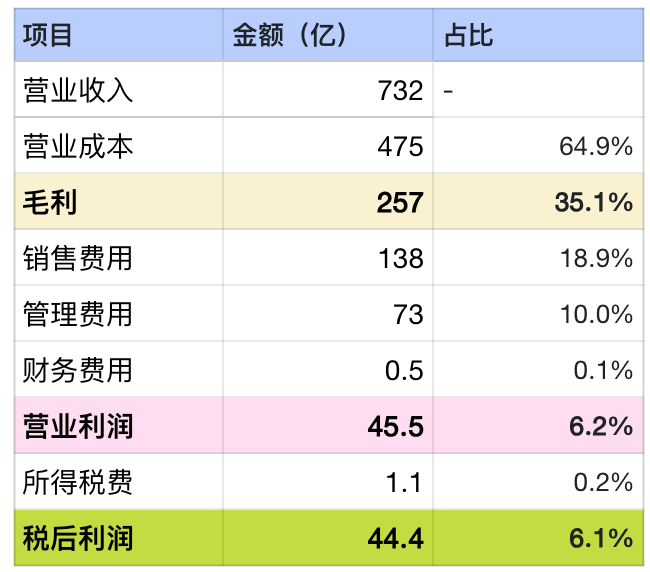

比如从底下这张(某大厂2024年季报)利润表中能看出:

毛利率35.11% = 毛利÷营业收入=732减475后再除以732,营业成本占整个营业收入的六成多,所以毛利率只有三成五。

期间费用部分28.9%,三大费用(管理费用、销售费用、财务费用)占整个收入近三成,加成本合计就占收入了65%。

企业所得税0.2%

净利率6.1%

营收732亿,经过中间各经营、所得税环节的损耗,最后净利润44.4亿,这是好还差呢?有两种比较法,一是纵向比较,一种是横向比较。

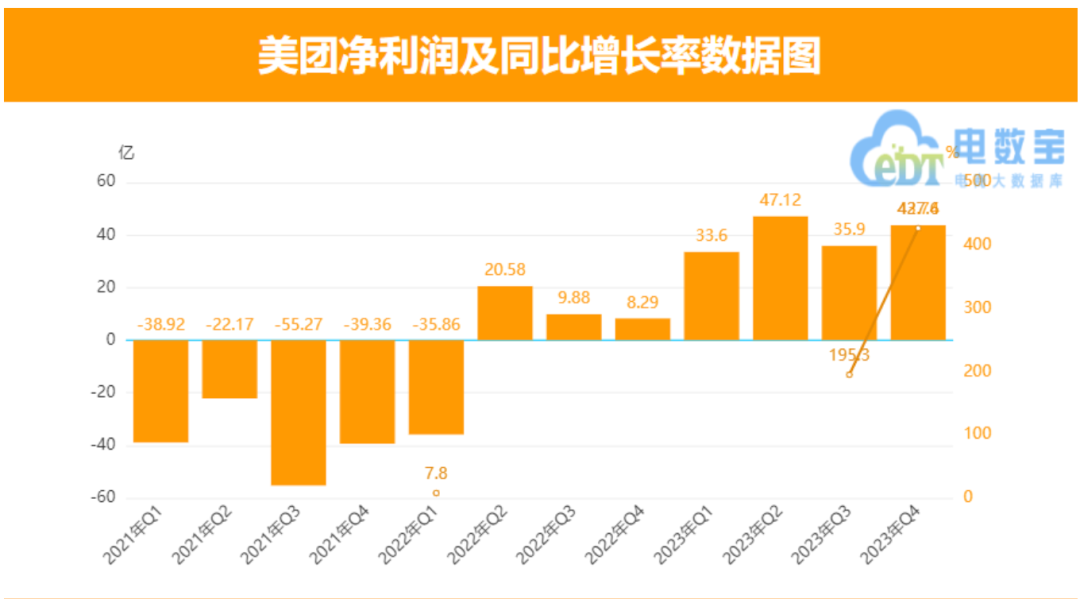

纵向比较是将指标与公司不同年度期间进行比较,可以得出企业发展趋势,判断未来走向。

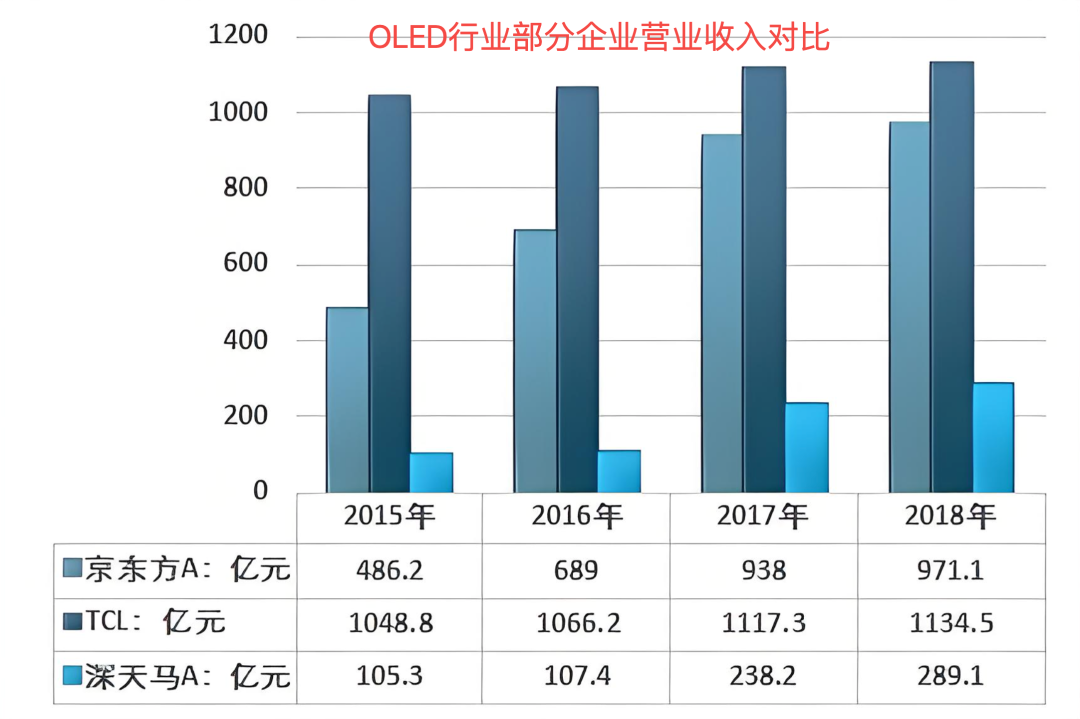

横向比较是与同行业进行比较分析,来说明同行业竞争获利能力的参考指标。

2.2 营运能力指标构建

营运能力分析周转率指标,主要瞅瞅资产负债表,算算每种资产的周转率,就是讲效率那些事儿。

营运能力指标:固定资产- 周转率 、 流动资产- 周转率 、 应收账款- 周转率 、 存货 – 周转率 、 总资产 – 周转率 、 总资产- 报酬率 、 净资产 – 报酬率 、 投资回报率

咱从底下这张(某互联网上市企业)资产负债表里头能看出:

- 固定资产的周转率:营业收入除以固定资产 → 732除以267等于2.7次/年,就是说固定资产一年能转2.7次,周转率270%。从这儿能看出,互联网企业作为轻资产业态,固定资产占比较少,周转快,与传统生产或商贸企业还是有较大差异。

- 流动资产的周转率:营业收入除以流动资产 → 732除以1746等于0.4次/年,周转率40%。

- 应收账款的周转率:营业收入除以应收账款 →732除以30等于24.4次/年,周转一次才15天(365除以24.4),多么惊人!传统行业动辄100多天,主要还是因为互联网企业都是现收或预收,应收账款余额非常小,周转自然就快。

- 总资产周转率:营业收入除以总资产,732除以2853等于26%,这体现效率。

- 总资产报酬率:净利润除以总资产,44.4除以2853乘以100等于2%。

- 净资产报酬率:净利润除以股东权益,44.4除以1567等于3%,33.3年(1/3%=33.33)才回本!不算不知道,一算吓一跳,股东们如果仅从净资产回报来回本,估计他们不乐意了。

- 投资回报率:效益乘效率等于净利润率乘净资产报酬率,6.1%乘3%等于0.2%。

2.3 偿债能力指标搭建

偿债能力分短期偿债能力和长期偿债能力,短期偿债一般说的是一年内的负债。

短期偿债能力:

流动比率 = 流动资产除以流动负债 =1746除以876等于1.99

速动比率 = (流动资产-存货)除以流动负债 = (1746-30)除以876等于1.96

整体指标还是比较健康的。

长期偿债能力:

一般看资产负债率、资本周转率。

资产负债率 =(负债总额除以资产总额)乘100%=1286/2853 = 45%

意义:反映债权人提供的资本占全部资本的比例,这指标也被称为举债经营比率。

负债比率越大,企业面临的财务风险越大。如果企业资金不足,依靠欠债维持,导致资产负债率特别高,偿债风险就应该特别注意了。资产负债率在60%-70%,比较合理、稳健;达到85%及以上时,应视为发出预警信号,企业应提起足够的注意。

资本周转率,表示可变现的流动资产与长期负债的比例,反映公司清偿长期债务的能力。

公式:资本周转率=(货币资金+短期投资+应收票据)除以长期负债合计 = (508+30+878)/409 = 3.46

一般情况下,这指标值越大,表明公司近期的长期偿债能力越强,债权的安全性越好。运用这指标时,要结合企业发展阶段、行业、未来现金流入量等因素,如某些初创的独角兽企业,虽然资本周转率很小,但并不影响大家对独角兽的追捧。

2.4 综合指标:杜邦模型

杜邦模型,是将若干个用以评价企业经营效率(营运能力)和财务状况(盈利能力)的比率按其内在联系有机地结合起来,形成一个完整的指标体系,并最终通过权益收益率来综合反映。采用这一方法,可使财务比率分析的层次更清晰、条理更突出,为报表分析者全面仔细地了解企业的经营和盈利状况提供方便。

杜邦分析法有助于企业管理层更加清晰地看到权益资本收益率的决定因素,以及销售净利润率与总资产周转率、债务比率之间的相互关联关系,给管理层提供了一张明晰的考察公司资产管理效率和是否最大化股东投资回报的路线图。

下图为某上市公司2023年年报的杜邦分析:

3. 财务BI的搭建方法

财务BI,就是咱企业信息化这个大蓝图里头,最末尾那块儿,算是下游消费者。搭建之前,得先看看咱企业信息化水平咋样,相关系统整没整好,财务数据质量行不行;这些基础活儿干完干好了,再合计咋搭财务BI。

3.1 企业信息建设步骤,一般分三阶段:

第一阶段:业务信息化

企业刚起步那会儿,从零开始,慢慢搭建各种业务系统和管理的系统,比如进销存、CRM、WMS、OMS、ERP,主要就是让企业业务流程标准化,生产运营效率提上去,企业成本降下来,这是企业业务管理思路的体现。只有基础信息化系统建设好了,业务数据才能积累下来,才能往下个阶段走。

第二阶段:财务信息化

财务信息化不是简单搭个财务系统或者上个ERP就完事了,得是业财一体化,把那些孤立的系统打通,消除孤岛现象,拉齐财务入账和业务侧业绩考核等规则,让业务数据自动流转到财务系统,一边沉淀业务、财务数据,一边建起业务数据和财务凭证的关联关系,得能上查下钻,方便灵活追溯归因。

第三阶段:企业数据信息化

数据信息化,就是以财务智能BI、大数据、数据分析为代表的信息化建设。这个阶段主要就是帮企业全面了解经营和管理现状,从流程驱动变到数据驱动,通过数据分析形成业务决策支撑,提高决策准确性,这是更高层次的企业管理方式和手段。

财务智能BI系统,可自研,可外采。现在市面上的BI系统比较成熟,基本能满足企业财务分析需求,比如帆软BI、观远、Tableau、SmartBI、PowerBI等等,有些还提供数据探查追溯功能,有直观的拖拽界面,使用户能够轻松创建复杂的数据分析和报告,效果如下图:

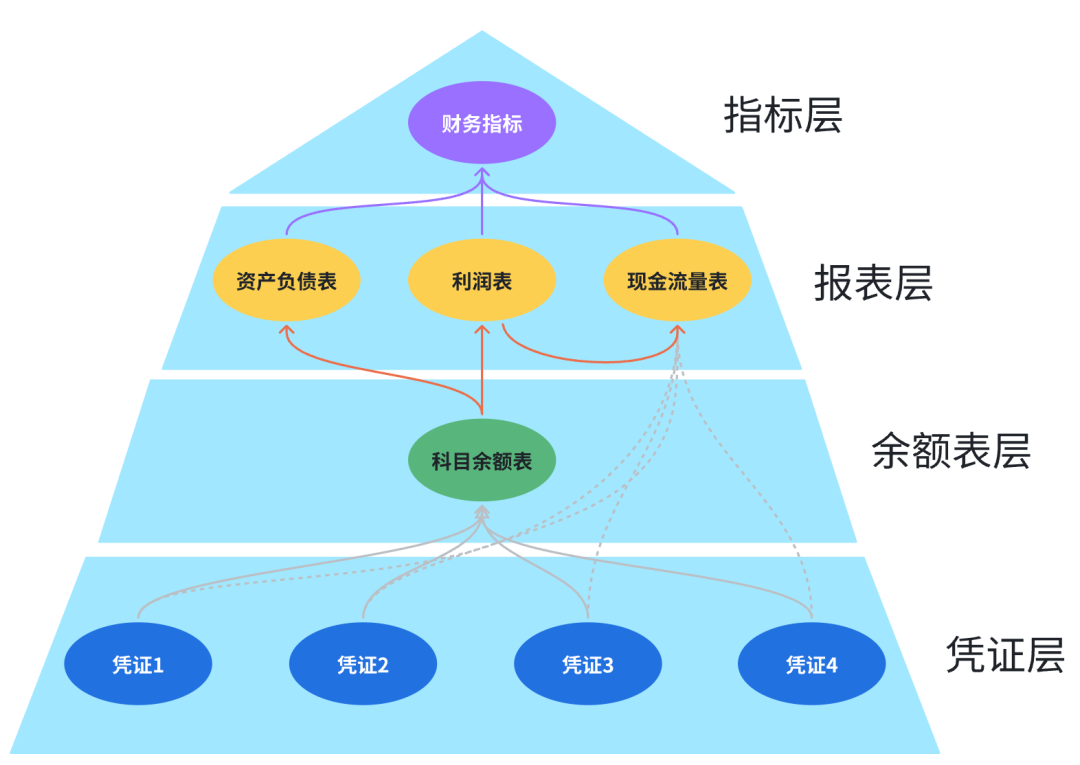

3.2 财务BI取数路径

财务BI成功与否看数据,数据质量、数据维度、取数方法。财务指标体系是靠财务三大报表计算加工来的,资产负债表、利润表都是从科目余额表里取的,现金流量表可以经过利润表加工得出(直接法),也可以直接从凭证里取(简易编制表法);科目余额表是凭证来的。在财务BI实务里,取数的路径有直接取三大报表的,也有从科目余额表甚至凭证的,每种方法都各有长短。

1)报表法

即财务指标数据从财务三大报表取

- 优点:简单易行,能屏蔽掉报表对会计科目金额的验证逻辑

- 缺点:数据维度有限;不能上查下钻进行追溯。

2)科目余额表法

指标数据从科目余额表取,

- 优点:难度适中,能实现一定程度的上查下钻溯源

- 缺点:取不了现金流量表数据;得处理报表与会计科目金额的验证逻辑;

3)凭证法

即指标数据从凭证分录表取

- 优点:数据最全,满足上查下钻等溯源、归因需求。

- 缺点:工作量大、逻辑复杂,容易出错。

最后强调一下:财务智能BI不能代替企业决策,它的作用是形成业务决策支撑、提高业务决策的准确性。通过财务BI定位和发现问题、归因,再回到业务本身去思考业务背后的问题,这样就和业务信息化建设相呼应,互相推动。

作者:业财老曾前美团财务产品专家,专注财务产品、业财一体化、财务信息化。

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!