互金信贷保理业务流和产品架构

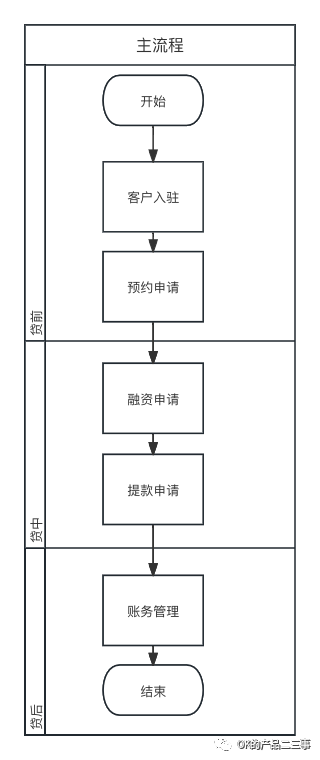

一、信贷保理业务主流程、架构

信贷业务是金融机构提供的一项核心服务,涉及向个人、企业或其他组织提供贷款或信用。常见的包括消费贷、企业的信用贷、商业贷、基于质押/应收账款转让的融资业务等。

其中保理即以应收账款转让为基础,进行应收账款融资/应收账款管理/应收账催收/信用风险担保的业务。

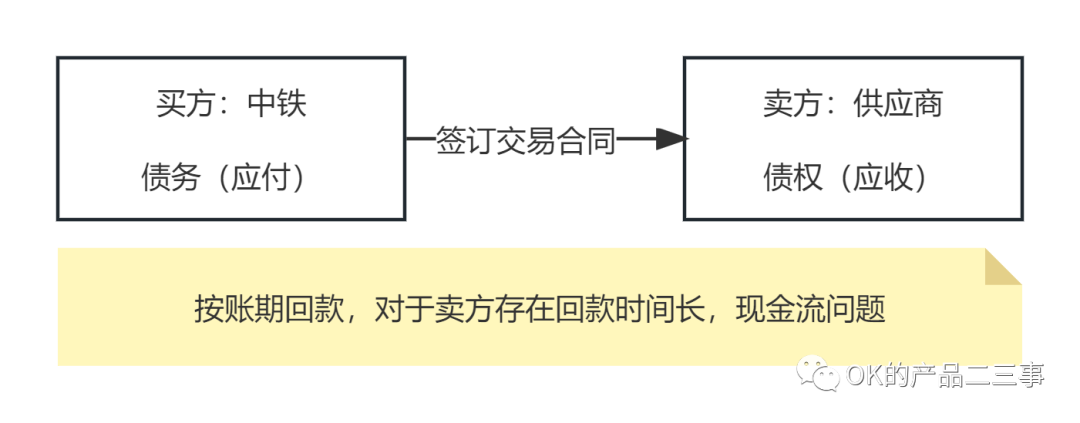

举个🌰:

买方如中铁和供应商签订采购合同,需要等到账期后,方可回款。

这中间对于供应商来说就存在账期太久,面临现金流的问题。

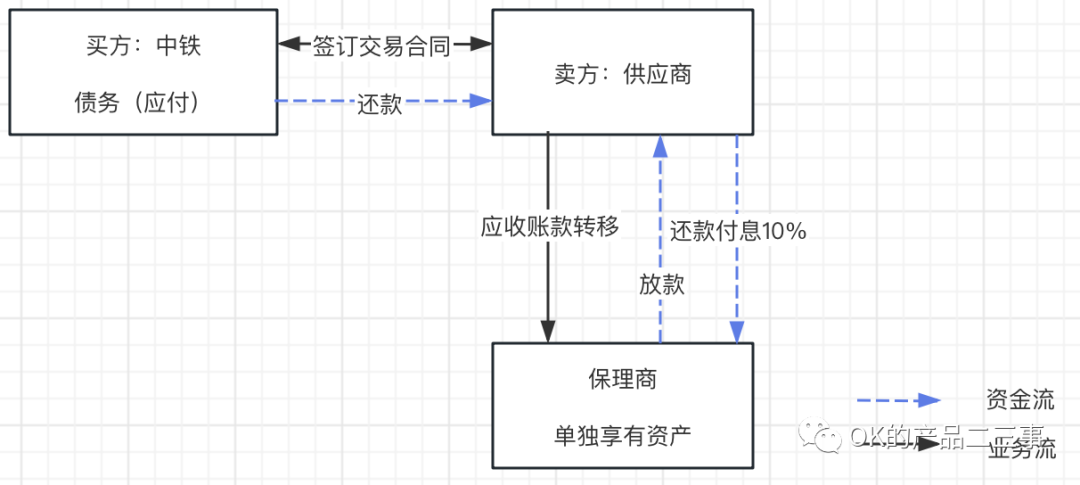

这时候引入保理角色,在中间进行了债权转移;基于应收账款转让,保理商进行放款,卖方可以实现资金快速回流,如下图。

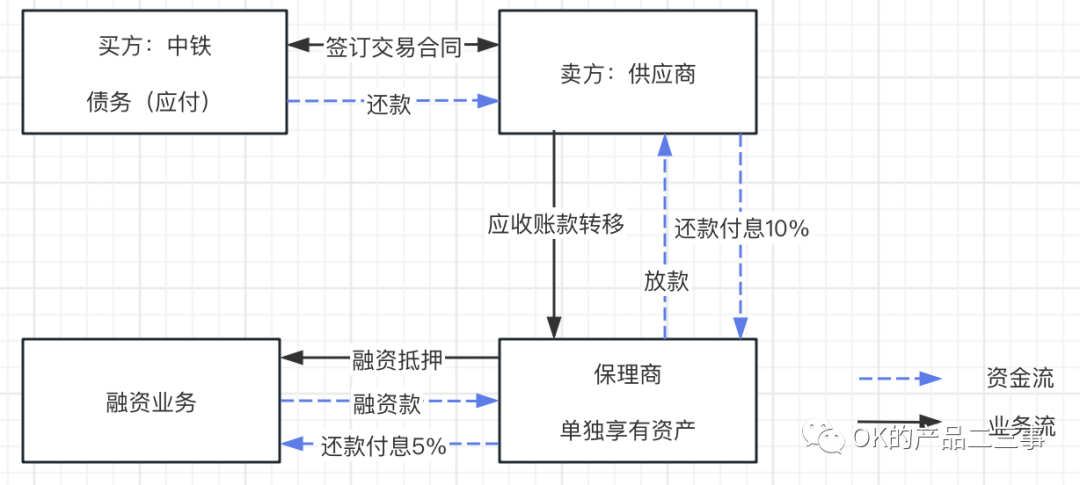

这是一个最简流程,一般还会和应收账融资结合:

把资产抵押给外部进行融资(收款),卖方提升资金周转率,保理商赚取中间的利息差;如下图在收取10%利息、付5%利息中间,赚的就是这个利息差。

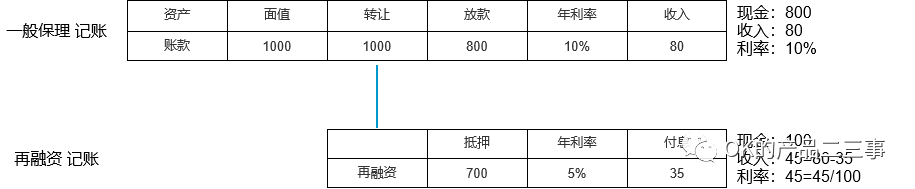

一个案例-给你1000万,怎么产生2倍3倍甚至更高的回报?

三块核心内容,资产、融资(借款)、放款(应收)。

一个常规的保理流程:

卖方转让应收账款给保理商,面值1000;

保理商放款800(考虑中间的风险成本),收10%利息,对于保理商,利息收入为80;

投入产出为:投入现金¥800,收入¥80,收益率10%。

引入再融资(更高回报):

再融资可能有卖断、抵押,这里常见的是抵押形式。

将资产按700价值抵押给外部,回700现金(收入),实际投入现金100;

如按5%计息,保理商需要支付利息为35(支出);

(为什么是700?因为外部也会评估资产风险,一般会低于放款金额)

投入产出为:投入现金¥100,收入利息差¥45,收益率45%,如下图。

投入资金减少、收益率极大提高,如果现在有800资金,最高可进行8个业务,获得更高回报。

常见的信贷业务流程包括:

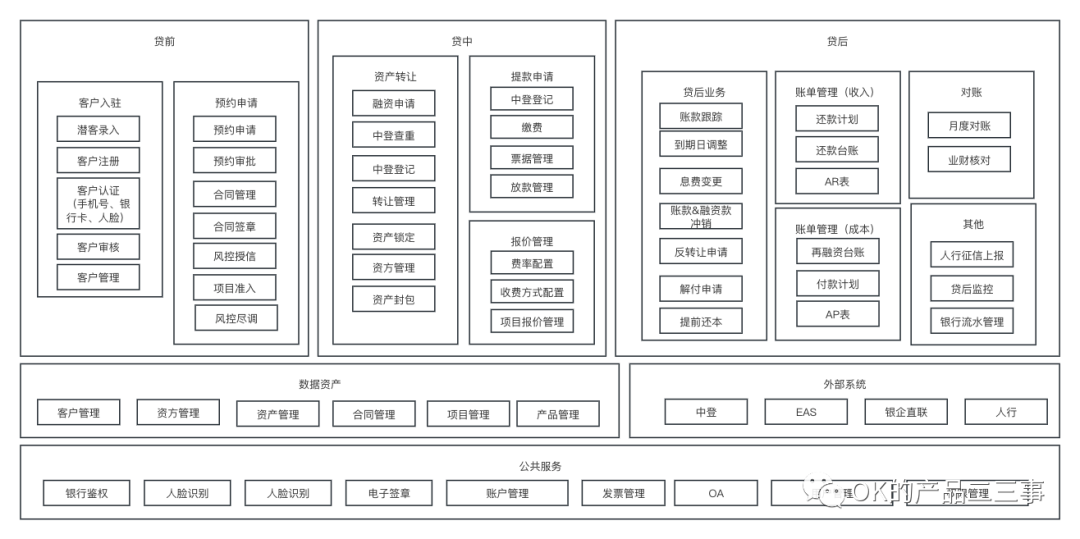

二、产品架构

一般分为贷前、贷中、贷后三个部分:

- 贷前一般处理客户入驻、资质审批、授信项目准入;

- 贷中一般处理处理具体的融资申请、审批、中登登记、资产锁定、放款事务;

- 贷后一般处理客户还款冲销、账款跟踪、到期日调整、息费变更、反转让等贷后业务,也包括放款后的收入、成本业务账单管理、对账,人行征信上报等。

三、贷前

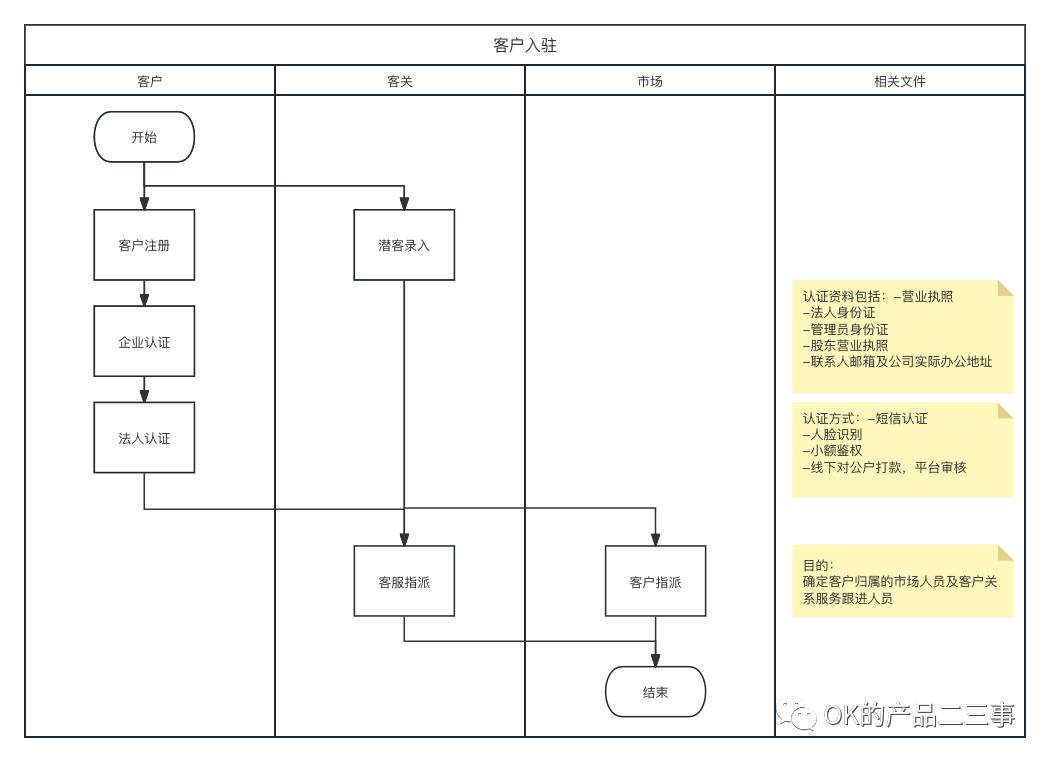

1. 客户入驻

一般包括客户自主注册、联系客户入驻,入驻后,需要维护客服、市场等各角色对接人员,确保后续客户跟进。

入驻后,需要对企业、法人进行认证,认证一般包括对企业营业执照、法人身份证的认证,一般提供短信认证、人脸识别、小额鉴权等认证方式。

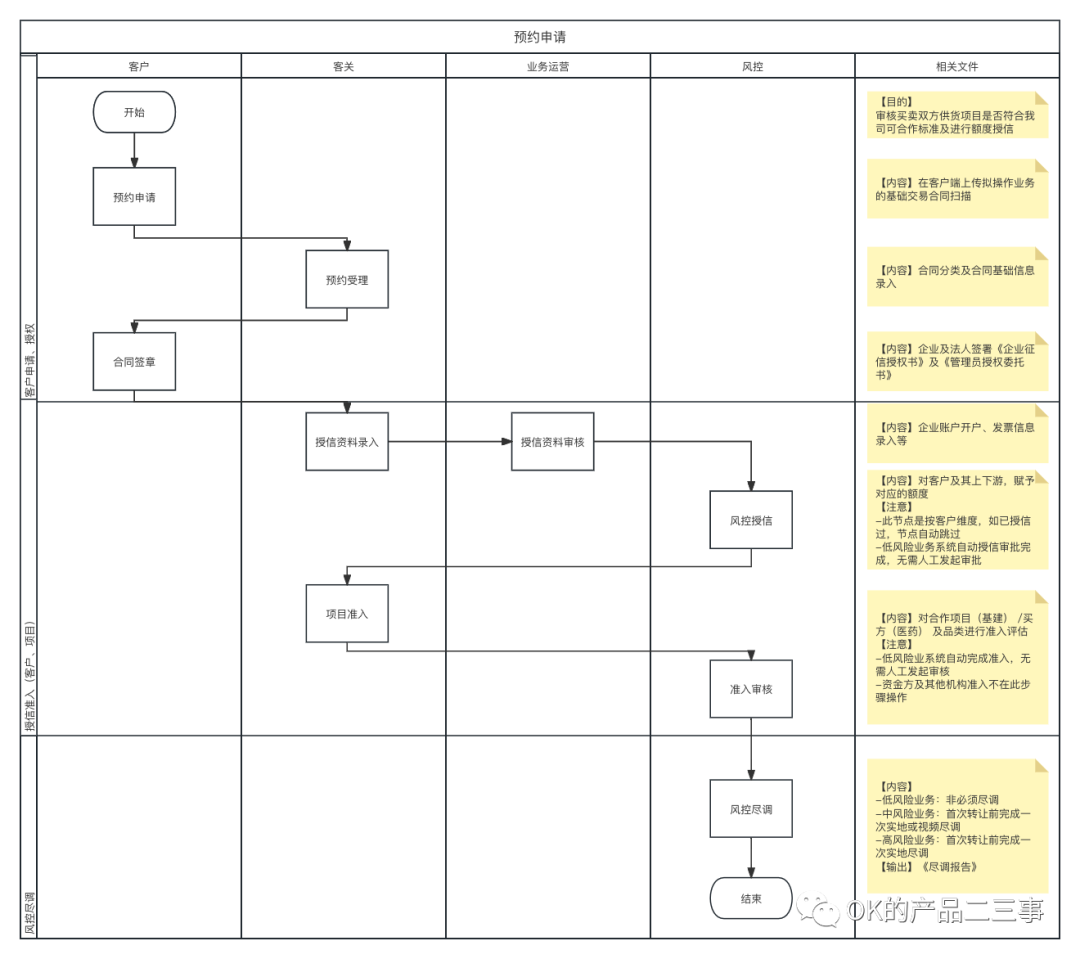

2. 预约申请

预约申请一般由客户提交,平台审核资质并进行额度授信,整个流程一般分为几步:

- 客户申请并授权:客户发起申请,平台审核,通过后,会创建《企业征信授权书》《管理员授权委托书》等合同,各方进行签章;

- 授信准入:授权后,对新客需要进行,企业账户卡户、发票信息录入、客户和项目的授信准入,初步评估判断项目风险等级;

- 风控尽调:完成准入后,由风控进行尽调,不同风险等级,将采取不同尽调方式,如低风险非必须尽调、中风险进行实地/视频尽调、高风险进行实地尽调,并输出尽调报告。

四、贷中

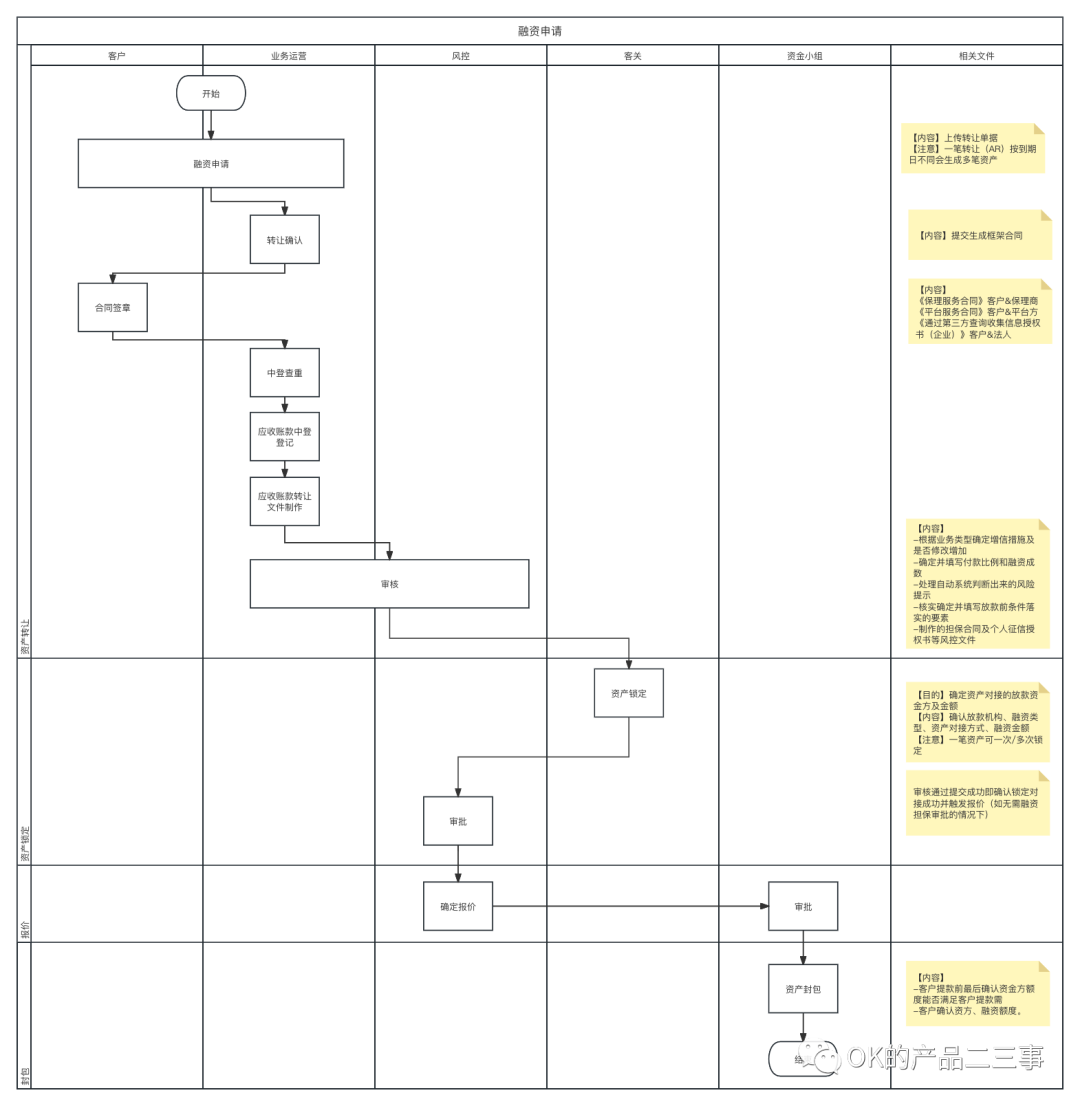

1. 融资申请

客户、项目完成首次准入后,即可开始进行融资申请,一般由平台运营/客户发起融资申请。

前文也提到保理业务是基于应收账款转让为基础的,所以申请分为四个阶段:资产转让、资产锁定、报价、封包:

资产转让:

- 如中建向供应商购买一批钢筋原材料,这时候会产生对应的应收账款,这就是一个资产;

- 卖方(供应商)可以基于应收账款发起融资申请,上传相关合同、转让单据发起融资申请;

- 平台可进行转让确认,生成对应《保理服务合同》《平台服务合同》《通过第三方查询收集信息授权书(企业)》等合同文件;

- 各方签章确认后,平台将对资产进行中登查重(避免统一资产被多次融资这种风险情况),并对应收账款进行登记,制作转让文件。

资产锁定:

确定资产对接的放款资金方、金额、融资类型、资产对接方式后,即可锁定资产。

报价:

基于以上资产信息,风控进行资产报价,如利息费率、平台服务费率等。

封包:

以上信息最终核对和封包。

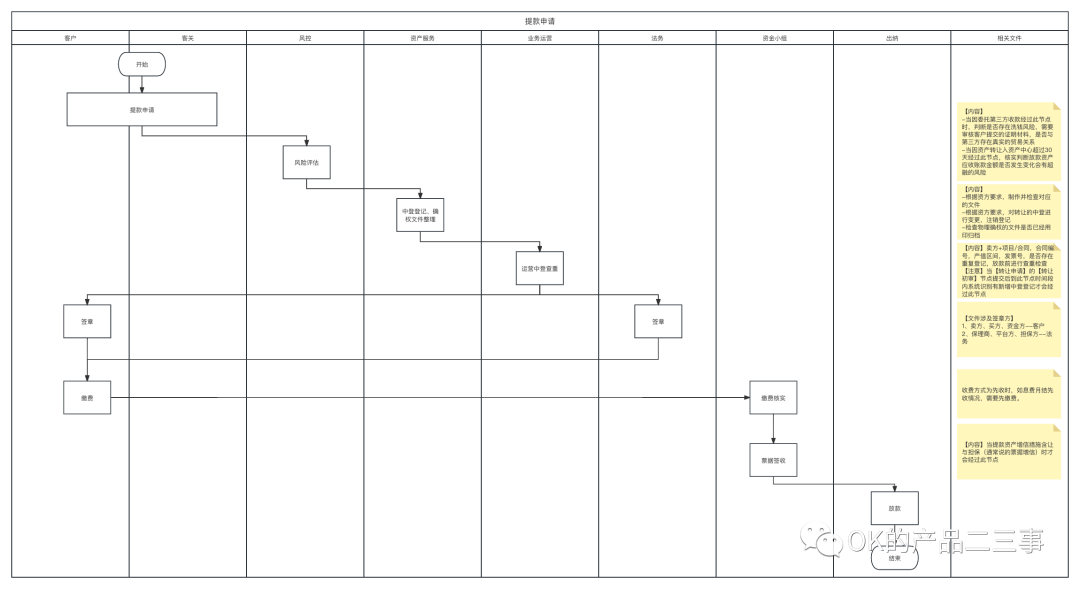

2. 提款申请

融资申请通过后,即双方已明确放款额度和计费方式,客户可发起实际提款申请。

1)提交申请后,会优先提交风控评估,原因如下:

- 当因委托第三方收款经过此节点时,判断是否存在洗钱风险,需要审核客户提交的证明材料,是否与第三方存在真实的贸易关系;

- 当因资产转让入资产中心超过30天经过此节点,核实判断放款资产应收账款金额是否发生变化会有超融的风险

2)风控通过后,会提交资产/运营组进行提款前的中登查重,避免期间资产被二次融资情况,同时如涉及到外部资金方,根据资金方要求,还可能涉及:

- 根据资方要求,制作并检查对应的文件;

- 根据资方要求,对转让的中登进行变更,注销登记;

- 检查物理确权的文件是否已经用印归档。

3)然后,将生成对应合同并签章,文件涉及签章方包括:

- 卖方、买方、资金方–客户;

- 保理商、平台方、担保方–法务。

4)一般合同签署后,即可进入平台放款环节,但基于不同收费方式,这里还涉及一个客户缴费节点,举个例子:

- 比如利息是月结先收/推介费是一次性先收,那么这里需要创建账单,客户缴费后,平台再进行放款。

- 如收费方式为后收一般会先放款。

5)缴费核实后,平台出纳将进行放款,并生成后续账单。

五、贷后

1)贷后业务,非线性流程,一般常见包括账单跟踪、还款冲销、到期日调整、息费变更、账款/融资冲销、反转让申请、提前还本等。

2)账单分为几个部分:

- 收入账务:一般为放款业务相关账务,包括客户的还款计划、还款台账、AR表。

- 成本账务:一般为再融资、外部融资业务的相关账务,包括再融资台账、付款计划、AP表。

3)对账部分,一般包括月度对账、业财对账。

4)其他部分,还包括人行征信上报、贷后监控、银行流水管理等。

详见前文分析。

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!