一文搞懂“信贷的账务处理”

信贷业务的业财一体化建设,包含了业务在线化管理、业务账务在线化、财务账在线化、凭证自动生成、财务报表生成等几个环节,本文重点介绍其中财务账的6张表和每一张表的记账逻辑。

一、业财两套账

一般来说,账包括业务账、财务账,他们分别是什么,又有什么区别。

1.1 业务账

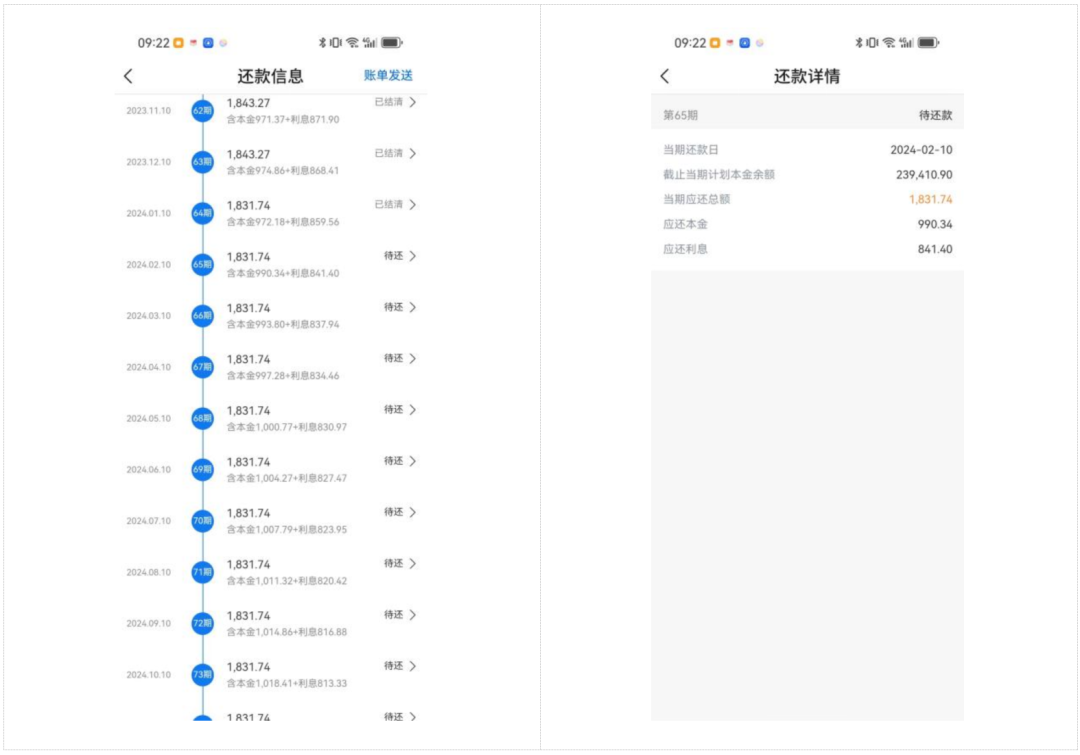

业务账就是业务层记录的账,举个例子,假如我们申请房贷,银行放款后,我们在银行客户端能够看到的每期的账单,就是业务账。

借款人会基于业务账进行还款,金融平台会依据业务账进行结清、计算逾期费用等管理。

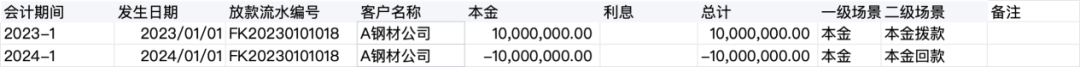

业务账的内容一般包括账单是第几期、计息区间是几号到几号,需要还多少钱、本期的本金和利息分别是多少等,如下图。

1.2 财务账

财务账就是财务层记录的账,是基于财务规范要求记录的账簿,是后续生成会计凭证、财务报表的数据源。

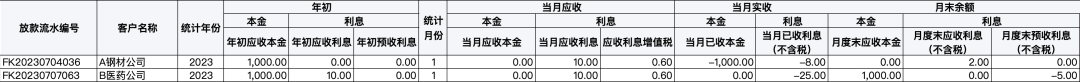

财务账的内容一般包括:每笔放款的期初余额、每月应收、预收金额、月末金额;

费用类型一般包括:本金、利息、税费,当然这里是基础费用,在实际业务中费用项会更多,如下图。

1.3 两套账的区别

业务账,按照收付实现制记录,更多用于运营管理、客户查询,真实记录用户应收、结清时间。

财务账,按照权责发生制记录,更多用于财务记账,后续凭证、财务报表生成。

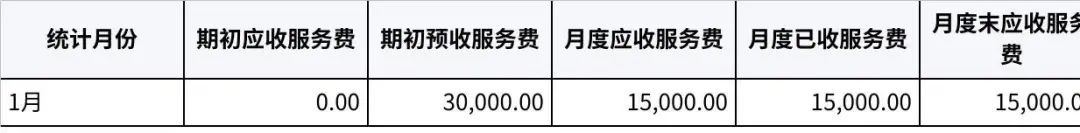

例如客户在1月1日借款时,先支付了3万元的服务费,并约定3月1日还款。

对于业务账,会即刻记录用户在1月1日支付3万元,如下图:

但对于财务账,会记录1月1日预收3万元,然后按日计提,1月将计提1.5万元,月末从预收中转为应收、实收,如下:

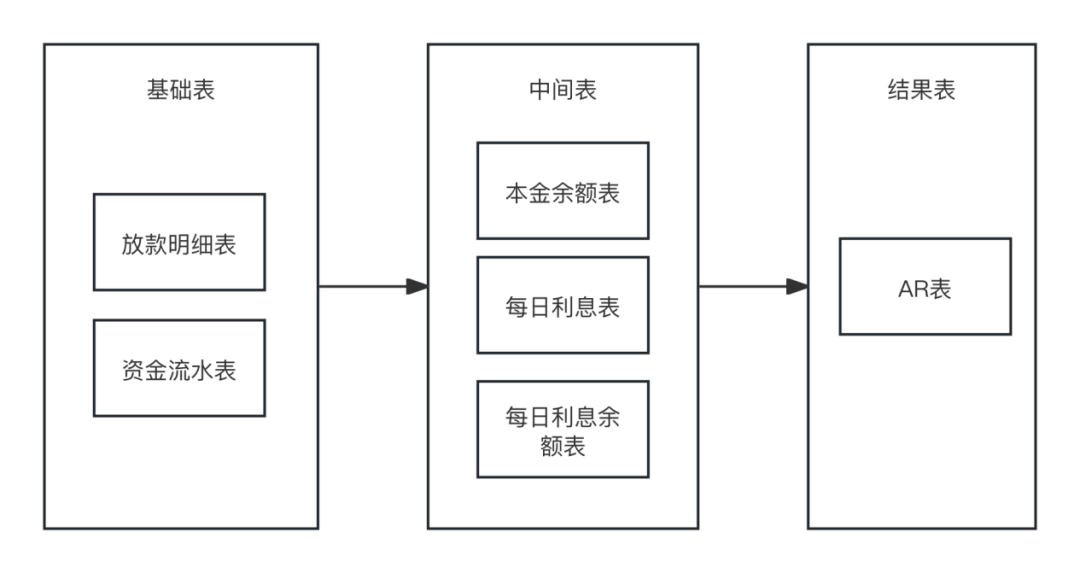

那么如果要做财务账的设计,首先需要了解财务账的表结构是怎么样的,怎么得到案例中的财务账(AR表,即Accounting Receivable应收账款)

二、财务账的6张表

财务账由哪些表组成?

为了得到AR表,一般需要基础表、中间表,如图:

其中:基础表,包括放款明细表、资金流水表;中间表,包括本金余额、每日利息、每日利息余额等。

下面,对这些表做详细的解读。

2.1 放款明细表

放款明细表,会记录借款双方之间的交易信息和变更,如融资金额、息费率、收取方式,属于一张基础数据的记录表。

向银行的借款审批通过后,银行进行放款,这时候银行会记录一笔放款明细,记录在放款明细表中。

还钱期间,放款明细并不是一成不变的,如果我们资金紧张,可以和银行商量申请延期还款,银行审核通过后,会同步更新放款明细中的融资到期日。

2.2 资金流水表

资金流水表,记录所有真实发生的资金流水信息,属于一张基础数据表。

获得银行借款后,需要到期付息时,银行收到的每笔钱都会被记录到资金流水表。

2.3 本金余额表

本金余额表,记录每个交易的本金归还情况,是基于基础数据表汇总统计得到的,同时也是生成AR表的数据源,属于一张中间表。

向银行借款时,银行最关心的是本金的归还情况,如果本金都没有及时归还,这笔交易的风险就提高了,此时通过本金余额表,即可监控每个交易的本金归还情况。

2.4 每日利息表

每日利息表,记录每日的应还利息金额,也是得到AR表的一个中间表。

虽然我们一般在月底归还房贷的利息和本金,但从财务视角来看,利息却是每天计提的。

每日计提金额x=本金余额*年化利率/360,这里一年按照360天计算,将计提的每日利息x记录到每日利息表中。

2.5 每日利息余额

每日利息余额,记录的是借款人的实际归还利息金额求和,体现每日、甚至每日每个放款编号的(应收 实收)金额。

我们归还一期贷款后,银行会区分,本次归还中多少是本金,多少是利息;其中本金部分会汇总到本金余额表中,利息会汇总到每日利息余额表中。

2.6 AR表

AR表主要监控每笔放款是否收到钱,多少了多少钱,少收了多少钱。

帮助银行,在放款后了解到每笔钱每月应收多少钱、实际收到多少钱、月末余额情况的。

我们了解了业财一体化的两套账、六张表,那么每个表是怎么记录的呢?

三、19个记账场景处理

3.1 放款明细表

放款明细表,是一张基础数据的记录表,会记录借款双方之间的交易信息和变更,那么我们从一个放款的流程聊聊账是怎么记的。

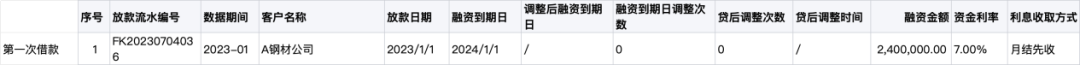

场景1:第一次放款时,会记录放款信息,如下图:

而后在整个融资周期中,一般还会出现的信息变更场景包括:融资到期日调整、贷后报价调整。

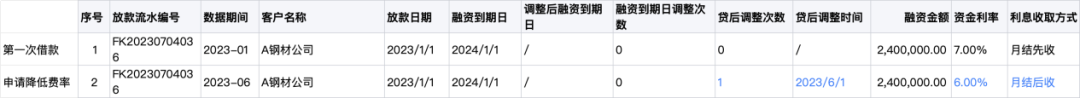

场景2:贷后报价调整(息费变更 收取方式变更)

贷后报价调整,即贷款后因为一些因素需要对贷款协议内容进行调整,一般包括利率、收取方式的变更。

比如签了贷款合同后,平台觉得用户风险较高给了7%的利率,利息月结先收;后来因为客户风险降低了,用户申请调整贷款协议,利息降到了6%,还款方式变成了月结后收

那么这里就涉及到了放款明细的改变,记录如下:

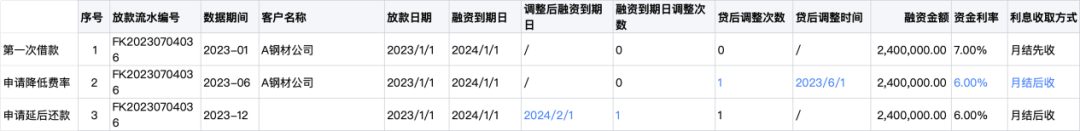

场景3:融资到期日调整

融资到期日调整,是指对融资时约定的到期日期进行调整,一般是延后。

例如,向银行借款,申请一年后还清,但是一年后,由于水灾导致没办法及时还清,这时候我需要向银行申请,延迟还款,将融资到期日往后延长,放款明细的同步更新如下:

以上就是放款明细表的记录场景和记录方式,那么有了基础的放款明细表,我们还需要记录资金流水表。

3.2 资金流水表

资金流水表作为AR的基础表,同时也是后续会计凭证生成的基础表,会有更丰富的场景和记录要求。

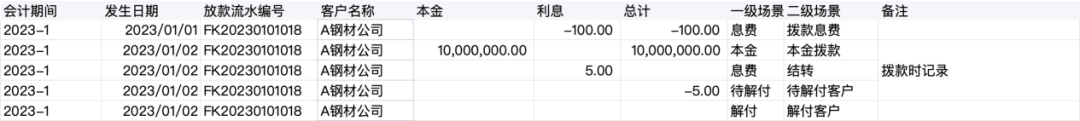

我们以A钢材公司找金融平台借款为例,展开说说整个流程中都有哪些场景,账又是怎么记的。

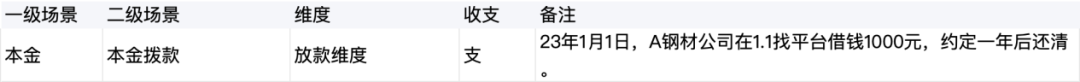

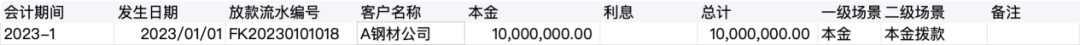

场景4:本金-本金拨款

本金拨款是指金融平台真实打款给借款人,此时付款的真实资金流水会记录为本金拨款

下面表格是记账场景的配置信息,什么时候需要记账,收支规则等。

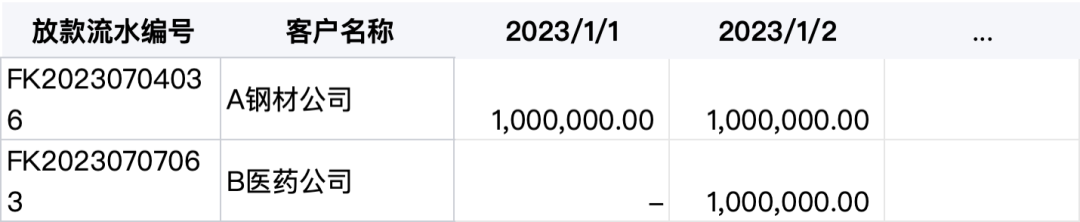

财务账记录如下:

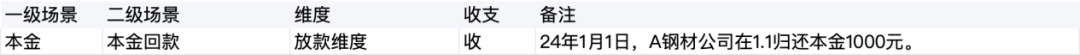

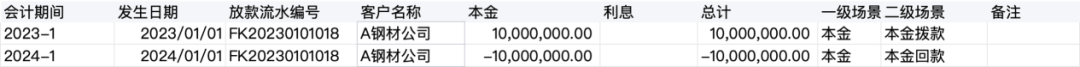

场景5:本金-本金回款

本金回款,是指客户归还本金的行为,会被记录为本金回款。

财务账中记录为对应的负数,具体如下:

本金的拨款是比较简单的,但是一般的借贷业务并不只有本金,一般还有利息,那么以下是利息的账务处理。

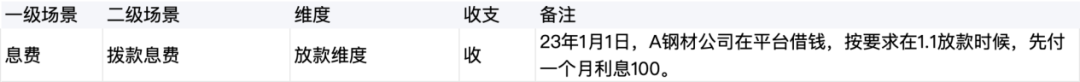

场景6:息费-拨款息费

拨款息费,是指在本金拨款时,要求借款人预先支付的息费,就是在放款时客户需要 先支付一个月的利息,才能收到款

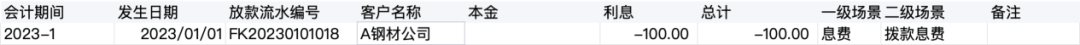

财务账中记录为对应的负数,具体如下:

场景7:息费-月结息费

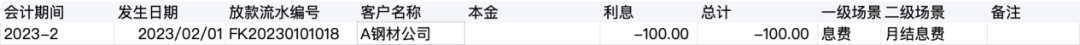

月结息费,是指按照月份结算和支付的利息费用,也就是客户每月支付的利息,属于月结息费

对应记账如下:

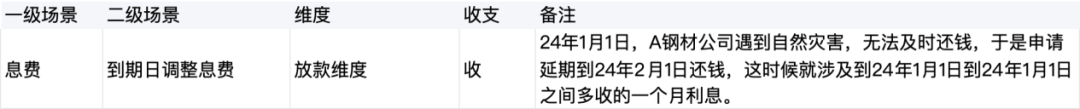

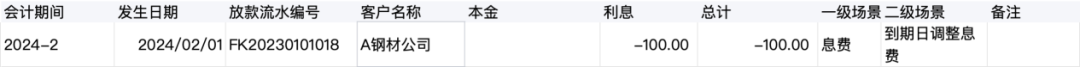

场景8:息费-到期日调整息费

到期日调整息费,是指到期日调整后,在延长时间内,按约定比例收取的利息费用

对应记账如下:

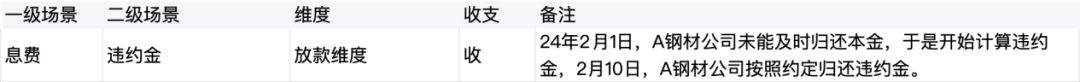

场景9:息费-违约金

违约金是指在合同或协议中规定的,当借款方未能履行其在合同中承诺的义务或违反了合同规定时,金融平台要求支付的钱。

对应记账如下:

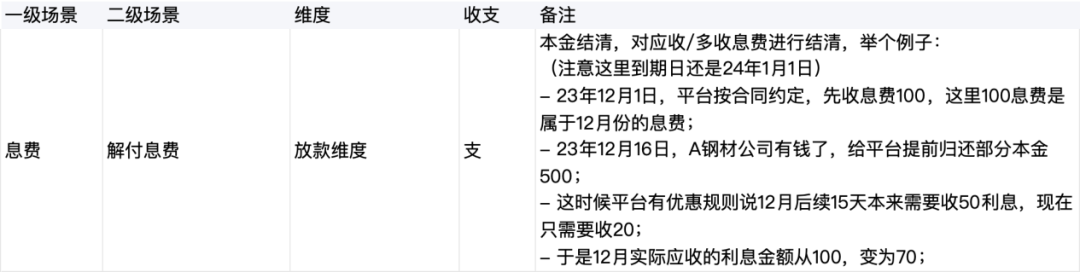

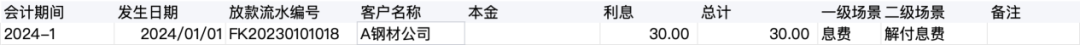

场景10:息费-解付息费

解付息费,是指本金结清时,对应收/多收息费进行结清,如先收了用户100的利息,因为一些调整利息优惠了30,那么后续就需要把多收的30元利息退还给客户

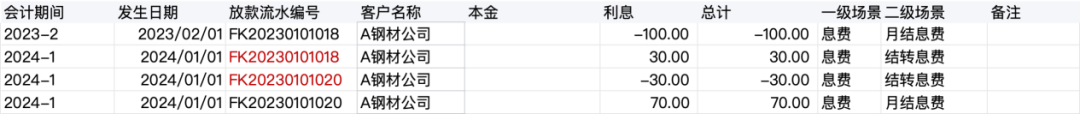

记账如下:

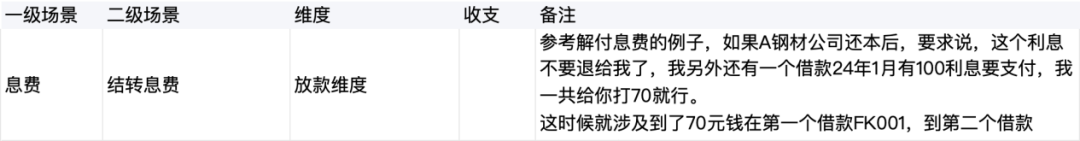

场景11:息费-结转

结转是指不同贷款单之间一些费用相互转移的场景,比如客户在一笔借款上多支付的利息不退给用户,而是将这笔应退利息直接转移到客户的另一笔借款上

记账如下:

以上是一个金融平台自己放款的业务和记账流程,除了自己放款,平台一般还会有助贷业务,撮合资金方和借款人,并在中间收取平台服务费,那么这类业务又是如何记账的呢?

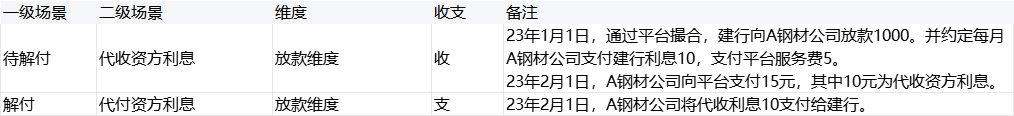

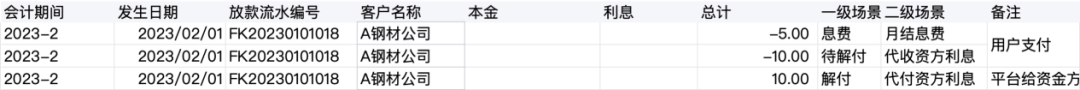

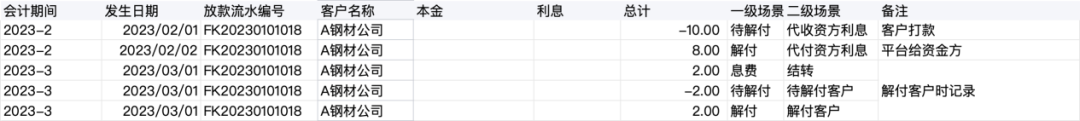

场景12:代收代付资方利息

代收代付资方利息是指撮合业务中,金融平台受到资方委托,代替资方向客户收取利息,并按照合规要求代付给资方的业务。

记账如下:

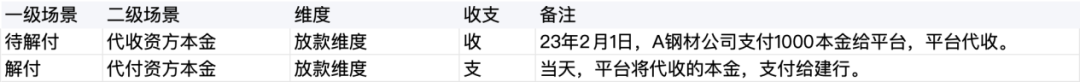

场景13:代收代付资方本金

代收代付资方本金是指在撮合业务中,我们受到资方委托,代替资方收取借款者本金,并代付给资方的场景。

记账如下:

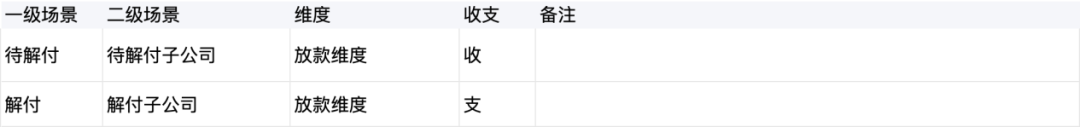

场景14:解付给子公司

解付给子公司,是指代收了子公司的钱,需要解付给子公司的场景。

记账如下:

可以看到由于实际收费主体不同,对应的记账方式也有所差别,如果收费主体是子公司,需要记录到待解付子公司,如收费主体是当前金融平台,则记录到收入,例如利息收入。

深究其原因,是因为记录成利息,会进入公司的财务报表,影响公司主营业务收入。

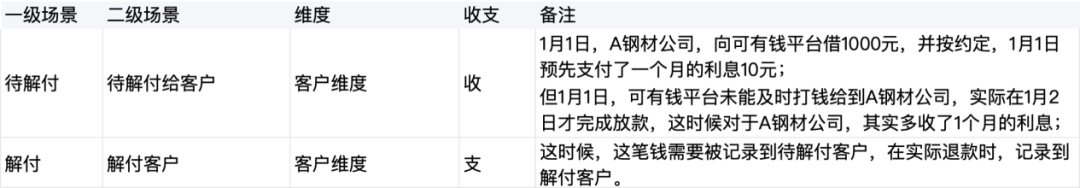

场景15:解付客户

解付客户是指平台多收了客户的费用,需要退给客户的场景。

记账如下:

同样的,在代收代付场景中也会出现类似情况,需要解付给客户,记账如下:

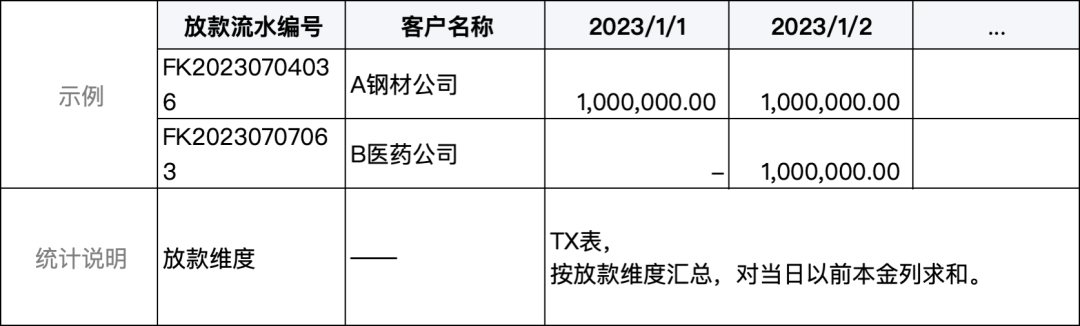

3.3 本金余额表

通过本金余额表,可以监控每个交易的本金归还情况。本金余额表,是基于TX汇总统计得到的中间表。

所以相较于TX较为复杂的记录规则,当前表会简单很多。

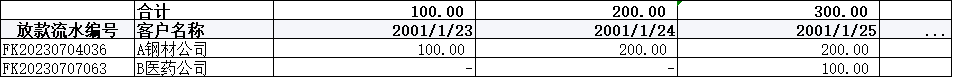

直接按放款维度汇总,将当日以前TX表中所有本金列求和即可。

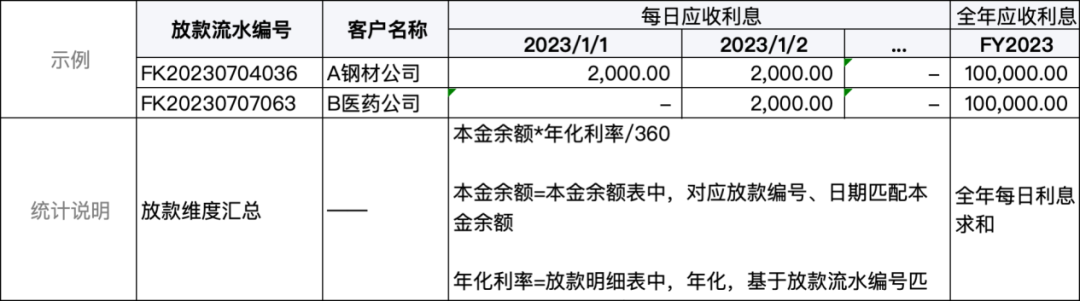

3.4 每日利息表

每日利息表,主要计算每天的应还利息是多少。

作为一张汇总表,直接基于放款明细、资金流水表汇总即可,如:

每日应收利息,一般按本金余额*年化利率/360天计算。本金余额从本金余额表中取数,年化利率从放款明细表中取数。

(注意这里如果每日应收利息,也可能政策没有提前还本的优惠,即借1000,不论是否提前还本金,都按照本金1000*年化利率/360天计息)

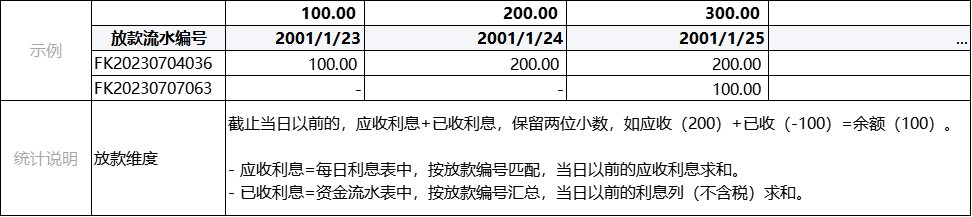

3.5 每日利息余额

每日利息余额,记录的是借款人的实际归还利息金额求和,体现每日、甚至每日每个放款编号的(应收 实收)金额。

这里按放款维度,对每日累计的应收、实收进行汇总求和,即可得到。同时需要注意,应收为正数,实收为负数,所以求和即可,不用减。

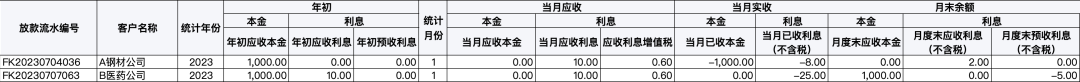

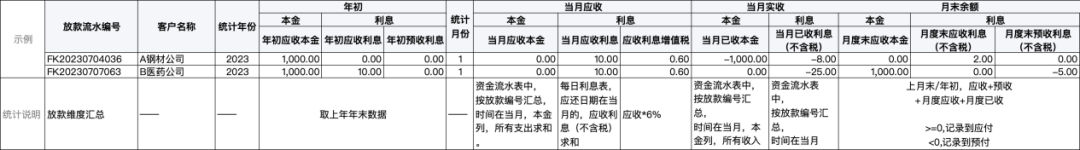

3.6 AR表怎么记?

过AR表快速汇总实现,监控每笔放款是否收到钱,多少了多少钱,少收了多少钱。

同样的,这张表也需要按放款编号汇总,并分别记录期初、期中发生额(应收、实收)、期末余额。

通过AR表,即可了解到每笔放款业务,当前还有多少应收、多收实收,是否延期,能帮助内部更好进行监控、管理。

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!