变局还是出路:网络互助的保险化与相互保险的互助化

王和先生说,“网络互助可以理解和定义为互联网化的相互保险”,“网络互助制度的出现是一种基于技术创新的相互保险进化”,我比较认同。

在之前文章中也有类似提法,我认为“网络互助可以说成是相互保险的一种本土化形式”。网络互助与相互保险的融合发展,这是我对于两者发展方向的一个基本观点。

一、网络互助是昙花一现吗?关停潮后会被淘汰吗?

一个不争的事实是,网络互助对用户的吸引力正在逐步减弱。但从价值逻辑来看,网络互助将长期会是医疗保障问题的解决方案之一。

网络互助不是昙花一现,用户需求决定一切。

我国现状是社保低水平广覆盖、商业保险广度深度低。保障体系及覆盖都有基础,但钱少问题多、效率低下,而网络互助在效率方面无疑是具有优势的。无钱治病的社会问题、国内保障体系的缺陷以及民间互助共济的传统共同催生了网络互助这样的解决方案。

关停潮是泡沫与急功近利的表现,不是衰败而是回归常态。

蜂拥而上之后可能是一哄而散,结果就是一地鸡毛。在监管未明令禁止的情况下,关停往往是基于利益的主动选择,机会成本一直都存在。

互助本身不赚钱或者说难赚钱,这是大家的共识。不过模式闭环的答案早有人给出,低额、高频、碎片化,很容易起量,通过流量形成场景汇集需求。

互联网公司相继关停网络互助,既是对业务发展现状、自身能力的认识和反思,也是行业由野蛮生长到规范发展的过程。(曾就该问题专门讨论,详见《如果相互宝关停,网络互助会消失吗》)。

与网络互助最近的,是相互保险。但相较于互助,大家对相互保险是不买账的。

二、相互保险好不好?为什么大家不买账?

相互保险在国内的风吹草动,都会引发保险行业的广泛关注。

从其他行业经验看,在国内发达的互联网应用技术加持下,相互保险理应得到巨大发展。事实则不然,无论是市场规模、组织数量还是用户反馈都不尽如人意。

1. 相互保险好不好?有哪些行业优势?

在股份制保险公司中,公司以逐利为目的,追求股东利益最大化;投保人只是客户,与公司利益不一致;其展业费用高昂,这也是大家普遍觉得保险贵的重要原因。

相互保险组织为全体投保人共同所有,投保人既是股东也是客户,与公司之间利益一致,减少甚至避免了代理成本;不以逐利为目的,追求投保人的利益最大化;其展业费用等成本较低,提供更经济的保险服务。

模式上的优越性,让相互保险天生就容易受到社会和更多用户的欢迎。

于个人,相互保险是一种高效率的保障方案,意味着可以花更少的钱获得更多保障;原来被保险人拒之门外的更多人也可能获得保障方案。

于行业,改变用户对保险行的刻板印象,有助于提升行业信任;改善行业成本结构,促进行业健康发展;激发多潜在用户,提升市场规模。

于社会,相互保险扩大了承保人群,可以集中力量解决垂直人群的保障问题;为社会保障提供了更多一种可能解决方案。

可以说,相互保险是被抱以厚望的。

2. 为什么国外流行而国内没有火?

相互保险不以逐利为目的,这在国内的保险经营逻辑下就很难生存。

国内保险展业成本高,用保险那套体系去推有限利润空间的相互保险,结果就是相互保险水土不服。

此外,国内保险的监管环境也很大程度上限制了相互保险的活力和发展。

网络互助恰恰没有这样的束缚。门槛低、约束较少、规则相对简单的加持下,网络互助更具活力与吸引力。

即使互助平台接连关停,相互保险也没能让更多用户重视。

当然我们也看到,国内相互保险业务也在进行很多尝试和努力。包括推出肾脏病、三高等慢病人群可带病投保产品,聚焦儿童、女性、老人等同质风险群体。

三、冲突还是融合:网络互助与相互保险之争

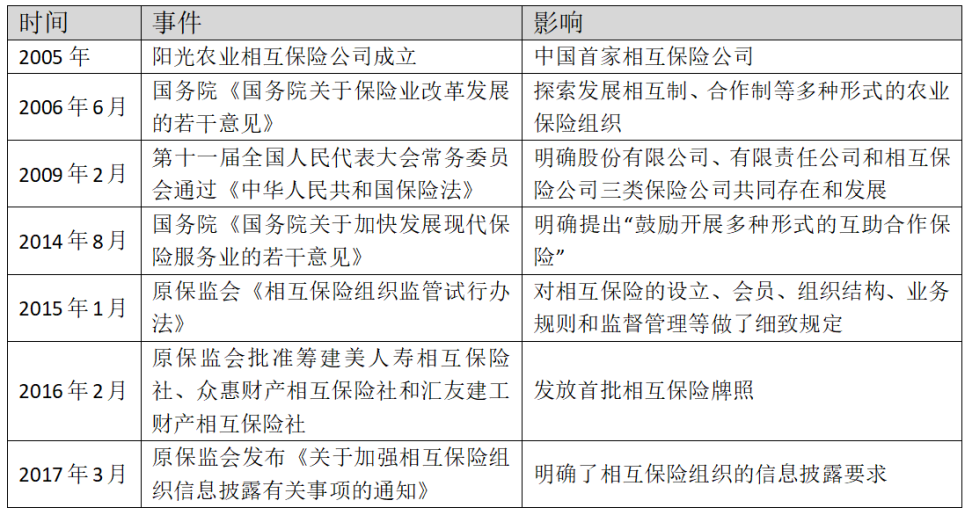

在《相互保险组织监管试行办法》和2016年首批3家相互保险社开业的加持下,相互保险仍然没能取得快速发展。

2016年开始,网络互助就以我们熟悉的互联网速度占领市场,并一度成为竞相追逐的风口。

不禁要问,是网络互助挤压相互保险的发展空间了吗?

1. 巨头纷纷入场,互助究竟有何吸引力?

近期诸多互联网公司退出互助战场,互助正在经历关停潮;但不可否认的是,网络互助曾经的风光与其对互联网巨头的吸引力。

低成本流量的诱惑吸引大家扎堆进场,这一模式能够快速聚集大量用户。以相互宝为例,2018年蚂蚁金服推出“相互宝”,上线1个月2000万人加入,1年左右用户数就突破1亿。

用户下沉是互联网公司流量遭遇天花板后的一个出路。网络互助相比保险更适应移动互联网,能够服务到最底层民众。

绝对低价面前,用户的购买意愿一定大幅增加,网络互助的低门槛也体现了这一逻辑。

三四线城市及以下的用户占比高,一半用户没有购买过商业保险等都在说明其对互联网公司用户下沉的意义。

场景入口。互联网巨头试图通过互助建立大健康业务场景,继而布局保险、健康产品和服务等。大健康一定是未来的风口,把握住入口与先机至关重要。

切入保险业务。互联网巨头希望借力网络互助发展现有保险业务,亦或通过互助未来获得相互保险牌照。

2. 抢滩保险,互助与相互保险谁更胜一筹?

大多数下场者眼中,网络互助或者相互保险均是其发展保险业务的一个路径。

一种是在持有保险中介牌照后,希望通过网络互助的场景和流量,切入保险业务;一种是期望通过网络互助的监管落地,曲线获得相互保险牌照,进而获取保险行业进场资格。

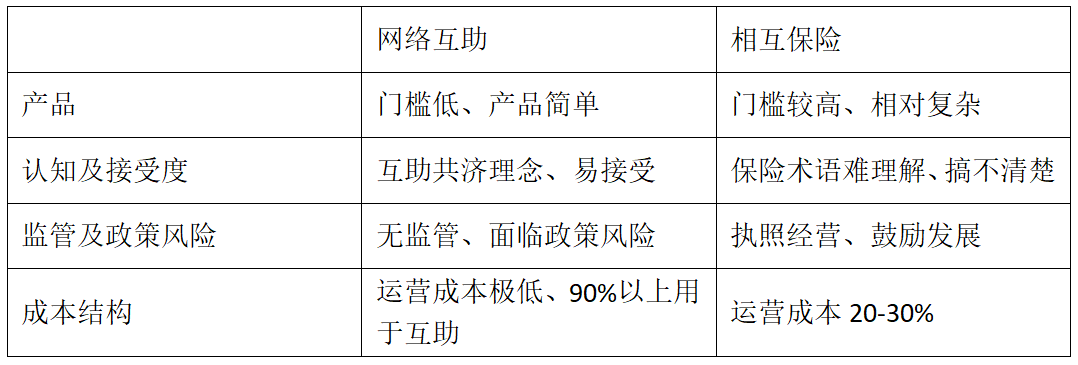

互助与相互保险谁更胜一筹,市场给出了初步答案。目前网络互助在产品、市场接受度、发展速度与实际效用方面较之相互保险均有明显优势。

产品上,网络互助门槛低、产品简单、切合互助共济的传统理念,不同于保险公司预收保费、设置复杂的合同。即使是相互保险,大多人对其印象也是一个难懂、新的保险产品,专业性门槛较高。

互助产品普遍试图向外界传递的信息是,它比起传统的保障模式更加透明、公开、简单。

在发展速度与市场接受度方面,相互宝一年一亿用户的成绩让人望洋兴叹;相较之下,2016年批复的三家相互保险社近年的发展则平平淡淡,知其名的用户寥寥无几。

实际效用方面,网络互助平台累计互助用户已有十余万人,互助总额超百亿元,且筹款金额用于互助赔付的占比非常之高。有理由相信,因网络互助的广泛普及,提高保障意识进而投保商业保险的大有人在。

而相互保险则有待被进一步验证。

不过,这一切都可能因监管而一夜消失;相互保险本身就是合规性的存在,这就是最大的优势。

对保险行业来讲,相互保险是被国外证实的成功模式,丰富了保险行业多样性,也为特殊保障问题带来了另一种解决方案;而网络互助所带来的市场增量、用户习惯改变,当下更具社会价值和现实意义。

对监管来讲,相互保险有可参考的国外经验,更规范与易于管理;网络互助游离于监管之外,规范与管控是一个大问题。

对用户来讲,网络互助毕竟不是保险,没有刚性兑付和严格的监管约束,甚至互助平台也可能因为经营不善而宣布关停;而相互保险并没有让人体验到其巨大的模式优势。

很多人在网络互助和相互保险之间,容易犯一个极端化的思维错误,认为网络互助确实够便宜够接地气而相互保险高不可攀,亦或认为网络互助上不了台面而相互保险才是正规军。

不要高估神化网络互助或者相互保险。

四、变局与出路:网络互助的保险化与相互保险的互助化

网络互助与相互保险的困境越发明显,预判变局与寻找出路已是不得不面对的问题。

谈到网络互助的出路,所有的矛头最终都会指向监管。用户会责怪官方不作为,互助平台说我想被监管,保险业会怒斥网络互助不正规应该取缔……

而要监管网络互助,就要从现有的模式中找到一个参照物。显而易见,相互保险是最近的、也是最合适的(所以这里的保险化指的是相互保险化)。此外,互助本身在运营人员、平台定位与产品上也都透露着保险的逻辑。(详见《网络互助中的保险逻辑》)。

相互保险面临的则是发展问题,最具借鉴意义的可能不是哪一类保险业务而是网路互助。

相互宝上线之初叫“相互保”,除了承保方是保险公司以及一纸保险合同区别外,像极了网络互助计划;这也是后来相互保变相互宝转型为网络互助计划很顺利很自然的原因。

相互保险与股份制保险的运营逻辑应该不同。基于国内保险环境现状,相互保险的机会或许更在于特定领域、特定人群。

逻辑在于:适当规模的同质化风险人群,在群体信任+严格财务+精算制度加持下,风险更可控。

我们看到,相互保险组织的一些产品和运营思路已经在向网络互助靠近,在垂直化这个方向上比一些互助平台走的更坚定。

国内相互保险的发展将趋于网络互助化,在监管等社会环境下网络互助也将逐渐相互保险化。

这里不是说网络互助最终会成为相互保险或者相互保险会成为网络互助,而是在监管及风控方面互助向相互保险靠近,在运营和组织方式上相互保险会趋于网络互助。

无论互助是走保险保障体系还是公益慈善的路径,“网络互助的相互保险化、相互保险的网络互助化”的趋势是挡不住的。

#作者#

陈志恒,微信公众号:陈大个子。连续创业者,长期专注于网络互助等创新保障模式的研究与实践。操盘过大病筹款、网络互助、互联网保险相关项目。

本文

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!