原来这就是数字人民币,看完终于懂了

编辑导语:什么是数字人民币?数字人民币即由中国人民银行发行的数字形式的法定货币,它可以丰富大众的支付方式。那么,数字人民币的系统架构、产品形态是什么样的?本文作者就数字人民币做了介绍,一起来看一下。

数字人民币虽然已经试点推行很长一段时间了,但对于大部分人来说还是很陌生的,特别是从专业的角度去分析数字人民币的定义、建设、推行、红包发放等方面;本期“沐沐讲数字人民币”会通过20几篇文章由浅入深的讲解数字人民币的方方面面,敬请关注作者后续文章!

一、数字人民币定义

1. 定义(法定)

数字人民币(英文简称:e-CNY)是由中国人民银行发行的数字形式的法定货币,由指定运营机构参与运营并向公众兑换。

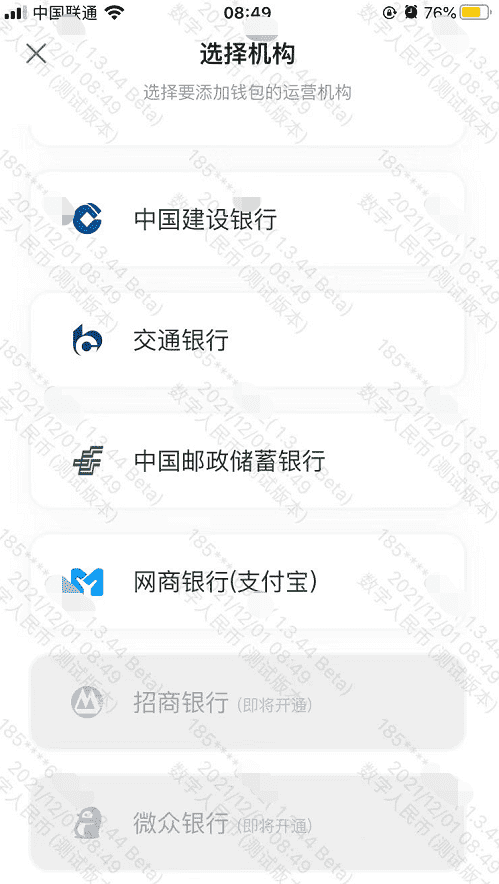

截止到2021年11月30日,运营机构已由6家增加到9家,分别是中国工商银行、中国银行、中国农业银行、中国建设银行、交通银行、中国邮政储蓄银行、网商银行(支付宝)、招商银行(即将开通)、微众银行(腾讯旗下,即将开通)。未来将会有更多商业银行接入参与运营。

2. 账户特性

数字人民币以广义账户体系为基础,作为现金M0的补充。支持银行账户松耦合功能,且与实物人民币(纸币、硬币)等价,支持分级限额、可控匿名,具有价值特征和法偿性。

数字人民币账户特性

充钱/存钱功能:个人可将数字人民币账户的资金转存至银行账户,也可以通过绑定的银行账户向数字人民币账户进行存钱。

3. 发行愿景

丰富人行向社会公众提供的现金形态,满足公众对数字形态现金的需求,助力普惠金融;

支持零售支付领域公平、效率和安全诉求。数字人民币将为公众提供一种新的通用支付方式,提高支付工具多样性,提升支付体系效率与安全。

积极响应国际社会倡议,探索改善国际跨境支付。

二、总体系统架构

1. 系统架构

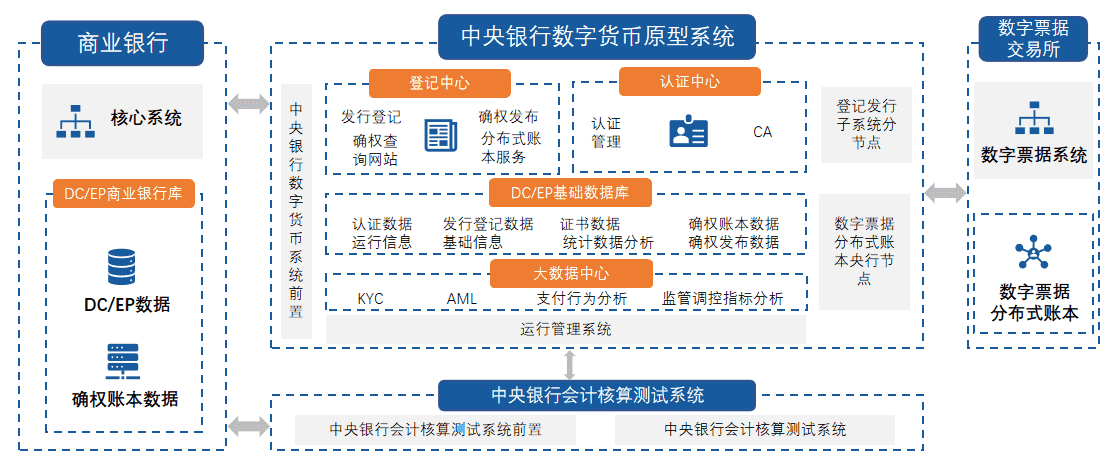

数字人民币系统总体架构核心要素为“一币、两库、三中心”。

一币是指由人行担保并签名发行的代表具体金额的加密数字串;两库是指人行DC/EP基础库和DC/EP商业银行库。

三中心包括:

登记中心:负责发行、转移、回笼全过程登记,分布式账本服务保证人行与商业银行的数字人民币权属信息一致;

认证中心:负责对用户身份信息进行集中管理,是系统安全基础组建和可控匿名设计的重要环节;

大数据分析中心:承担KYC、AML、支付行为分析、监管调控指标分析等职能。

以下为数字人民币系统总体架构图:

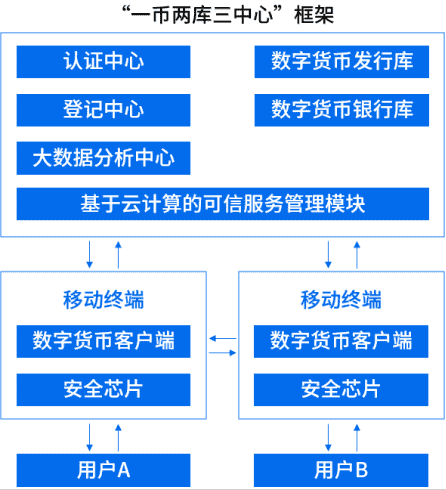

2. 运营框架

数字人民币总体运营框架采用“人行-商业银行/商业银行-公众”双层运营体系。人行负责数字人民币发行、注销、跨机构互联互通及钱包生态管理,大型国有银行及商业银行负责提供数币兑换服务。

运营框架图如下:

来源:姚前-中国法定数字货币原型构想

3. 设计原则

坚持依法合规、安全便捷、开放包容的设计原则;数字人民币设计兼顾实物人民币和电子支付工具的优势;数字钱包作为数币的载体和触达用户的媒介向公众发行。

三、产品形态

1. 降低发行和兑换成本

数字人民币大幅降低了发行和兑换等成本。数字人民币账户体系一次性搭建成型后,可以大大降低现下现钞发行、兑换过程中的高昂成本,后续也只存在对应数字人民币体系的运营维护成本,且会逐年边际递减直至趋近于零。

2. 支付即结算

数字人民币相比现钞也可提高流通过程中的透明度与流通效率,支付即结算,从而有效提升企业支付清结算的效率和央行对资金流动的监控。

3. 可实现匿名、离线兑换

数字人民币在账户模式上是松耦合的,意味着用户既可以选择将数字人民币钱包与自己已经开设的银行账户进行绑定,同时也可以选择仅凭数字人民币钱包、脱离传统银行账户体系独立使用。

4. 双离线支付

数字人民币支持付款方和收款方的「双离线支付」,从而实现现钞支付的线下全覆盖的优势,摆脱对网络的依赖,在面对一些特定的使用场景时依旧能够满足支付需求。

四、与其他第三方支付方式的区别

1. 从定义和发行上区别

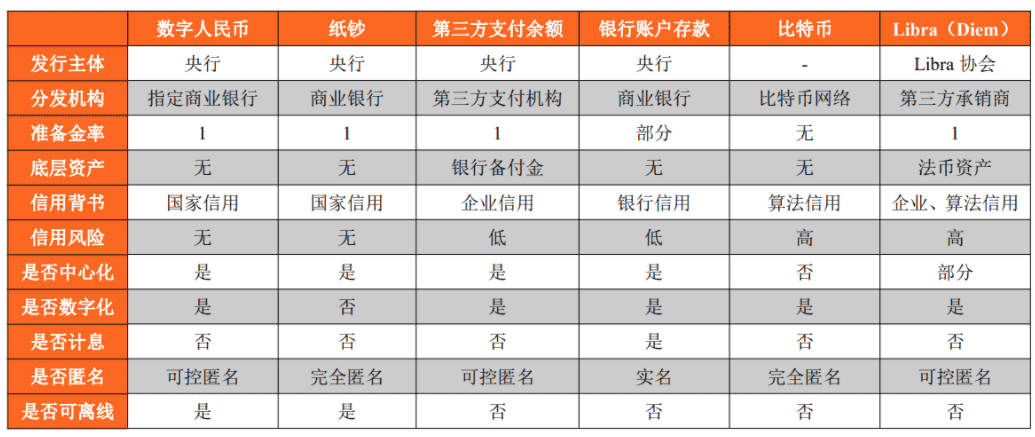

从货币定位看

数字人民币由中国人民银行发行,是一种和纸钞、硬币等价的法定货币,定位于流通中现金(M0),属于基础货币范畴,其法律地位与现金相同。

从发行管理上看

数字人民币由中国人民银行发行,指定运营机构负责数字人民币的运营和兑换服务,并实现可控匿名,属于双层运营体系下的混合型央行数字货币。

从应用客群看

数字人民币面向公众发行,可广泛地用于个人和企业等各类日常交易场景。

从支付角度看

数字人民币以数字形式存在,自身具有价值,且以国家信用作为担保,支持与银行账户松耦合,因此数字人民币能够作为数字化支付手段,并在一定程度上支持匿名交易。

下图为数字人民币与其他货币及电子货币之间的区别:

2. 从开通及使用上区别

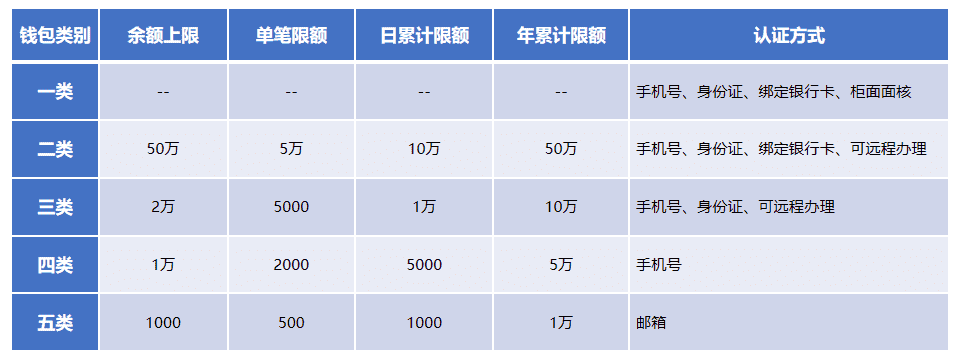

个人数字人民币钱包根据客户身份识别强度分为不同等级的钱包类别(共5大类),企业根据开立的主体和载体进行区分开立母钱包:

按开立主体分为:个人钱包和对公钱包

其中个人钱包根据客户认证的信息强度不同共分为5类,每类钱包的余额上限、单笔限额、日累计限额、年累计限额和认证认证方式如下图所示:

按载体分为:软钱包和硬钱包

后续文章中会阐述软钱包和硬钱包的相关定义。

按权限归属分为:母钱包和子钱包

母钱包需提供企业相关信息作为认证,子钱包挂靠在母钱包之下,同一主体可在一个母钱包下开通多个子钱包。

根据《中国数字人民币的研发进展白皮书》公布的数据显示,截至到2021年10月22日,全国已开立数字人民币个人钱包1.4亿个。

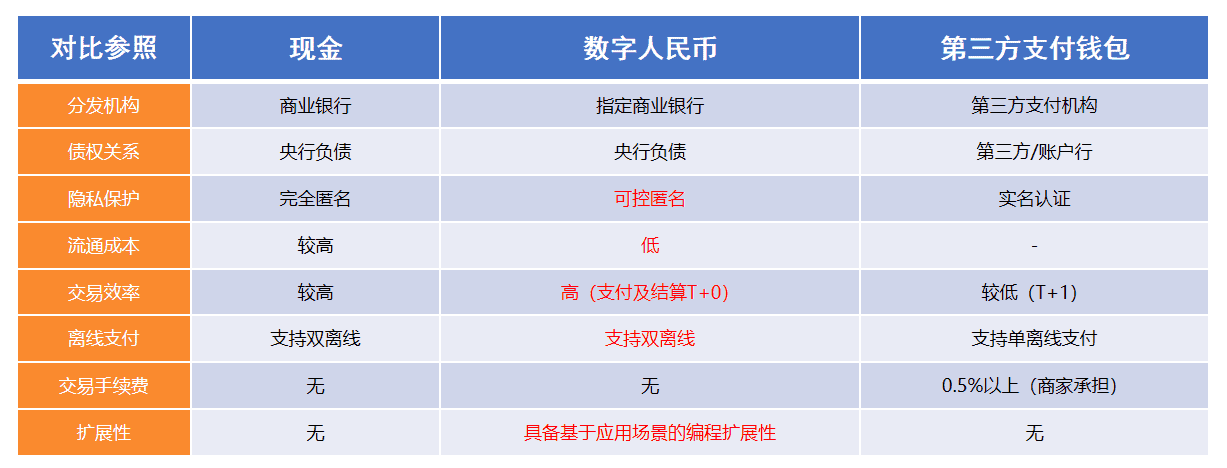

3. 数字人民币较现金、第三方支付的优势

数字人民币相比较于现金、第三方支付钱包而言,具有支付即结算、双离线支付、具备基于应用场景的编程拓展性。其中,数字人民币支付交易手续费为0费率,支持T+0结算。

作者:沐沐,某知名大厂10年金融支付产品经理;公众号:沐沐讲数币。

作者 @沐沐讲数币

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!