金融产品经理之融资融券

一、概念

根据书本上的定义,融资融券(Securities Margin Trading),指的是投资者向具有融资融券业务资格的证券公司提供担保物,借入资金买入证券(融资交易)或借入证券并卖出(融券交易)的行为,又称为“证券信用交易”或“保证金交易”。

我国也给出了融资融券的官方定义,根据2008年4月23日国务院颁布的《证券公司监督管理条例》中的内容,对融资融券的定义是:在证券交易所或者国务院批准的其他证券交易场所进行的证券交易中,证券公司向客户出借资金供其买入证券或者出借证券供其卖出,并由客户交存相应担保物的经营活动。

从概念上,我们可以把融资融券拆分开来进行理解,就是融资和融券;比较容易理解,融资通俗的说就是借钱,融券通俗的说就是借股票。从哪里借呢?证券公司。

二、业务流程

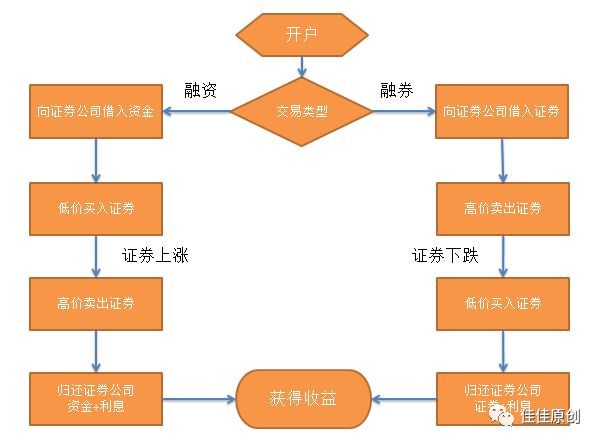

1. Activity Diagram

2. 流程说明

投资者如果想进行融资融券业务,首先要到自己所在的证券公司开立信用账户。

不同证券公司,对融资融券业务账户开立的条件也不同,一般来说,需要投资者需要在自己的券商那里开户满18个月,也就是说你之前在自己券商那里开立的普通股票账户,要满18个月;年满18周岁,你必须是法定成年,可以为自己的交易行为负责,近20个交易日账户资产不低于50万元,同时,还要通过券商的风险评级。

开户完成后,就可以根据实际需要,进行融资融券交易了,要进行融资还是融券,要凭借自己对市场的判断。

如果你觉得现在证券价格比较低,看涨,就融资,从证券公司那里借入一定的资金,买入证券,过段时间证券上涨了,你把证券卖出,然后把之前从券商错的钱和利息归还给券商。如果你觉得现在证券价格已经很高了,看跌,那么你可以现在从券商那里借入一定数量的证券卖出,过段时间证券下跌了,你再把证券买入,然后把之前从券商借的券和利息归还给券商。

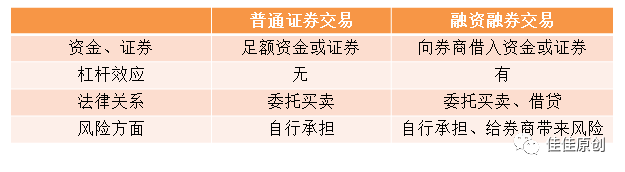

3. 与普通证券交易的区别

三、业务优势

任何一项金融工具的发明,肯定是有一定价值的。融资融券也不利外。具体优势,各种专业书籍已经讲了很多了。在这里简单地讲几点。

1. 稳定市场价格

假如市场上有机构或是个人故意炒作一个股票,使得某股票持续上涨,敏感的投资者就可以通过融券卖出方式,增加此股票的市场供应,从而使这支股票不至于过于虚高,从一定程度上防止了过度投机而产生的股泡沫。

而如果市场上有机构或是个人在恶意打压某股票时,股票的价格下跌,投资者可以融资的方式,从市场上买入股票,增加了对股票的需求,一定程度上稳定了股价,也稳定了市场。

2. 增加券商利润

金融工具的推出,对工具的提供方而言,肯定是要获得。就如同之前我们讲的利率互换(《金融工程基础实战之利率互换》)一样,银行为市场的双方提供互换便利,为双方节省成本的同时,自己肯定也要获得收益。没有人愿意做赔钱的买卖。

金融工程的目标,也就是要达到多方互惠互利。

对于券商而言,之前主要的收益在于佣金,而融资融券业务的推出,进一步为券商增加了收益。有利于促进券商进一步进行金融产品的创新,提升服务质量。

3. 促进市场活跃

很显然,融资融券属于杠杆交易,一定程度上可以放大市场的活跃度。可以对现有市场起到一定的刺激作用。

像最近大盘涨的不错,相信融资融券也很活跃,两者相互影响;就像2015年当时的情景一样,刚开始的券商股拉出一个牛市,然后杠杆资金推动,直接出现了疯牛狂奔的壮观景象——当时的上证指数到达了5000多点,市场活跃度空前高涨。

四、业务风险

1. 交易风险

融资融券,属于杠杆交易。

杠杆很明显,可以起到以小博大的作用,以小博大,可以是小资金收获大资金,但也可以是小风险变为大风险。趋势判断正确,收益丰厚,趋势判断错误,则可能血本无归。

正如同之前有一句俗话“新手死于追高,老手死于炒底,高手死于杠杆”。往往淹死的,都是会游泳的人。

我们可以用简单的数学来量化分析一下;比如你有100万,买了一支10元钱/股的股票,那么你持有这支股票的数量是10万股。当这支股票下跌到9元/股的时候,你的总资产就变成了90万元,亏损了10万元。

那如果是融资交易的话,如果你用100万元作为保证金、以50%的保证金比例融资200万元买入同一只股票(100万元保证金÷50%),你就可以买20万股,当这支股票从10元/股下跌到9元/股时,你的总资产就变成了180万元。亏损20万元。

除此之外,你还要向券商支付融资期间的利息。

2. 平仓风险

1)约定时间不能按时还款还券

投资者从券商那里,融资也好,融券也好,其实就与券商形成了一定的债务关系。就像你借了别人的钱,用某个物品进行了抵押,肯定要有一个归还的期限,如果到期不还,债权人就可以处置你的抵押物。

所以,当到了一定期限,你不能按约定归还券商的资金或是证券,券商就有权根据合同约定,进行强制平仓。

2)低于最低维持担保比例

证券市场中的证券一定是有波动的,如果证券价格波动导致维持担保比例低于最低维持担保比例,投资都就需要追加担保。如果投资者无法在约定的时间内足额追加担保物(资金或证券),则会面临被平仓。

每次追加多少才能满足条件?这个我们后续会在实战环节进行详细计算。

3)自身原因

投资者因为自身原因,例如自己的资产被司法机关采取财产保全,或者强制执行措施,投资者信用账户内资产可能会被证券公司执行强制平仓。

3. 监管风险

根据监管规定,“融资融券账户中进行融资买入交易时不得超出融资标的证券范围,投资者应在证券交易所及证券公司规定的标的证券范围内进行融资交易”。

所以,融资融券的投资者并不是想买哪些股票就要以买哪些,而是有范围限制。融资标的证券的查询,可以在上海证券交易所网站和深圳证券交易所网站进行查询。

下图是某证券公司官网上的截图,给出了标的证券和保证金的比例:

而融资融券所交易的证券,如果被监管部门暂停交易或终止上市,投资者可能会面临被券商提前了结融资融券交易,从而给投资者造成损失。

另外,如果投资者所在的证券公司,如果面临被监管的处罚而失去融资融券的资质,而面临着无法在投资者所在的证券公司进行融资融券业务。

监管风险,还有一个对投资者影响比较大的,就是监管发文对投资者的影响,例如改变融资担保比例。2015年11月13日, 上海证券交易所和深圳证券交易所对融资融券交易实施细则进行修改,将投资者融资买入证券时的融资保证金最低比例由50%提高至100%。

当时的政策环境是国家要去杠杆,此政策一落地,迅速将2015年股市的疯牛推至千股跌停。以沪指为例,2015年6月份指数5000多点,监管政策11月推出后,2016年1月份的指数最低仅有2600多点。不得不说监管所带来的影响不容小觑。

五、实战

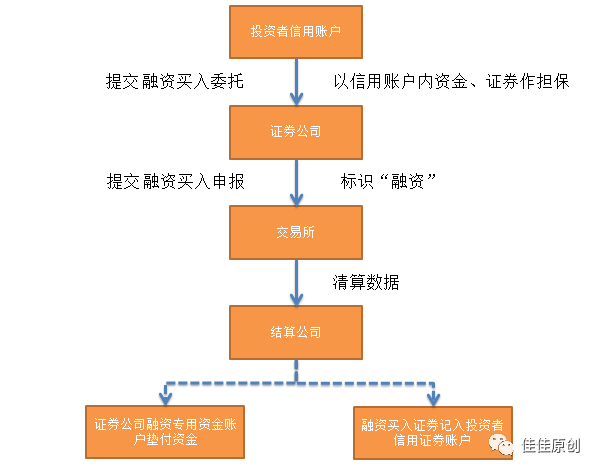

1. 融资操作

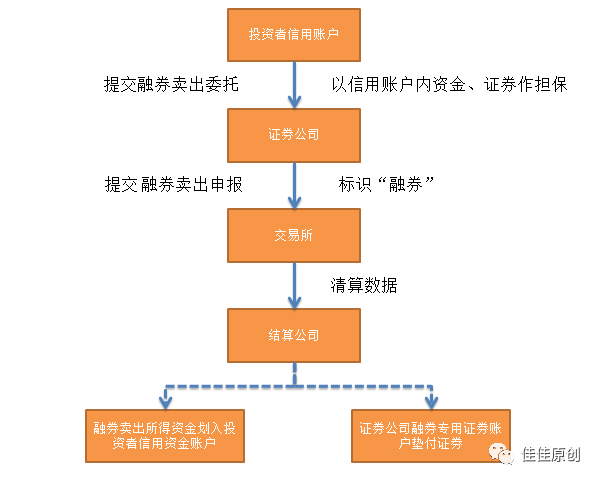

2. 融券操作

3. 追加担保

先看一下现实中的融资场景。假如我们现在有15000元,然后准备向证券公司融资15000元。以150元的价格买入200股某股票。在不考虑融资利息费用的情况下,我们需要追加的担保条件是该股票股价跌破多少元呢?

如果我们以上交所规定的维持担保比例下限为130%的标准来进行计算。

根据公式:

维持担保比例 = (现金+信用证券账户内证券市值总和)/ (融资买入金额 + 融资卖出证券*当前市价 + 利息及费用总和)

即:130% = (市价*200) / 15000

所以:市价= 97.5

也就是说,当我们买的这支股票股价跌破97.5元的时候,需要追加担保。

再看一个现实中的融券场景。我们融资融券的信用账户中有现金40万元保证金,选定了证券A进行证券卖出。证券A的最近成交价为每股8元,我们融券卖出10万股。第二天,这支股票价格上升到每股10元,不考虑利息和费用,我们需要追加多少保证金才能持续130%的担保比例呢?

根据公式:

维持担保比例=(现金+信用证券账户内证券市值总和)/(融券卖出证券数量×当前市价)

我们设需要追加A万元的保证金,(40+ A + 8×10)/(10×10)=130%,可得 A =10

即我们需要追加10万元的保证金才能持续130%的担保比例。

4. 投资收益

我们还是以上海证券交易所的融资交易为例。假如我们在上交所进行融资交易,选择了某证券公司作为经纪公司,我们自有资金15000元。

某日我们观察到某白酒公司的股票价格为150元/股,根据白酒行业的状况分析认为,该公司股票价格有上升的趋势,准备进行融资交易。该证券公司的融资融券年利率为8.6%。投资者向该证券公司融资15000元(此时保证金比例达到最低限额50%),买入200股该公司股票。

我们买了之后,这个公司的股票价格下降至120元,未考虑融资利息费用的情况下,此时维持担保比例是多少?

120*200/15000=160%

过了半年后,我们发现我们购买的这个公司的股票价格上涨了20%,即达到了180元。采取现货交易的投资者的收益也将会是20%,而我们不一样,因为我们是采用了融资交易,那我们投资的收益率是多少呢?

(180*200-30000-15000*4.3%)/15000 = 35.7%

注意:4.3%的来源是“证券公司的融资融券年利率8.4%”,因为是半年,所以是4.3%。

六、总结

总体而言,融资融券的难点在于对规则的掌握和风险的控制。

现在虽然很多券商的交易软件可以告诉你什么时候要交担保金,看似是很简单的操作,只要交易软件通知交保证金,我们交就可以了,从而确保交易有效;其实现实中,我们不能总依赖软件,我们应该形成自己的判断,提前计算一下自己最大的承受能力是多少。

如果我们交易的股票向着我们预判的方向相反,提前计算我们最大可承受能力,学会及时止损;而机会总是留给有准备的人,掌握了更多的信息和知识,才能使自己更加清晰地认识到对与错,形成自己的投资风格,不再随波逐流,从而提升投资的成功率和收益率。

最后,祝大家投资顺利。

#作者#

王佳亮,微信公众号:佳佳原创。中国计算机学会(CCF)会员,专注于互联网产品设计理念分享。

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!