招行一个用户指标,揭示了银行零售的两个巨变

1、招行一个用户指标的变化

今年几乎所有的银行都在喊“获客难”,即便强如招行,也不能例外。

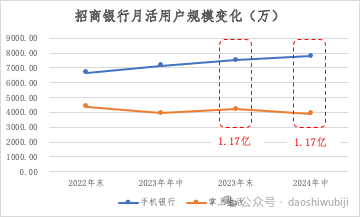

从招行的2024年中报来看,手机银行和掌上生活(信用卡)这两个APP的月活跃用户数(MAU)为1.17亿户,相比2023年年末的1.17亿户,基本完全持平。

但是不是真的“持平”呢?

答案是否定的。

如果只看大数的话,很容易被误导,我们来做一下指标拆解,你就会很清楚了。

我们从招行的披露数据中(2022年末-2024年年中),取一下这两个APP的月活用户数,再绘制成趋势图,你就能发现其中的奥妙了。

看完上图,相信你可以容易地得出两个结论:

结论一:招行手机银行的月活用户数在持续提升,而作为信用卡线上平台的掌上生活,整体变化趋势是向下的。

结论二:2024年年中的1.17亿月活规模,跟2023年年末的1.17亿,看似相等,其实是由手机银行的月活增长,抵消掉了掌上生活的月活下跌得来的。

以上是“看图说话”就可以得出的结论,但如果你是银行从业人员,应该还可以得出第三个结论——

结论三:银行的经营节奏是以年为目标的,年底的掌上生活月活用户规模冲高,应该大都是线上、线下的时点营销激励和“过年消费”行情带来的。

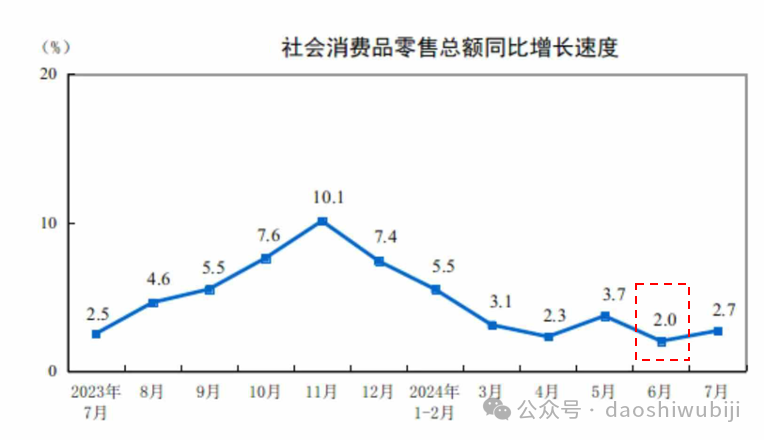

今年年中掌上生活月活用户规模的低点,对应的正是“社零”(社会消费品零售总额)同比增长2%——这一数值,是2024年全年的最低点。

当然,如果要看银行的年度经营节奏,就要把社零月度总额跟增速结合起来看,每年1、2月高高凸起的柱子就是银行重点经营的时间区间。这样比较明显。

看完指标表现的变化,背后原因其实也就呼之欲出了:

结论四:信用卡APP的活跃,高度依赖信用卡消费行为的活跃,而信用卡消费又与“社零”(社会消费品零售总额)高度相关。

当前基本面的情况,是居民消费能力和消费意愿走低,存款需求上升,拖累了信用卡业务的增长。

这一影响逐级传导,最终就会体现为信用卡规模、营收和利润的下降,以及用户线上活跃度的降低。

从招行2024年半年报的情况来看,同样印证了这一逻辑:信用卡流通户6935万(-0.56%),信用卡交易额2.21万亿(-6.84%)、信用卡贷款余额9193亿(-1.76%)、信用卡营业收入447亿(-1.17%)。

当然,其他行的数据大多比这还差,整个行业在过冬,招行已经是其中的佼佼者了。

不看招行的强项财富管理,仅从资产业务来看,除了个人住房贷款微跌(-0.99%),招行零售贷款3.47万亿(+2.98%),零售小微贷款余额8061亿(+7.51%)、消费贷款余额3777亿(+25.27%),整体趋势已经回暖,估计零售资产业务在各家股份行里,会率先重回增长轨道了。

从银行经营的基本逻辑来看,从客户指标的变化会传递到资产/负债/财富管理规模上,然后进一步再传递到损益表。

换言之,客户好了规模就会好,规模好了营收和利润也会好。每个节点的传导,大概会在半年到一年的时间内陆续发生。

结合招行的中报数据来看,招行的零售客户数总数超2亿(+2.54%)、金葵花及以上客户499万(+7.67%)、零售客户AUM14.2万亿(+6.62%)、零售客户存款余额近4万亿(+8.52%)、零售贷款余额超3万亿(+2.98%)——

整体上都处于上升或回升通道中,即便当期的营收和利润依旧为负,但可以判断,在一众股份行中,招行不但资产业务会率先回正,零售整体重回增长都是可以预期的事了。

到这里,就可以得出新的一个结论:

结论五:招行的信用卡业务正在艰难地穿越周期,但整体经营能力(包括线上经营能力)已经在持续提升。

好了,到这里,你一定会问,招行的指标变化说完了,标题里说的“行业巨变”在哪里?

别急,听我为你道来。

2、银行零售的两个巨变

这个巨变由两部分组成。

巨变一,是前些年听着招行转型故事,一窝蜂冲进来做零售和财富管理的银行们,开始逐渐醒悟、乃至调整了。

零售业务是典型的“苦累细慢”,前几年各家银行零售业务的高增长,更多是建立在宏观经济高速发展基础上,采取“高风险-高定价”模式换来的业绩高增长。

看着“贼吃肉”,就心里痒痒了,想着“和尚摸得,为何我摸不得”?反正招行在前面摸着石头过河,自己只要摸着招行过河、对着抄就好。

可一旦基本面上出现波动或调整,就立刻能感受到“贼能吃肉,也会挨打”了。别的不说,打开银行的年报、半年报,看看营收和利润指标的表现就很清楚。

于是,这段时间以来,可以看到不少银行或是重拾对公,或是回归抵押类资产业务,或是裁撤信用卡部门。零零总总,做法五花八门,归根结底都是在寻找活下去的出路。

其实,零售业务的基本盘就这么大、国内财富管理的成熟度就那么点儿,短时间内太多银行涌入,实质上是一种产能过剩。经过这一轮出清,反而是好事,各家银行可以从自身条件和禀赋出发,重新调整业务阵型和组织架构,未来也就有了翻身的基础。

巨变二:有些银行,已经在营收或利润增幅为负的表象之下,开始重回增长轨道了。

从中报数据来看,招行的营收和利润虽然依旧为负,但二季度降幅都已收窄,如果接下来的三季报和年报数据依旧保持这个趋势,加上极低的不良(0.94%)和依旧坚挺的净息差(2%),那么基本可以断定,招行已经走跨过拐点、重回增长的路上了。

除了招行之外,那些对公批发底子好的股份行,除了可以反哺零售外,今年整体在财富管理和负债业务上都有不错的表现。换言之,“零售的业务要批发做”这条路,被它们真正走通了。

此外,国有行下沉底线城市乃至农村市场,强势介入汽车金融等此前忽视的领域,都为大行开拓了新的增长空间。

部分发达地区的城商行、农商行,基于本地特色和优势产业,重新梳理业务线,也获得了营收和利润上很好的表现。

在这里多说一句,如果你仔细看各家行披露的数据,就会发现,那些大银行表现得较好的分行,也基本在这些地区。

大家都在“过冬”,但总有些地方的冬天,不那么寒冷。所以,去“暖和”的地方过冬,就成了明智的选择。

这一次的过冬,国内优秀的银行们开始学会重视客群经营,结合自身禀赋为这些客群提供差异化的产品和服务,从而做大规模,行内竖井式的分割也逐渐打破。

这篇文章从招行的一个用户指标开始,我们梳理了银行经营“客户-规模-损益”的传导链路,从而得以窥见这个行业巨变的一斑。

面对大势的倍感无力,跟面对未来的信心,始终在很多银行人心中交织、拉锯。

环顾四周,看似一片惨淡的寒冬旷野,酝酿复苏的小小嫩芽,正在黑暗的泥土中努力向上,为破土而出的那一天而拼尽全力。

希望我们能成为其中的一颗,祝好运!

注1:以上引用数据和信息,都来自公开渠道,无任何内部未公开信息。

注2:本文仅作为业务探讨,不代表任职机构意见,亦不作为投资建议。

注3:招行月活用户数据,来自2022年年报、2023年中报、2023年年报、2024年中报;信用卡和零售贷款数据,来自2024年中报。

注4:《社会零售增速趋势图》,来自“海豚投研”。

作者:道是无公众号:道是无

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!