B2B电商平台支付及金融模块设计(下)

全篇分为上中下三部分,上篇主要从业务场景和业务架构出发,从全局的角度梳理B2B电商平台中支付和金融的业务场景;中、下两篇篇则从四种支付方式的角度一一讲解其功能设计的细节。

本篇将介绍供应链金融产品相关功能的设计。

四、供应链金融

B2B电商平台若要从信息平台向正真的交易平台出发,那么供应链金融是其不可绕过的关键业务,大部分的供应链金融业务在线下也是可以开展的;例如前文所描述的大部分企业均能够提供的赊销服务。

但线下的供应链金融效率较低,且可服务的规模也有瓶颈,而通过互联网的方式提供供应链金融无疑是能够解决以上问题。

从业务的角度看供应链金融主要分为三大类型:预付款融资(又可细分为:保兑仓融资、代理采购)、仓单或货权质押融资、应收账融资,具体内容可见公众号内另一篇文章《B2B电商平台中供应链金融业务分析》。

三种类型各有其特点,当前在B2B电商平台中最为常见的是应收帐融资模式,以下功能模块设计也主要基于该模式进行。

供应链金融的本质是对风险进行定价,其核心是对有需求的客户通过信用评分模型评估其风险决定其可获得的信用额度、账期、利率。

1. 细分场景说明

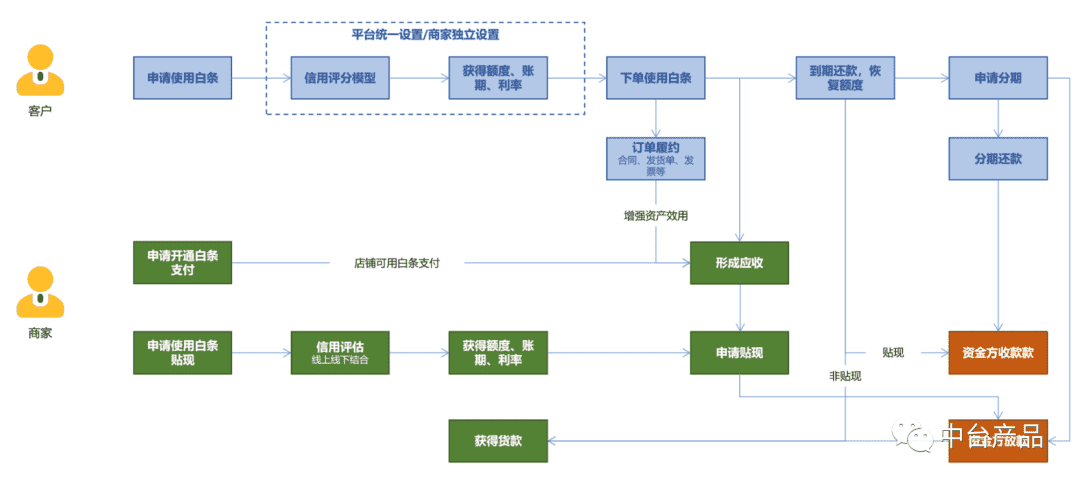

在B2B电商平台中应收帐融资的主要业务流程如下:

整个流程中主要包括客户、商家、平台、资金方四类角色,具体步骤如下:

1)客户相关业务

- 客户申请使用白条,需要满足一定的资质,并签署相关协议,例如:已完成认证、交易满三个月、交易额满XX元等;

- 通过信用评分模型进行客户评分,下面会重点介绍信用评估模型;

- 根据评分进行授信,包括可用额度、账期天数和利率;

- 特别说明:第2、3步可由平台统一完成也可由各个商家独立完成,由平台统一完成则风险可控较强、业务简单清晰商家无需进行负责业务处理,但该模式不够灵活;由商家完成则会出现同一个客户多重授信,风险较大,且业务较为复杂,需要商家自主进行资质审核及相关配置,该模式灵活;

- 在下单时使用白条进行支付,在订单的履约过程中逐步增强应收账款的效用,能够更好的进行融资;

- 到期进行还款,若资金周转暂时困难还可申请分期还款,分期还款需要重新进行信用评估,分期还款不是所有客户都能开通,客户使用分期还款时由资金方点资,应收账款转移至资金方(一般为保理公司);

- 分期还款到期后还款。

2)商家相关业务

- 申请店铺开通白条支付,需符合一定条件,并签收相关协议;

- 在客户使用白条支付时,生成应收账款;

- 对于已经开通白条支付的商家可申请开通白条贴现(在应收账款未到期之前提前结付);

- 由平台对商家进行信用评估(结合线上、线下评估);

- 评估通过后授予一定的额度、利率;

- 对应收账款发起白条贴现;

- 资金方收取贴现利息后放款给商家;

- 应收账款到期时客户还款给资金方。

2. 功能设计说明

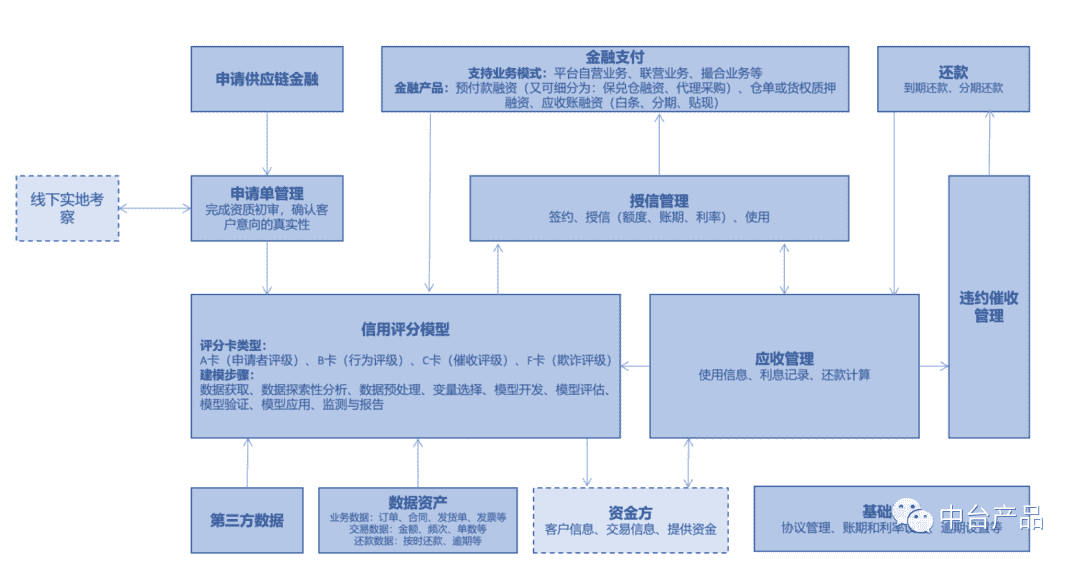

对不同种类的供应链金融业务进行分析后可抽象如下的功能结构:

整个系统可分为:申请管理、信用评分模型、授信管理、应收管理几大模块。

1)申请管理

主要处理买家发起的白条申请、分期申请,卖家发起的贴现申请等。

包括用户发起申请的相关功能和业务审核人员对申请单进行审核的相关功能,这个环节需要确认客户的真实意向、完成资质的初步审核,保障申请的正式性为下一步进行信用评分提供基础的资料和业务保障。

2)信用评分模型

在不同类型的供应链金融模式中总体来说其业务模式相近,整个供应链金融系统中最为之核心的模块就是信用评分模型。

信用评分模型一般可用三张卡来表示:A卡(申请者评级模型)、B卡(信用评级模型)、C卡(催收评级模型),有些模型中可能还有一张F卡(欺诈评级模型),三个模型的具体介绍如下:

- A卡(申请者评级模型),主要是对有金融需求的新客户进行评级,通过客户提交的资料、从第三获取的客户资料以及通过征信机构获取的客户资料进行综合评分,该卡确定了客户的初始额度、账期、利率。

- B卡(信用评级模型),主要对融资业务中存量客户在续存期内可能发生的逾期、延期等行为进行预测,能提前发现风险。

- C卡(催收评级模型)们主要是在客户已经逾期的情况下,预测未来该笔贷款变为坏账的概率

不同的评分卡,对数据的要求和应用的建模方法会不一样,我们在做评分模型的建设时需要考虑模型与业务的匹配程度,下面我们详细了解下信用评分模型的建设流程。

信用评分模型的主要开发流程如下:

- 数据获取:包括获取存量客户及潜在客户的数据。存量客户是指已经在证券公司开展相关融资类业务的客户,包括个人客户和机构客户;潜在客户是指未来拟在证券公司开展相关融资类业务的客户,主要包括机构客户;这也是解决证券业样本较少的常用方法,这些潜在机构客户包括上市公司、公开发行债券的发债主体、新三板上市公司、区域股权交易中心挂牌公司、非标融资机构等。

- EDA(探索性数据分析)与数据描述:该步骤主要是获取样本总体的大概情况,以便制定样本总体的数据预处理方法;描述样本总体情况的指标主要有缺失值情况、异常值情况、平均值、中位数、最大值、最小值、分布情况等。

- 数据预处理:主要工作包括数据清洗、缺失值处理、异常值处理,主要是为了将获取的原始数据转化为可用作模型开发的格式化数据。

- 变量选择:该步骤主要是通过统计学的方法,筛选出对违约状态影响最显著的指标。

- 模型开发:现在我们已经拥有了一些非常“优秀”的变量,那我们怎么利用这些变量得到我们所需要的答案呢?这是一个已知X求Y的问题,我们需要选择一个合适的模型方法去解决和预测;常见的模型方法有线性回归、非线性回归分析、决策树等等;其中,逻辑回归是在信用评分卡开发中非常有代表性的模型方法;在这个模型中,经过上述筛选的每一个变量会进行证据权重转换(WOE 即 Weight of Evidence),逻辑回归可以将我们所熟知的借款人特征转化为一个标准的评分卡,当我们输入这些变量的具体值的时候,可以得到相应的分数。

- 主标尺与模型验证:该步骤主要是开发某类主体的主标尺并进行模型的验证与校准。

- 模型评估:该步骤主要是根据模型验证和主标尺设计的结果,评估模型的区分能力、预测能力、稳定性,并形成模型评估报告,得出模型是否可以使用的结论。模型评估中常用指标:ROC/AUC

- 模型实施:即模型的部署和应用。

- 监测与报告:该步骤主要工作是定期检测模型的使用情况,并关注和定期检验模型的区分能力与预测能力的变化及模型稳定性的变化,在出现模型可能不能满足业务需求的情况时,反馈至模型开发团队,及时进行模型更新或重新开发。

3)授信管理

根据信用评分模型评定的客户信用分,可对其进行额度、账期、利率的设置,相关的业务需要以与客户签订的协议进行保障,故在系统中能够随时查阅协议内容。

授信的三个组成部分额度、账期、利率一般是周期性进行调整,例如:在客户评分发生较大变化时会对其进行动态调整,而这种评分发生变化则是由于客户的行为而产生的影响(可以是正面的,也可以是负面的)。

三个组成部分中的额度我们需要以账户的功能进行承载,在客户下单时我们能够冻结部分额度,在发货后或约定的状态下我们能够扣减额度;而在订单取消或其它约定情况下我们则可把冻结的额度进行返还,在客户进行还款时我们也能恢复其对应的额度。

我们能够非常清晰的给客户展示其额度的使用情况,同时也能够给商家或者平台快速查看其所有客户的额度使用情况。

4)应收管理

应收管理在应收帐融资模式中是一个核心模块,通过该模块能够把相关角色串联起来,形成一个完整的业务链条,以应收账款作为核心资产在各方之间进行定价流通。

其核心逻辑如下:

- 客户通过使用白条产生应收账款,在应收账款产生之时通过客户所拥有的额度、账期、利率便能够计算该笔应收的定价;

- 应收账款到期时客户需要还款,还款后资金支付给商家;若客户资金困难,则还可对原应收账款进行分期支付额外的分期费用形成新的应收账款;而这部分的费用收益由资金方获取,资金方为客户垫付资金;

- 商家若出现资金周转困难,可对该笔应收申请进行贴现处理,商家放弃应收账款带来的一部分收益提前申请结付资金,该部分收益转移给资金方,资金方则代客户支付款项给商家,应收账款到期后客户还款给资金方;

- 在整个过程中系统会根据客户/商家的账期、利率计算利息和逾期时间,在逾期发生时能够提醒业务人员进行催收,在还款到期日前能够对相关方发出必要的还款提醒。

本节内容主要是对近期自己对这部分业务思考的总结,希望能够对小伙伴们有一定的参考价值。

供应链金融除了应收账款融资还有其它更多的模式,后续在业务发生时笔者也会一一进行总结分享,小伙伴也可在评论区留言一起探讨更多的供应链金融的业务模式。

四、总结

B2B电商平台其本质还是把企业间交易的线上化过程,在把线下业务往线上转化的过程中我们既要吸收传统业务模式的经验和优势,也要结合互联网的特性进行一些细微创新;企业级平台的建设不可能是通过完全颠覆的模式完成的,也不可能是完全的照搬线下业务;最有可能的方式是对传统业务进行深入研究以后,能够理清利益链条上的关系,且能够对链条中的环节进行合理切分后的有节奏的实施建设。

B2B电商平台的发展从1.0的信息平台,到2.0的交易平台已经极大的解决了交易场景中的交易流、物流上的问题;但若想迈上3.0的产业互联网平台笔者认为则必须要解决资金流和票流的问题,支付、金融、票据在产业互联网中属于基础设施;若能在某一个产业内解决则很有可能形成一个业务上的壁垒,成为业务快速发展的强有力支撑。

相关阅读:

B2B电商平台支付及金融模块设计 上

B2B电商平台支付及金融模块设计(中)

#作者#

不可分类者,微信公众号:中台产品。专注于电商中台的产品设计,擅长产品规划及需求分析;热衷于研究中台、SaaS等领域的最新产品形态。

本文

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!