信贷“还款计划”设计详解

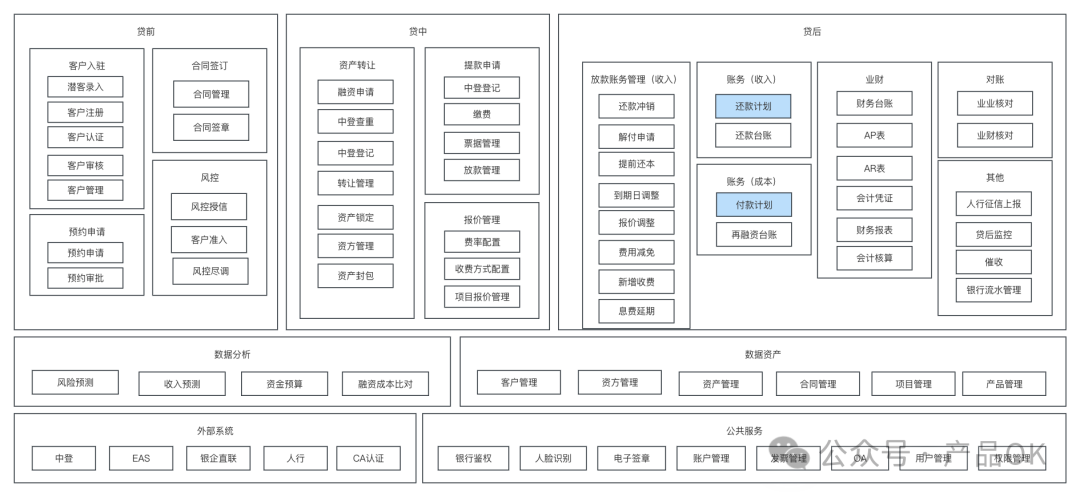

一、全局产品架构

从全局产品架构中,我们可以知道,还款计划、付款计划作为贷后业务的一个核心。在金融平台放款后,系统将生成还款计划,并基于还款计划做后续的贷后业务,业务账、财务账的记录。

二、还款计划是什么

还款计划明确了贷款者在未来一段时间内应当偿还贷款本金和利息的具体时间和金额。还款计划通常会考虑以下几个关键要素:

- 贷款总额:贷款初始发放给贷款者的总金额。

- 利率:贷款的年化利率,可以是固定利率或浮动利率。

- 贷款期限:从开始还款到完全偿清贷款所需的时间。

- 还款方式:常见的还款方式包括等额本息、等额本金、递增或递减还款等。

- 分期还款额:按照还款计划,贷款者每期应偿还的本金和利息总和,每期还款额可能相同也可能不同,取决于还款方式。

- 还款频率:如按月、按季或按年还款。

三、还款计划的场景

了解了一个还款计划包括的基本内容,同时在面向不同的用户使用和设计时,还款计划也有区别:

面向客户的还款计划:从客户的角度出发,展示客户应还的费用和金额。考虑到客户的偿还能力和偏好。它通常包括灵活的还款选项、定期提醒和客户支持服务,旨在让客户感到舒适和满意,如下图。

面向内部管理的还款计划:更侧重于公司内部的运营管理和风险控制,展示整笔业务公司应收客户、应收资方、应收第三方等角色的费用和金额,需要考虑更多的收费主体和付费主体,对即期放款做风险预警。

金额上还需要考虑税、差额处理等问题。为后续包括资金流动管理、追踪逾期款项、制定催收策略等提供数据支撑,以确保公司的资金充足和风险可控,如下图。

面向客户的还款计划更注重客户体验和满意度,面向内部运营管理的还款计划更注重公司内部运营效率和风险控制。

四、怎么生成一个还款计划

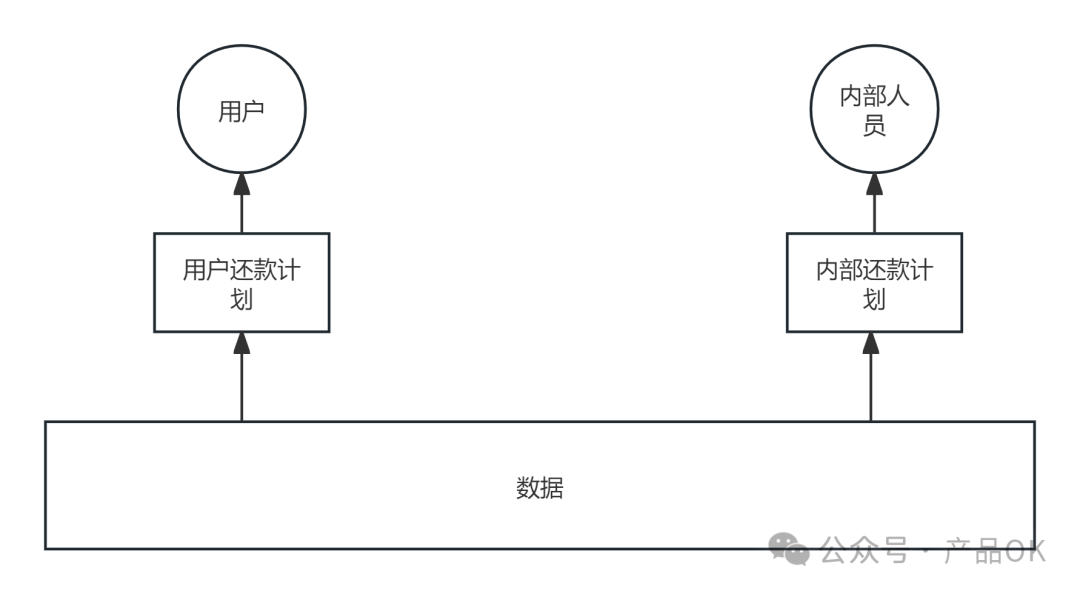

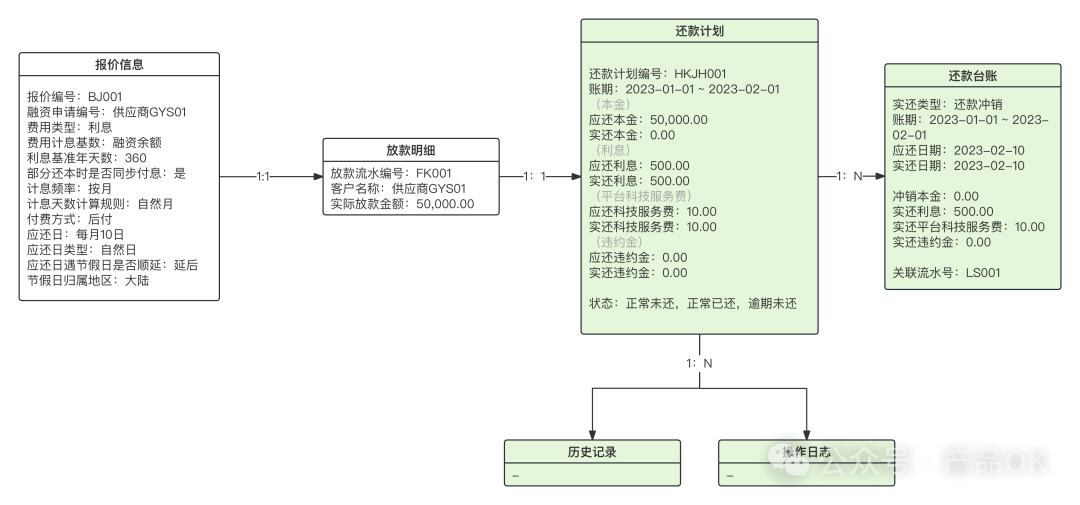

用户还款计划是基于客户查询及还款提醒需求,在客户在平台放款时生成的,以便客户了解并管理他们的还款安排。而内部还款计划则是基于内部管理和逾期预警需求,在平台放款时生成,以帮助内部人员监控和管理贷款的还款情况。

这两种还款计划的生成时间、目的和受众略有不同,但都旨在有效地管理贷款的还款安排。其中前者更重视交互体验,后者记录内容更多(可能包含面向资方、第三方的还款数据),更重视过程数据记录的完整性和准确性。如下图:

五、一个案例

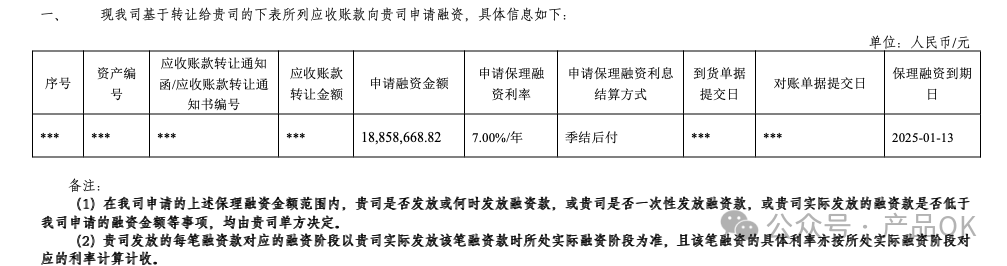

先看一个合同:

看到这个合同,我们可以得到信息如下:

客户在2024-01-25收到借款18,858,668.82,利率为7.0%,每个季度的第十个工作日前支付季度利息,直到最后的融资到期日2025-01-13需要归还本金。

通过以上信息,可以得到一个最简单的还款计划如下:

其中:

- 计息起始日:初始值,取实际借款流水的日期,后续,取上一个计息截止日。

- 计息截止日:按收取方式,如按月、按季、按年、每30天收取,确定计息截止日。

(注意一般是计头不计尾,如2024-01-01借款,按月收取,则截止日为2024-02-01,但是2024-02-01当天不计息。)

- 计息天数:一般是计头不计尾,直接使用计息截止日-计息起始日。

- 应还日:按照合同约定,先收/后收,按月、按季的第几个工作日支付。如季结后收,第10个工作日前支付,则为计息截止日当季的第十个工作日,如果应还日晚于计息截止日,则取计息截止日。

- 费用类型:合同约定的费用类型,常见如利息、平台服务费、保证金、增信费。

- 计息基数:按合同约定,一般为融资金额,或融资余额。融资金额,即借款金额;融资余额,即借款金额-已还本金的金额。

- 费率:合同约定的费率。

- 应还金额:计息基数*费率/365*计息天数,保留两位小数。

六、抽象规则

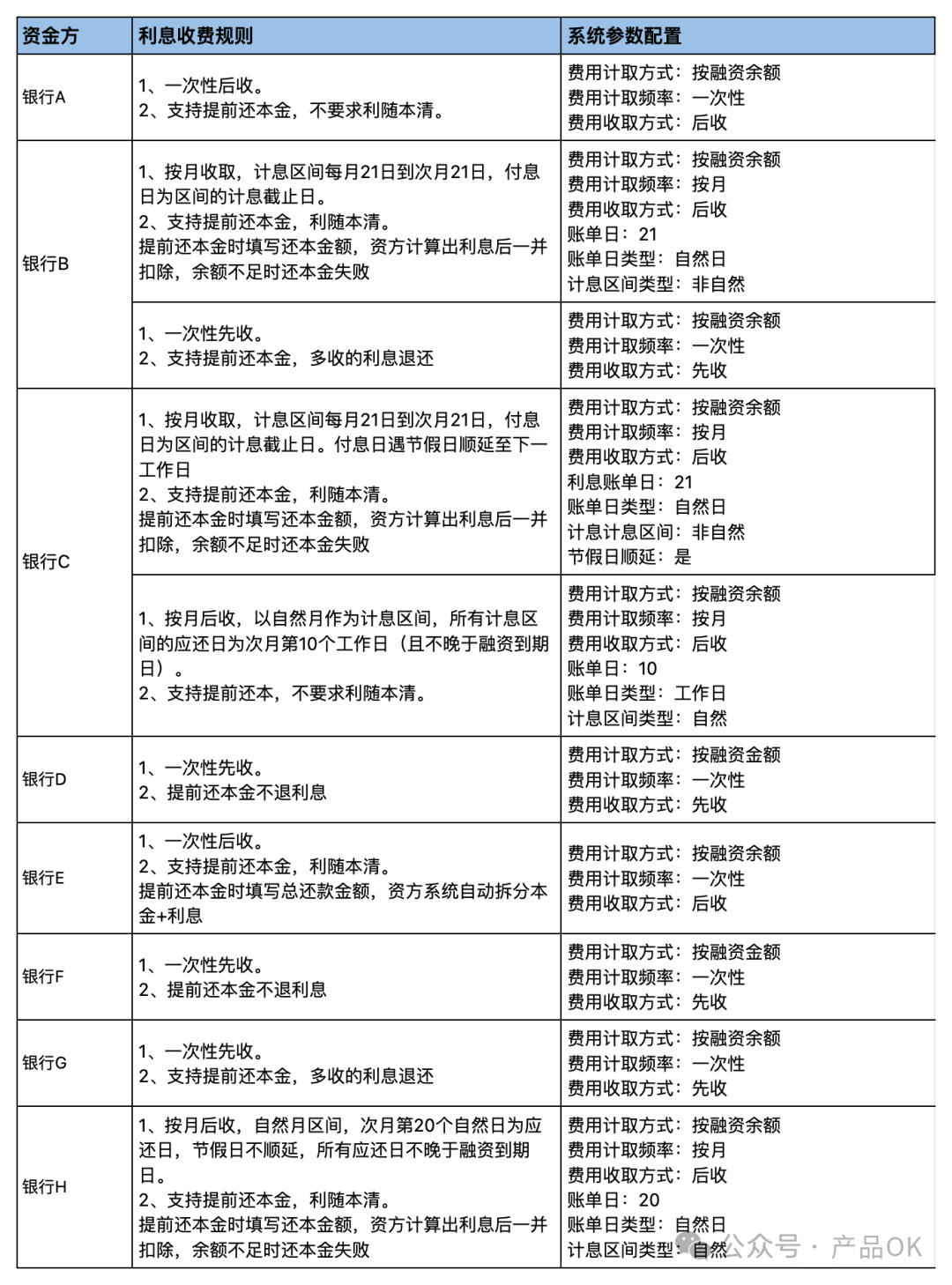

了解了一个简单的还款计划生成,还需要考虑不同资金方和不同合作模式下,各合同对于收取方式的要求,并进一步抽象,以下为几个常见的收取方式。

进一步抽象,可以得到:

七、生成还款计划规则

这时候对于还款计划的定义,需要进一步升级为:

计息起始日:初始值,取实际借款流水的日期,后续,取上一个计息截止日。

计息截止日:受【计息/付息 频率】影响,如:

- 计息/付息 频率为月,则计息截止日为计息起始日次月1日,自然季度、半年、年同理。

- 计息/付息 频率为一次性,则取借款到期日。

- 计息/付息 频率为每隔x天,则取计息起始日 x天。

- 计息/付息 频率为其他,支持自定义计息截止日。

计息天数:受【计息天数计算规则】影响,如:

- 计头不计尾:计息截止日-计息起始日。

- 计头计尾:计息截止日-计息起始日 1。

应还日:受【计息/付息频率、付费方式、付息日、付息日类型、遇节假日顺延、节假日归属地区】影响,如:

- 月结先付,应还日为计息起始日当月的第x个付息日(工作日/自然日),如遇节假日顺延,则需要获取对应地区节假日信息,并往后/往前顺延。如应还日早于计息起始日,取计息起始日。

- 季结先收、半年结先收、年结先收、每隔x天先收同理。

- 一次性先收,按合同约定,在借款日当日或某日一次性收取。

- 月结后收,应还日为计息截止日当月的第x个付息日(应还日早于计息截止日,取计息截止日次月的第x个付息日 ),如遇节假日顺延,则需要获取对应地区节假日信息,并往后/往前顺延。如应还日晚于借款到期日,取借款起始日。

- 季结后收、半年结后收、年结后收、每隔x天后收同理。

- 其他,自定义应还日。

费用类型:合同约定的费用类型,常见如利息、平台服务费、保证金、增信费。

计息基数:融资金额,即借款金额;融资余额,即借款金额-已还本金的金额。

费率:合同约定的费率。

应还金额:计息基数*费率/365*计息天数,保留两位小数。

八、还款计划的更新

一个还款计划生成后,并不是一成不变的,常见的更新场景如下:

1、客户还款

即客户基于还款计划还款后,还款计划的更新。一般分为几种:

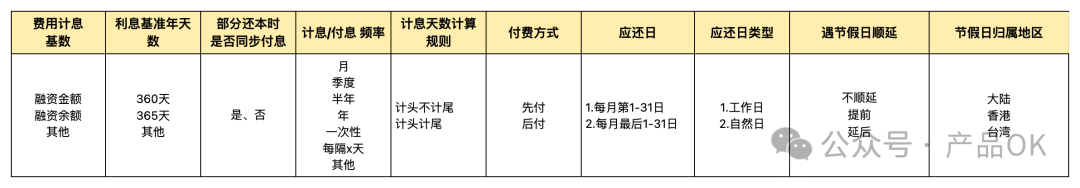

客户按时还款,直接更新还款计划为正常还款,如下图:

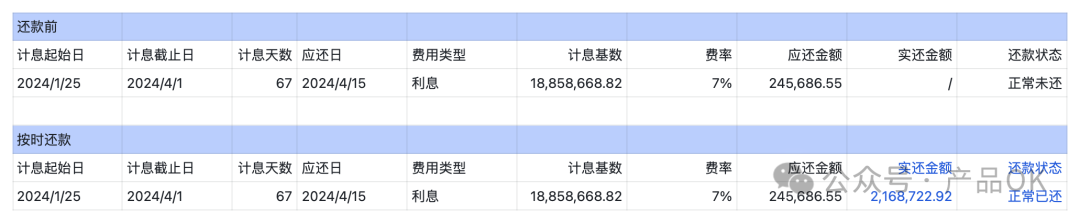

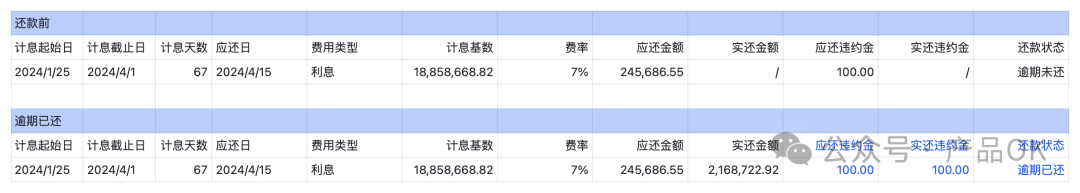

客户逾期未还,还款计划自动按合同约定费率计算违约金,如下图:

客户逾期已还,更新还款计划,记录为逾期已还(虽然已还,但是保持逾期记录,影响客户相关风控评级),如下图:

2、历史数据更新记录

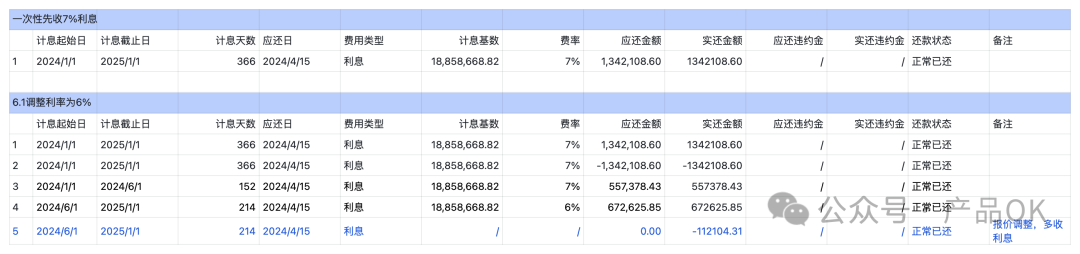

一些放款可能存在利息一次性先收的要求,如金融平台按7%报价先收了客户全部的利息。

后续可能出现协商调低报价,那么最开始先收的利息就会存在多收的情况,需要退给客户,这时候如何记录并更新还款计划?

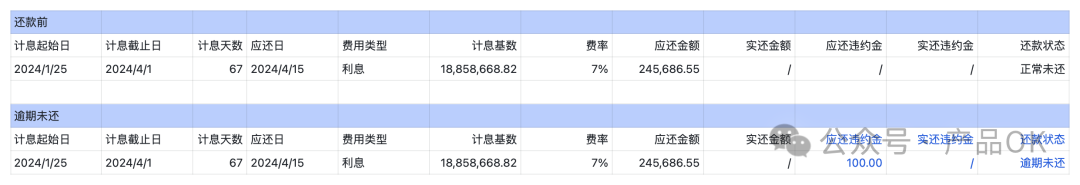

按照财务记账的要求,以及客户友好角度出发,已经还款的数据,我们是不做更新的,而是在新建负数还款计划并标记原因,如下图:

可以看到,在6.1调整报价后,分为几步记录

- 做负数抵历史已还款数据,见调整后第2行数据。

- 重新计算报价调整后应付金额,见调整后第3、4行数据。

- 计算多收客户利息,将2-4列实还金额合计即可获得,见调整后第5行数据。

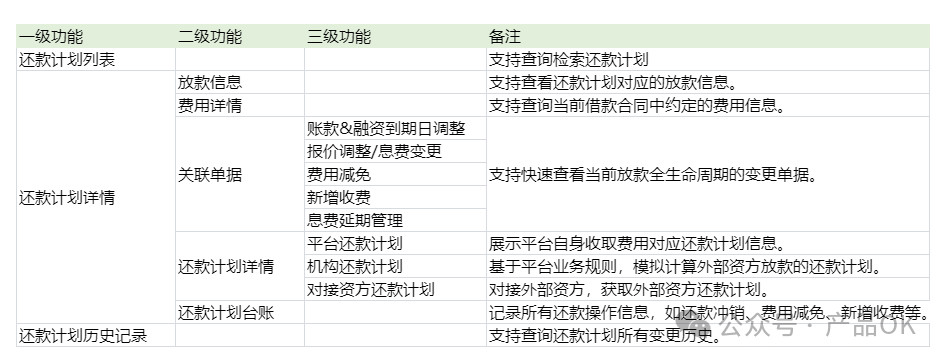

九、功能列表

十、表结构

十一、原型设计

1. 还款计划列表

还款计划列表主要面向内部管理使用,支持查询当前实际放款金额(即放款成功的金额合计),融资金额(即放款成功和客户还款的金额合计。)

支持基于放款编号、客户、放款主体等信息,查看放款详细信息。

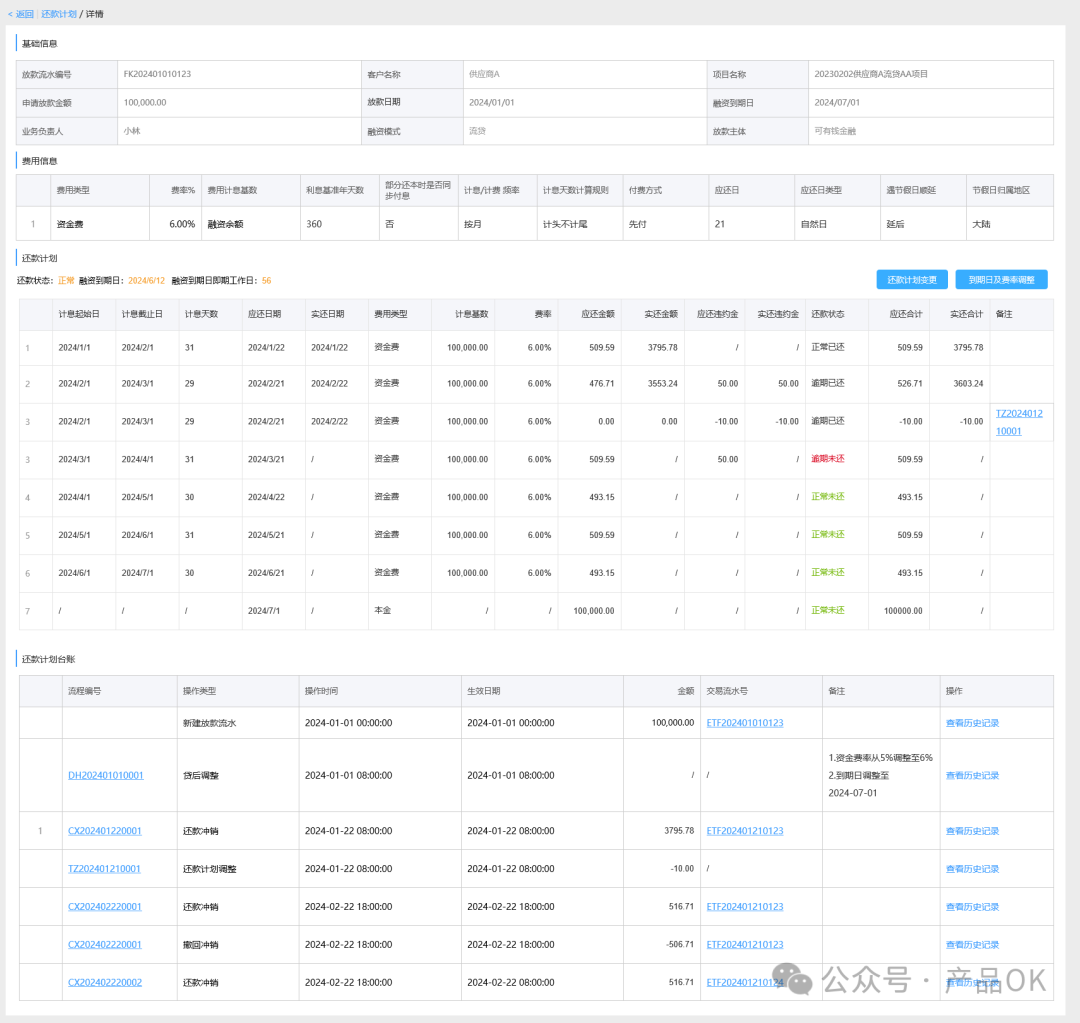

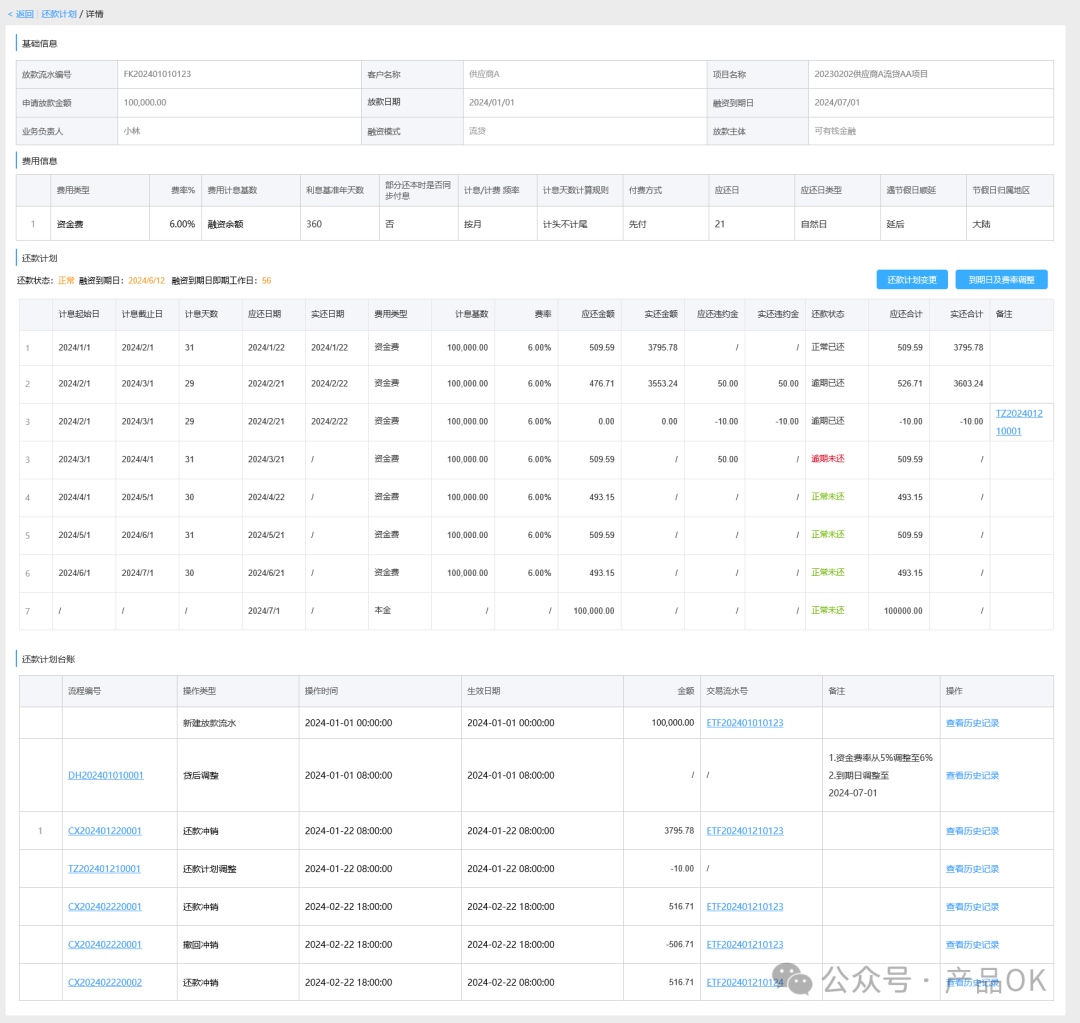

2. 还款计划详情

还款计划详情,主要基于放款和费用信息,计算出还款计划,并记录还款计划全生命周期的变更。

其中两个核心点:

- 基于合同做费用信息的抽象,详见“抽象规则”

- 基于费用信息生成还款计划,其中已还款的还款计划,基于业务要求,如后续需要变更,需要做负数,不可修改历史还款计划。(这里涉及到一个财务做账规范,同时如修改历史已还款数据,面对客户也不友好。)

记录还款计划变更全生命周期及历史记录,方便对比溯源。

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!