多头借贷数据在风控中如何分析及应用

金融风险管理中,对于一个借款人还款能力的评估十分重视;如果一个人的资产负债比过大,一旦发生资不抵债的现象,金融机构继续对其发放贷款发生违约的风险是极大的。

在体现借款人甚至借款企业还款能力的众多指标中,多头借贷是一项核心指标。

一、什么是多头借贷

多头借贷是指单个借款人向2家或2家以上的金融机构提出借贷需求的行为。

多头借贷数据一般至少会粗分成银行类多头借贷、非银类多头借贷;按时间跨度可以分为近7天、近15天、近1个月、近3个月、近6个月、近12个月。

多头借贷除了会统计申请次数,还会统计申请机构数、申请最大间隔天数、申请最小间隔天数、申请记录月份、平均每月申请次数(有申请月份平均)、最大月申请次数、最小月申请次数等。

由于单个用户的偿还能力是有限的,向多方借贷必然蕴含着较高的风险;一般来说,当借贷人出现了多头借贷的情况,说明该借贷人资金出现了较大困难,有理由怀疑其还款能力。

二、多头借贷数据的分析方法

由于多头借贷可以比较有效的反应借款人的还款能力,所以在对借款人信用风险、欺诈风险评估上,基本都有使用多头借贷数据。

多头借贷作为一个衡量借款人的维度特征,可以结合一些逾期指标进行分析。

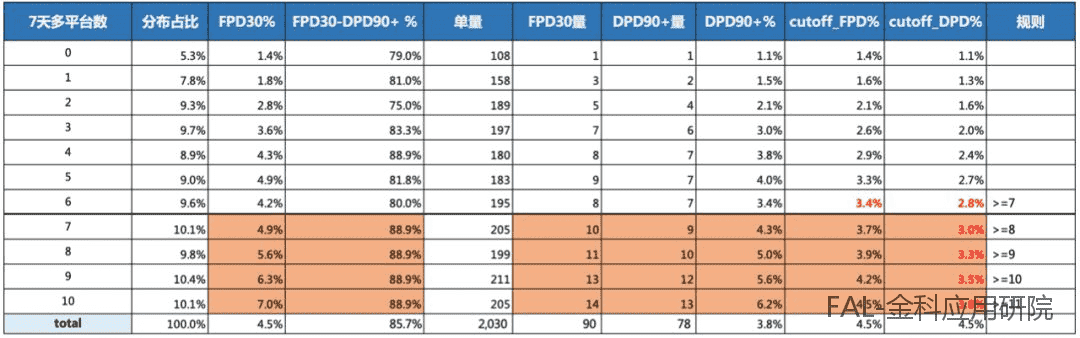

图一

上示例图一中,对近7天非银机构申请机构平台数进行分析,对申请不同平台数的客户,分别统计客群的分布占比、FPD30%、FPD30-DPD90+%、通过单量、FPD30单量、DPD90+单量以及DPD90+%。

通过统计后的数据,分析近7天申请N平台数的客户,其不同逾期指标的变化趋势,如上图中FPD30%的增幅,进一步用于寻找策略切点或者豁免客群的回顾分析。

三、多头借贷数据为何少用于模型

多头借贷少出现在模型变量中,主要有两个方面原因。

第一:多头借贷数据往往被策略同事应用于规则中。

数据建模的目的是从金融弱变量中通过特征工程方法,提炼出有效区分变量,构建评分模型;所以对于多头借贷数据,既然已经运用在策略规则中,实在没必要加入到模型变量。

如果读者朋友们看到提交的评分模型报告中有多头借贷变量,那么建模的同事要么没有事先了解已上线运行的策略规则集,要么就是为了模型表现指标(如KS、AR、AUC)好看强行使用。

第二:多头借贷数据往往覆盖度不全。

多头借贷虽然是一个与风险强关联的维度,但其查得率一直被人所诟病。

举一个例子,借款人一个月内在多家机构贷款,作为一个特征,很有可能出现某个人虽然频繁贷款,但并没有被多头供应商捕捉到;一旦这个特征作为模型变量,那么这个变量的噪声就很大了。

反而如果做成反欺诈策略,就不需要担心噪声问题,直接选取拒绝线进行截断,最大的影响,也就是没有拒绝掉足够多的用户,而这个影响我们还可以用噪声较小的模型进行弥补。

四、多头借贷数据在策略规则上的应用

多头借贷在策略上一般作为一条策略规则,一个拒绝维度参与到整个风控流程中。

不同机构,不同信贷产品,不同场景,对于多头借贷的拒绝线划分都是不一样的;如何找到当下最适合的多头借贷拒绝线,对于风控策略分析人员,是风控工作的核心任务。

仍以上图为例,假设当前对于7天多平台数规则的拒绝线划分在6,即如果7天多平台数>=7则拒绝;如果我们现在希望通过7天多平台数规则豁免一部分客群提升整体通过率,此时的拒绝线cutoff应该划分在哪里呢?

如果不是应对紧急调整通过率的情况,我们可以事先豁免7天多平台数7-10的客户,作为测试样本,用以产生7-10客群通过单量的分布,之后将拒绝线调回6。

既可以生成如下统计分析表:

图二

上图中的桔色部分都是通过分析预测出来,比如通过图一中不同多平台数FPD30%的平均增幅0.7%,预测出7-10的FPD30%。

预估计算公式8FPD30%=7FPD30%+0.7%,进一步计算出FPD30量、DPD90量等其他指标。

提醒读者朋友们,因为我们对于资产风险管控最关心的逾期指标还是不良率,所以我们通过FPD30-DPD90+%的迁徙率预测出不同7天多平台数的DPD90+%。

对于7-10的FPD30-DPD90+%预估,可以采用MAX(0-6的FPD30-DPD90+%)的预估方法。

在这之后,我们对于不同7天多平台数测算出拒绝线Cutoff的FPD%和DPD%,如下图所示:

图三

对比示例图一和图三的Cutoff_DPD%可以发现:规则拒绝线设定在>=7时DPD%=3.0%,设定在>=8时DPD%=3.0%,设定在>=9时DPD%=3.3%。

规则拒绝线设定在>=8的DPD%并没有增加;此时可以尝试建议将7天多平台数的拒绝线调整到7。

当然,这种策略分析方法仍有一些纰漏,比如此方法需要有测试样本进行观测,无法满足快速调整通过率的需求;7天多平台数的FPD30%的增幅实际情况并非线性增长,有经验的策略分析师知道,FPD30%一定会在某一个节点指数级增长。

但正是因为策略分析师通过不断地按照上述方法进行样本测试对照,根据实际情况回顾分析结果,才能不断的积累策略调整经验,才会对规则分布具有一定敏感性。

这就是策略分析专家与普通策略分析师之间的差距。

风险管理之路,一直在不断的试错中找到最优解,与大家共勉之。

本文作者 @FAL金科应用研院 。

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!