金融企业SaaS服务的经营模式

金融企业在数字经营过程中,以标准化、协同化、组件化、平台化、微服务化的金融云平台,加速轻量级的“SaaS服务”布局。

金融SaaS服务其实是在解决企业客户为什么要用我们的产品(方案获客),及如何让客户继续使用我们的产品(价值获客)的问题。

基于“金融+SaaS+开放”的经营模式,连接核心企业、商业银行、融资企业和三方物流等节点,将金融企业的基础业务组件化、核心产品服务化和关键数据经营化。

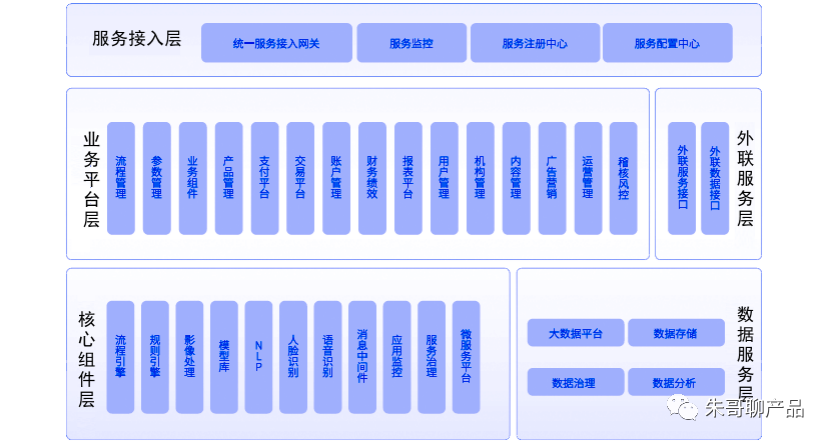

借助金融SaaS服务架构,优化节点企业的核心组件层、数据服务层、业务平台层、外联服务层、服务接入层,以便结合金融场景落地SaaS服务。

面向金融企业的SaaS产品有:核心交易系统、业务运营系统、数据分析系统、渠道路由系统、资产管理系统、资金管理系统、权限管理系统、贷后管理系统、风控决策系统等。

金融SaaS服务其实是在践行“金融+SaaS+开放”的理念,赋能金融企业数字化经营,实现数字金融、平台金融、产业金融。

一、业务组件插线板

业务组件是利用前后台分离、微服务理念,将关系密切的功能模块进行业务逻辑拆分,以便更好的实现模块解耦。

对功能模块进行解耦,关键是让业务与功能、业务与模块之间进行组件化拆分与重组,这样才能让业务组件具有高复用度。

业务组件的核心在于组件之间通过高内聚、低耦合的方式进行链接,来保证系统在版本迭代中的可用性、稳定性、高扩展性、低耦合性。

根据业务属性可以将组件分为展示型组件、容器型组件、交互性组件、功能性组件等常见的业务组件有表格组件、报表组件、图表组件、用户界面组件、支付组件、搜索组件、分享组件等。

业务组件化是数字化经营中的热门话题。组件化可以将复杂的系统按业务属性拆分为若干个模块化的子系统,通过开放超级API接口,提供“插线板”能力,以便构建业务中台,并提高系统运行效率。

以金融理财为例,我们将业务划分为商户进件、账户充值、购买基金、聚合支付、收单记账、订单分账、资金结算、财务对账等,对业务组件进行解耦设计,让业务之间相对独立、减少依赖,避免重复造轮子,提升运营效率。

金融企业可依据自身需求,定制可插拔扩展体系,即可满足不同企业客户使用业务系统,又确保业务数据完全独立,从而支撑系统运行的基础模块,提升架构设计的效能。

对于金融产品经理而言,需要具备组件化思维。

即从用户需求和使用场景出发,能够沉淀通用业务能力,拆解页面表达结构所需组件,并看业务是否达到组件化的标准。

二、产品服务驾驶舱

在数字化经营的过程中,产品服务驾驶舱为金融企业提供有效的决策支持、经营分析、运营监控和指标可视化等。

面向目标用户和使用场景,搭建一站式金融服务平台,服务商业银行和金融机构,帮助银行、证券和保险等金融行业走向数字化、智能化。

驾驶舱承载了金融客户需要了解产品服务的关键要素,并打破传统的产品和服务绑定。通过丰富产品货架,链接超级API,聚合金融产品,打造云端SaaS服务,如云签约、云缴费、云支付、云采购、云融资等,实现流量用户到平台客户的转化。

云签约包括远程面签、身份核验、合同签署等。

云缴费包括代理记账、发票验真、税务申报等。

云支付包括聚合支付、收单记账、分账结算、日终对账等。

云采购包括采购服务、设备估值、融资租赁等;云融资包括贷款申请、进度查询、提还款、LPR转换等。

以云缴税为例,金融企业联合业务、风险团队打造财税管理一体的数字化服务,提供面向互联网用户的企业财务、企业税务、企业政务等SaaS服务聚合能力。从园区物业缴税、国地缴税、代开电子发票、非税收入代缴、办理车房购置税等,实现缴税业务线上化办理,可以提高产品服务的效能。

打造产品服务驾驶舱的关键是输出统一服务接口,比如统一数据标准,统一金融门户,统一产品视图,统一进件入口等。

可以帮助金融企业打通各个系统数据,打破信息不对称,保障数据统计口径,有效提升企业经营决策效率。

三、经营数据仪表盘

数据仪表盘作为金融企业数字化经营的重要组成部分,从多种数据源获取实时数据,实现关键业务指标(KPI)数据的可视化展示。

数据仪表盘为决策支持、数据治理、业务管理提供有效的数据支撑,也为未来制定经营战略、产品规划提供了可靠的数据依据。

仪表盘可以帮助金融企业监控经营的各项数据指标,借助文本、地图、坐标、柱状图、面积图、环状图等多种数据综合展现,动态了解数据的变动趋势,对关键业务进行分析,对数据指标进行追踪,对绩效统计进行评审,对交易风险进行预警。

以华创微课财务分析为例,用仪表盘展示营业收入,营业成本,净利润,货币资金、存货、现金净流入、应收、应付、费用等,关键指标一目了然,也可以进行趋势分析。

通过数据分析,实现智能决策,有利于提升企业数据价值。

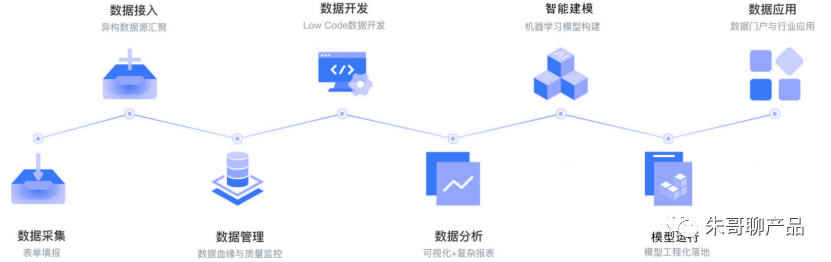

构建金融企业的数据仪表盘,关键是完成基础数据采集、渠道数据接入、数据集市管理、报表数据开发、业务数据分析、智能业务建模、模型自动运行、数据应用场景等全过程,统一经营看板,经营数据视图一目了然。

仪表盘指标可视化就是根据企业中的不同业务角色,对用户关注的指标进行展示。

对于运营人员可能会关注页面访问数PV、独立访客数UV、注册用户数、活跃率、留存率等指标。

对于市场人员可能会关注成交总额GMV、成交数量、人均付费、付费率、复购率、客单价、毛利率等指标。

对于推广人员可能会关注下载量、转发率、核心环节的转化、闪退率、访问时长、活跃率、转化率等指标。

从业务组件插线板、产品服务驾驶舱到经营数据仪表盘,其实是在权衡金融企业与SaaS服务之间的经营模式。即对接B2C、C2B等平台类金融企业,通过批量获客加速客户转化,通过场景经营提升客户价值。

科技赋能SaaS,SaaS反哺金融。SaaS服务可为金融企业提供数据决策支持、业务运营指导、智能风控预警等。因此,对于金融产品经理而言,提升SaaS服务能力迫在眉睫。

#作者#

朱学敏,微信公众号:朱哥聊产品。畅销书《产品闭环:重新定义产品经理》作者,8年金融产品人,专注于金融行业(贷款、理财、支付),从0到1负责产品的全过程开发与设计。

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!