5000字长文 | SaaS盈利的逻辑

编辑导读:做软件的最终目的是什么?盈利。不同的软件提供的服务不一样,盈利模式也不同。尤其是传统软件和互联网软件区别恒大。本文以SaaS为例,讲述SaaS的盈利逻辑,避免大家踩坑。我们一起来看看。

上一篇文章,我们分析了SaaS的三个战略,分别是市场战略、产品战略和运营战略。

明确了战略以后,我们还需要落地,通过获客、服务、续约等流程不断扩大规模,并最终实现盈利。

不过,和传统软件不同,SaaS盈利有其独特的逻辑。

一、SaaS盈利的逻辑

在传统软件时代,盈利的关键在于干脆利落的完成项目交付。

签订好合同后,用最低的成本完成交付,并收回全部款项。

如果项目顺利的话,在完成上线的同时,软件公司与其合作伙伴已经获得了大部分利润。

但在SaaS时代,盈利的逻辑却发生了根本性的变化。

由于允许客户支付少量费用以获得软件的一年使用权,SaaS公司盈亏平衡点被大大延后了。

这种模式的好处是,由于客户获得的只是一年使用权,意味着只要他们持续续费,SaaS公司的收入就会持续增长。

在这种新的合作关系下,SaaS公司的盈利逻辑,就在于追求最大化的客户生命周期价值。

二、SaaS收入

1. SaaS公司的三种收入

SaaS公司主要能够获取以下三种收入:

1)一次性收入

包括实施费用、培训费用和二次开发费用等,这些费用主要是在客户购买的第一年发生。

2)订阅收入

主要是客户为了使用SaaS而支付的租赁费用。

3)增值收入

主要是提供SaaS之外的增值服务所获得的收入,比如微盟通过给商家提供全链路数字化营销服务,在2021年上半年实现了4.1亿的营收。

其中,一次性收入往往不可持续,并不是SaaS公司的经营重点。

同时因为面临传统软件的竞争,也为了促成客户签约,SaaS公司在实施和二次开放方面并不追求很高的利润,因此本文不做重点阐述。

增值收入则与具体的服务形态相关。

比如供应链服务的增值收入,与客户购买的商品数量和单价相关;

广告服务的增值收入,可能与用户点击数或者生成的线索数相关。

增值收入本身不属于SaaS收入,因此本文也不做重点阐述。

2. 复利效应

订阅收入是SaaS公司的底盘,也是支撑起SaaS公司高估值的核心逻辑,订阅收入的复利效应非常明显。

假设年初某初创SaaS公司有100家客户,每家客户每个月支付500元的订阅费用。

同时,该SaaS公司每个月新增10家客户,月订阅费同样为500元。

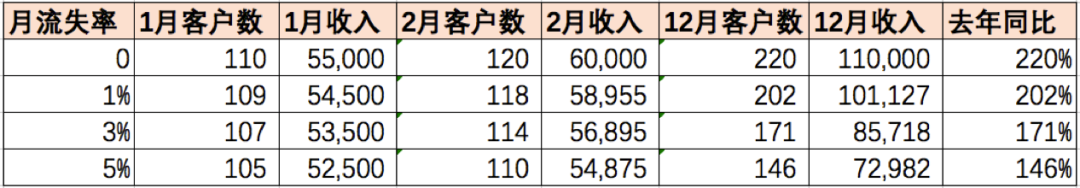

以下表格反映了,月流失率分别为0、1%、3%和5%三种情况下,未来一年该SaaS公司月收入变化情况。

订阅月收入增长虽然每个月只新增10个客户,一共只贡献5000元月收入,但是在月流失率=1%的前提下,年底月收入增加了5万多,同比翻了一番。

在传统软件时代,由于都是一次性买卖,如果每个月新签10个客户,那么每个月都只能获得10份合同的一次性收入。

也就是说,如果停止了新签,收入马上就会锐减。

而相比之下,SaaS公司即便没有新签,也可以“躺着赚钱”。

当然,我们也可以看到,随着流失率的提升,SaaS公司的收入也出现锐减的情况。

比如,当月流失率=5%,12月收入流失了74%(=220%-146%),这同样体现了SaaS的复利效应。

3. 客户生命周期价值

客户生命周期价值反映了在服务客户期间,我们从客户身上获得的总体收入。

英文翻译是Customer Lifetime Value,简称CLV。

流失的本质是客户生命周期缩短。

如果月流失率=1%,即年流失率=12%,意味着客户的平均生命周期约为8.3年;

计算公式如下:1/0.12≈8.3即,客户生命周期=1/年流失率;

公式的逻辑是:如果我们获取了100个客户,每年流失12个,到第8.3年全部流失。

因此,平均客户生命周期为8.3年。如果一个客户每个月支付500元的订阅费用,即一年支付6000元,那么我们就能得到客户的平均生命周期价值约为5万元。

计算公式如下:6000*8.3≈50000,即:

客户生命周期价值=年订阅费用*客户生命周期

注意,为了简化CLV公式,我们这里有意省略了一次性收入和增值收入。

不过,这并不妨碍我们理解SaaS经营的本质:追求客户生命周期价值的最大化。

4. 流失率

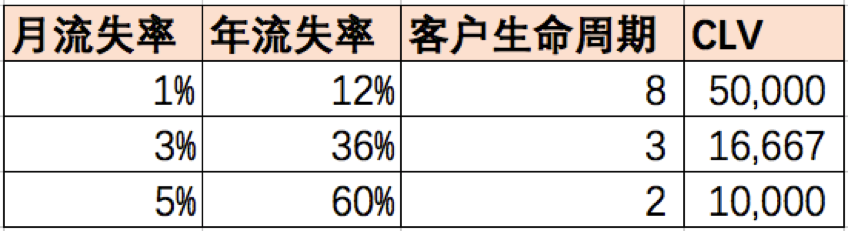

流失率对客户生命周期价值的影响很大,我们仍用之前的案例,对比在月流失率分别为1%、3%和5%三种情况下,客户生命周期价值的变化,如下图:

不同流失率下的CLV也就是说,如果我们每个月的流失率从1%提高到3%,CLV就会下降了62.5%。

这是一个很惊人的损失,充分说明了,SaaS经营的核心,就是降低流失率。

那么,优秀的SaaS公司客户流失率控制在什么水平呢?

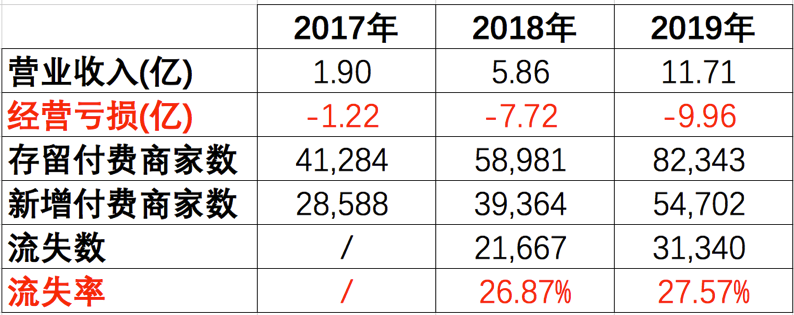

根据年报数据,Salesforce的年客户流失率不足10%。(截止2018年1月,数据来源:华创证券)而有赞在2018年的年客户流失率,则接近27%。

也就是说,有赞客户平均生命周期,约为Salesforce的1/3,这个差距还是相当明显的。

来源:有赞财报

5. 收入留存率

在上面的例子中,我们其实隐含了多个假设,其中两个关键假设包括:

每个客户的付费金额都是一样的;

客户每个月的付费金额不会变化但在现实中,这两个假设几乎不可能存在。

首先,不同客户贡献的销售收入是不一样的,不同客户的流失,对SaaS公司的影响也是不一样的。

其次,客户增购和减购的行为也很常见。

再者,客户本身的业务规模会发生变化。

最后,客户也会根据使用情况,选择在SaaS产品中管理更多业务。

实际上,让客户使用更多模块,是SaaS公司收入增长的重要策略。

根据Salesforce 2017 年 Dreamforce 大会资料,2013 年,Salesforce前 40 大客户中,仅有 13%的客户使用了 4 种以上的 Salesforce 云服务;

而到 2017 年,公司前 200 大客户中,有 75%的客户使用了 4 种以上的 Salesforce 云服务。

那么,如何判断一家SaaS公司的客户整体上是在流失,还是在复购?是在增购,还是在减购?使用范围是在扩大,还是在萎缩?

收入留存率无疑是一个非常好的指标。

收入留存率的计算公式如下:收入留存率=留存客户当前的年费收入/留存客户12个月前的年费收入

要计算收入留存率,首先需要锁定12个月前的留存客户。

比如,2019年年底,我们留存了1000个客户,产生的年费收入是2000万元;

到了2020年,这批客户只留存了800个,产生的年费收入是1800万元;

那么:收入留存率=1800万元/2000万元=90%。

为了方便对比,我们也计算一下客户数量留存率:客户数量留存率=800个/1000个=80%。

前者比后者高了10%,可能是流失的客户规模相对较小,也可能是已留存客户产生了更多的增购行为。

因此,收入留存率实际上综合反映了客户流失、增购和减少购买等情况,体现了SaaS公司服务客户和保留客户的整体水平。

6. 收入增长率

收入增长率是一个比收入留存率更加综合的指标。

因为导致“收入增长”的原因,除了客户留存和增购,也有可能是新客收入。即:

收入增长=留存收入增长+新客收入

由于存在复利效应,只有当“留存”足够优秀时,新客的价值才能被放大。

否则,很可能出现客户生命周期价值<=获客成本的情况,这意味着saas公司永远都不可能盈利。

三、SaaS成本

就像SaaS收入也分为新客收入和留存收入一样,我们也把SaaS成本分为获客成本和服务成本。

对于那些不直接服务于客户的成本支出,我们可以称之为辅助成本。

比如标准化产品的研发费用、财务人员薪酬、办公室租赁费用等。

SaaS公司的辅助成本和其他类型企业的辅助成本差异不大,因此这里不做重点阐述。

1. 获客成本

获客成本的英文翻译是Customer Acquisition Cost,简称CAC。

获客成本主要是市场与销售费用,包括:

品牌推广费用;

获客广告投放费用;

销售人员工资与提成。

并非所有成功签约的客户,都能够从SaaS产品中获益,并最终续费。

而那些勉强上线后就停止使用SaaS产品的客户,往往并不能带来利润。

考虑到中国SaaS的获客成本较高,这样的客户更可能带来亏损。

因此,获客的关键并不在于数量,而在于找到真正适合的客户。

不管是产品经理,还是客户成功经理,都应该通过分析“存活”客户的特点,制定出易于辨识的客户画像。

从而提高广告投放的精准度,也避免销售人员浪费时间在“不适合”的客户身上。

SaaS获客成本普遍较高。

根据Salesforce最新财报,其2022财年第二季度总营收为63.40亿美元,其中营销和销售支出为27.36亿美元,占比43%。

因此降低获客成本对SaaS公司实现盈利意义重大。

不同渠道的获客成本差异可能较大,高效获客的关键是找到精准的渠道,并且通过数据分析不断提升获客效率。

虽然SEM(搜索引擎投放)、信息流投放等渠道仍然有效,但是成本更低、效率更高的集客营销正成为SaaS获客的趋势。

2. 服务成本

服务成本的英文翻译是Cost To Serve,简称CTS。

服务成本主要是签约以后服务客户的成本,主要包括:

帮助客户上线的成本;

成功上线后,给客户提供服务的成本等。

从某种意义来说,客户签约只能算是“付费试用”,我们还必须帮助客户“存活”下来,即成功上线使用。

另外,客户在使用SaaS产品的过程中,也会产生各种问题。

比如操作和配置上的问题,或者流程和执行方面的问题,能否帮助客户解决这些问题,很大程度上决定了客户是否续约。

降低服务成本非常重要。

因为不同于获客成本的一次性支出,服务成本会随着客户的使用持续发生,因此有很明显的累计效应,

时间越长,对盈利影响越大。

如何降低服务成本,对很多SaaS公司来说是一个挑战。

部分SaaS公司会根据客户规模的大小,配置不同级别的服务水平。

比如对于小微客户,1个客户成功经理可能需要服务100位客户;而对于超大型客户,甚至会配备1对1服务的客户成功经理。

从根本上来说,降低服务成本的关键是产品化。

一方面我们需要把产品做得更加高可用,从而减少问题的发生;另一方面也需要为客户成功经理提供自动化工具,帮助他们提高效率。

四、SaaS毛利

对于SaaS公司来说,毛利=客户生命周期价值-服务成本。即:

毛利=CLV-CTS

用毛利除以获客成本,则可以得到获客投入产出比。

获客投入产出比=(CLV-CTS)/CAC

如果获客投入产出比<=1,则saas公司永远都不可能盈利。

而按照业内观点,获客投入产出比>=3,则达到优秀SaaS公司的标准。

获客投入产出比反映了获客的整体效率,但是没有反映单位时间的效率。

通过以下公式,可以衡量单位时间获客效率,并得到收回获客成本的周期。

获客成本收回周期=CAC/(MRR-CTS)MRR

即月经常性收入(Monthly Recurring Revenue),主要为月订阅费用。

为了与MRR匹配,这里的CTS为月经常性成本,主要是支撑客户使用软件所消耗的各种成本。

按照业内观点,获客成本收回周期<=12,即12个月收回获客成本,则达到比较优秀的水平。

五、分析与改进

如果我们只是从整体上去查看客户流失率、CLV(客户生命周期价值)、CAC(获客成本)和毛利等指标,虽然能够判断公司的经营状态,却难以找到改善的方法。

原因在于,SaaS公司往往从多种渠道获客,也同时服务于多种类型的客户。

因此,我们有必要对数据分类分层处理,从而洞察事实的真相。

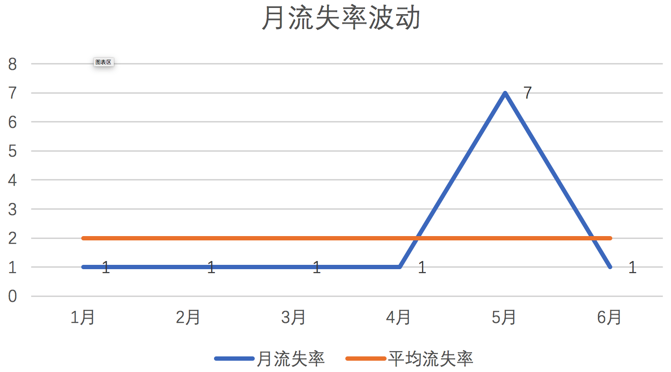

比如,某SaaS公司2021年上半年客户月平均流失率达到2%,但是呈现明显的波动,1到4月份的流失率均为1%,但在5月份达到7%。

那么,真相是什么呢?

经过分析发现,5月份流失的客户主要使用一款通用型SaaS产品,而流失的原因则是竞争对手的免费产品又发布了新版本。

再比如,一款SaaS产品的获客成本达到3000,获客投入产出比为2.5倍,

而获客的主要渠道包括:

SEM,如百度搜索、神马搜索投放;

信息流,如今日头条、抖音投放;

自媒体。

如某行业微信公众号为了找到改善的方向,很有必要分别对各渠道的CLV(客户生命周期价值)和CAC(获客成本)进行统计,并按照获客投入产出比、获客成本收回周期评估各渠道的获客效率。

比如,百度搜索的线索数量虽然较少,但获客投入产出比达到3.5。而抖音的线索数量虽然很多,但获客投入产出比只有1.5。

说明我们还需要加大在百度搜索的投入,并积极探索其他搜索投放渠道。

除了按产品、按渠道进行分析,按客户类型进行分析也很重要。

比如,大客户和小客户的获客渠道、获客投入产出比和获客成本收回周期的差异都是很明显。

六、总结

今天我们重点阐述了SaaS收入、成本和毛利等经营指标。

SaaS经营的核心是追求客户生命周期价值的最大化,由于SaaS收入的复利效应非常明显,因此控制流失率、延长客户生命周期是关键;

SaaS获客成本往往较高,同时,“不匹配”的客户续约率很低,容易造成亏损。因此,精准获客比获客数量更重要;

可以通过获客投入产出比、获客成本收回周期衡量获客整体效率,以及获客单位时间效率;

查看整体指标数据,只能判断公司整体经营状态,却不能找到问题所在。

因此,按产品、渠道、客户类型等进行交叉分析,是进行业务改善的必要步骤。

作者

王戴明,微信公众号:To B老人家,多年互联网产品与信息化管理经验。

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!