SaaS产品定价(一):原理及SaaS实践

我花一个月的时间,精读了两本书、做了一场线上调研和多场访谈,下面咱们就讲讲定价方法论。这篇我们将探讨定价原理和相关基础知识,当然,也在这些框架上结合SaaS业务做实战研究。

(本文很多内容来自对《营销管理》(菲利普·科特勒、凯文·莱恩·凯勒著)及《定价致胜》(赫尔曼·西蒙)的实战解读,有兴趣研究市场营销的同学可以读读这两本书。)

一、SaaS产品的供需曲线

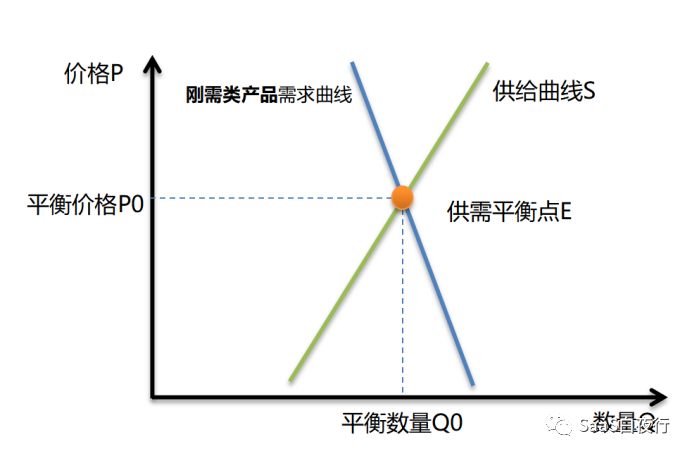

经济学认为市场中的人都是理性的,因而有下图这个标准的供需曲线。

供给和需求曲线的交汇处,就是双方就销量Q和价格P达成的共识。

SaaS产品的市场具体是怎样的呢?

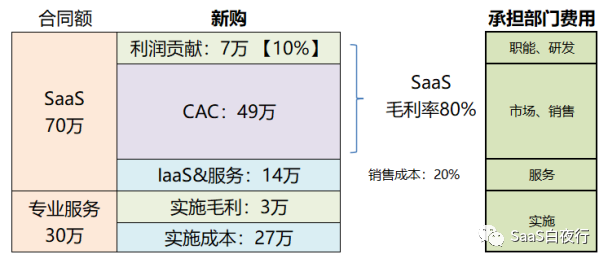

先从供给方看,SaaS公司有较大的固定成本(产研、职能部门的支出)、中等的获客成本(CAC,即市场、销售部门支出),以及较低的单位变动成本——运维、服务支出。

因为变动成本低、毛利高,所以很多SaaS公司在价格管理上过于随意。

—— 这也正是本“定价”系列想探讨和解决的命题。

由此可以看到:SaaS产品的供给曲线对价格敏感度低。

需求端,可分为A、B两种情况。

存在A类产品:能解决企业客户的痛点问题,属于刚需,客户必须拥有一套,因此对价格敏感度较低。这一对供需关系如下:

(本图及后面的供需曲线图使用直线,与曲线相比更直观,但不影响结论推导)

SaaS公司的供给量对价格不敏感(增加一个User的变动成本很低),客户由于必须有一套移动OA(或高级商机管理CRM、生产制造ERP等),所以对价格也不敏感。

另一类B产品则不同。B类产品并非客户刚需,能提高一点效率但又不显著(例如,小规模销售团队的CRM需求、容易被Excel替代的简单IT工具等)。

这组供需曲线如下图:

这类产品价格稍高一点,客户就难以接受;价格再低,需求总量也很有限。

这几年我也遇到过这类产品,我往往劝创始人再多深挖一些,设法找到客户的痛点问题并予以解决。

二、阶梯价格

根据供需曲线,供给方能拿到的收入是矩形面积,即如下公式:

销售收入=平衡数量Q0 x 平衡价格P0

这里介绍一个ToC领域的经典案例,就是麦当劳的折扣券。

某麦当劳门店的巨无霸汉堡,原价每个20元,一天能卖500个。如果打8折,可以卖800个。收入可以从1万元增加到:800个*20元/个*80% = 12800元,增幅 28%.

还有没有更好的办法?如果多卖的这300个打折,原来这500个不打折呢?

收入则纯增加:300个 * 20元/个 * 80% = 4800元,增幅 48%!

如何做到?——定向打折券。

不在乎折扣、赶时间的人还是原价买;那些有空的学生、老人家愿意花时间与店员一起算来算去,拼凑最佳价格组合,买到便宜的汉堡。

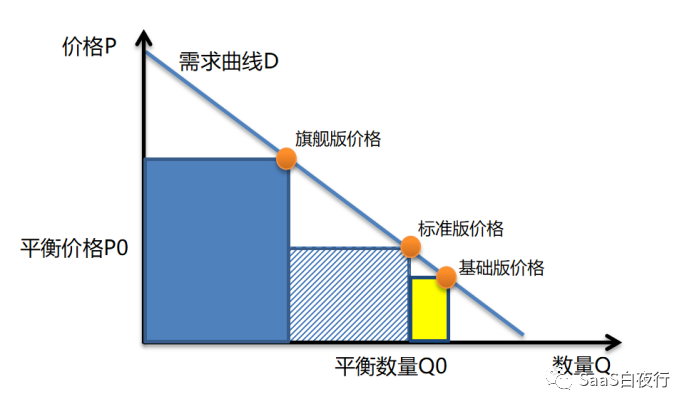

反映在供需曲线上就是这样:

以前的营收是蓝色阴影区域,现在多了整个黄色区域。

企业采购比个人要理性得多,toB定价显然不能照抄麦当劳的做法。但我们可以用2~4个不同功能组合,满足对应不同类型客户的需求,同样达到细分市场的目的。

这里就有很多讲究了。

其一,在实战中,我看到很多产品的旗舰版和标准版(或叫企业版、高级版)之间有功能差别,但没有明确的客户群体及场景差异。Sales不了解客户企业的状况和真实需求、客户也弄不清楚各个版本间有什么差别,当然就不会买高价格的版本。即便买了旗舰版的客户,也只是因为预算宽裕而已。

其二,人类做选择经常受“锚定效应”影响,最高价、最低价都是“锚”,大部分客户初次采购会选择中间版本。你的产品是否也是如此?

稍扩展一下,《定价致胜》中还提到“一个创造利润却从来没人买的商品”(价目表上有一个超贵的商品,从来不会有人买,但会有“价格锚”的作用,让顾客看到次高价产品不再觉得太贵)。

大家思考一下,这个方法我们toB产品也能采用吗?

其三,图中还有4个空白的三角形,我们还能再“填”一些吗?这个问题留给大家思考,欢迎在文末留言。

三、卡尼曼的行为经济学

上面提到的“价格锚”让人不禁怀疑——人类决策是完全理性的吗?

果然,《思考:快与慢》一书作者丹尼尔·卡尼曼发现,在许多情况下,我们的决定不一定符合经济利益最大化,我们的理性也是有限的。我们的大脑天生是惰性的(笔者理解是因为能耗太大,必须节约使用),大脑经常无条件地接受快速思维系统做出的直觉判断。

卡尼曼的研究颠覆了经济学中的“理性人假设”,并于2002年获得了诺贝尔经济学奖。

换句话说,支配我们行动和决定的是我们的直觉,不全是理性分析。

卡尼曼有一个特别经典的“心理账户”实验:假设一张戏剧门票需要10美元,两组实验者都站在剧院门口;A组被告知刚买好的门票丢失了,B组则被告知刚丢了10美元钞票。结果丢现金的B组,有88%的人决定购买一张门票;但丢失门票的A组只有54%决定再买一张。

这是因为A组人把遗失的门票(10美元)和新门票的价钱,一共20美元,都计入“看戏剧”的账户里。对于A组46%的参与者来说,20美元看一场戏剧太贵了。

而B组丢失的10美元,记在“现金”账户里;对于“看戏剧”的心理价格仍然是:10美元。

行为经济学家发现:价格信息会激活大脑的疼痛中枢。

避免和推迟损失(即付钱)的需求,是一种强大的人类特征。

特邀作者

吴昊,微信公众号:SaaS白夜行,SaaS领域知识沉淀者,《SaaS创业路线图》作者。每年与100位SaaS创始人深度交流,结合实战不断在公众号及视频号做内容输出。

本文

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!