数字化如何驱动银行业务增长

银行用户早已经进入存量时代,传统的银行营销主要围绕这些高端用户,利用客户经理一对一的个性化服务,提升产品销售与利润率,而大量的长尾客群没有得到合适的服务和营销。

数字化时代的营销需要让长尾客群体现出价值,利用数字化技术,分析用户画像,将用户进行有效分群分层,有针对性的差异化营销。

银行的营销数字化体系在于通过数据驱动的低成本、高效率的方式,将与用户需求最为匹配的内容和产品信息,以最合适的媒介渠道和形式载体,传递给最准确的受众。

数据驱动营销,整个营销环节都需要数字化、平台化、自动化。

一、银行营销数字化转型建议

随着大型银行对数字化技术的不断深入应用,带动了中小银行在数字化转型方面的投入不断增加,而营销则成为银行数字化转型中最容易看到成果的场景之一。银行在营销数字化转型过程中应分步实施,以点带面,切忌大干快上,造成投入浪费。

1. 数字化转型的项目投入,营销是首要投入点

除了几家大型国有银行和商业银行外,大部分区域性中小银行数字化建设无法投入太多资源和资金,对数字化的投入主要放在能够直接产生商业结果的部分,而营销数字化是可以增长用户和业务。

更创新的技术、模式的引用,则采取与大行、其它供应商合作的方式开展。多数中小银行并未盲目模仿头部大行,而是选择对自身最为有益的模式作为落地目标。因此,数字化转型初级阶段,获客、转化、业绩改善等能够直接产出价值的场景应作为首要投入点。

2. 基于用户画像优化“全旅程用户体验”

银行应当快速构建以传统物理网点、智慧网点、手机银行、网银、各类APP、自助银行、电话银行等为一体的全渠道融合运营的新格局。

通过数据中台建设,将用户在不同触点端的基础属性数据、前端行为数据、业务数据以及对话数据进行汇聚,并通过前端埋点技术、自然语言解析等技术对用户意图进行挖掘与洞察,形成全渠道融合的精准的用户画像,从而制定更精准的用户分层营销策略。

3. 固化营销动作提高营销数字化转化

银行零售业务的开展,应当对客户的购买旅程进行全面的拆分及提炼。形成固话的SOP运营流程,并在流程中挖掘营销的关键时刻(MOT),通过埋点技术、自动化技术、数据挖掘技术等,对转化链路上关键的用户行为进行捕捉,从而实现关键时刻的营销转化,提升营销数字化投产比。

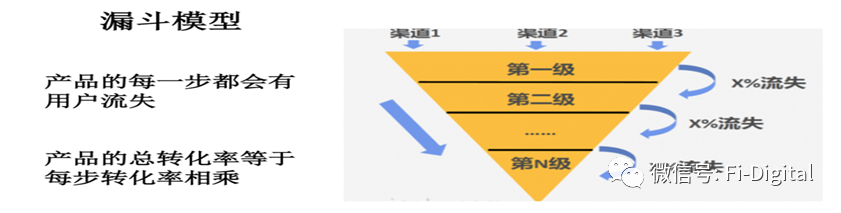

营销过程中用户从漏斗顶部进来,从第一级开始流失,到最后的交易结束前,每一步或多或少都会有流失,需要分析用户每步流失的原因,需要把每步的转化率进行最大化。

没有留存的用户,是几乎没有多少商业价值的,也就意味着投入在这些用户营销拉新上的投入全部浪费了。有的用户,继续使用了几次银行服务之后,也成为流失用户。相反的,那些在一定时间段里,能够持续活跃使用的用户,我们称之为留存用户,有留存用户营销才有价值。

4. 打破信息壁垒,构建全局化的营销中台

总行与分行之间、跨部门之间、员工之间以及客户关系之间,缺乏信息整合能力。银行应当进一步推动信息的互联互通,进行全渠道、全链路、全节点的信息打通。

构建全行视角一致的营销中台,提供营销人员完善的营销工具以及业务流程,为智能化、自动化的营销SOP落地做好用户、数据、渠道方面的基础设施构建工作。

二、基于用户画像系统的精准营销

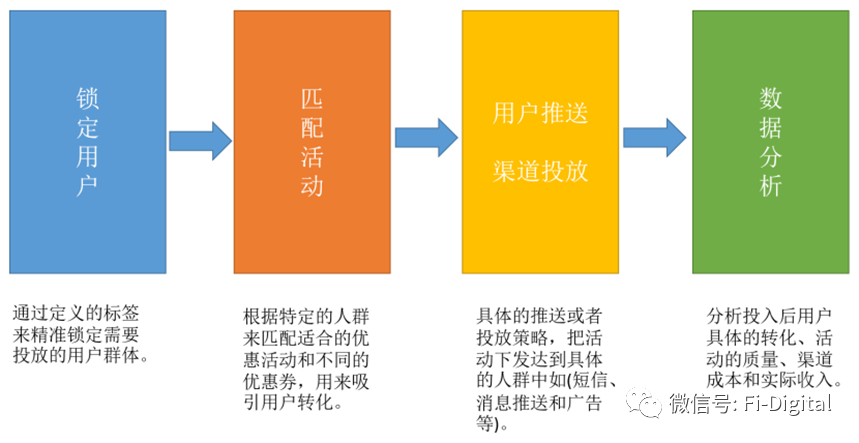

个性化推荐、广告系统、活动营销、内容推荐、兴趣偏好、优惠劵营销都是基于用户画像的应用。

进行“千人千面”精准营销,赋能客户经理和营销人员实施营销精准、方案科学、体验便捷、持续跟踪的数字化营销模式。

营销数字化其中最重要的能力是匹配不同场景和匹配不同客群。

对于个人和群体营销方面,银行需利用大数据转型,积极搭建各类智慧场景,例如智慧校园,智慧医疗,智慧养老等,实现同一客户群体的生态集群圈。

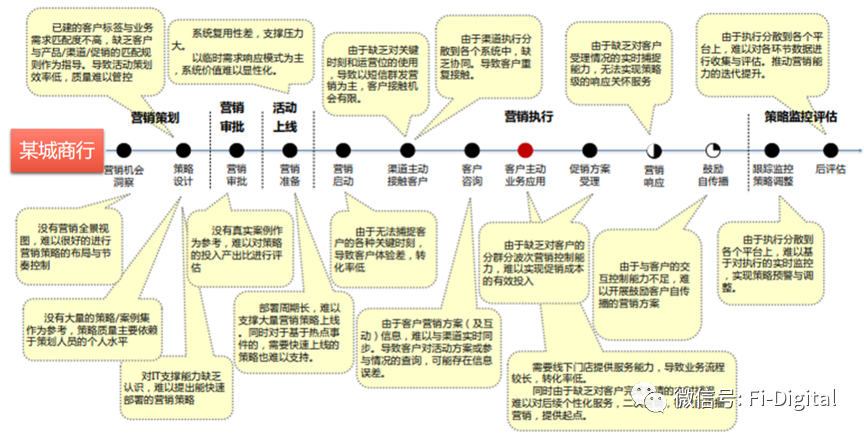

某城市商业银行区域化营销以例,定位返乡客群,在数字化营销平台进行客户精准营销,助力营销期间连续三天单日存款净增同比增幅超达两位数,单日净增超过数十亿,吸储数百亿。

三、营销不是简单的获客拉新,用户运营是关键

银行在建立了营销数字化体系时,用户能够给银行,但是用户能给银行带来多大的价值贡献度,这个是很难在用户的参与度低或者说用户的沉睡程度很高的情况下得知的,所以说用户运营数字化是我们做好营销的一个非常关键的环节。

很多银行只关注了用户增长,却常常忽略了用户转化,所以将大量的成本放在用户获取上,而用户转化被忽略。

1)流量不等于高转化:银行从来也不缺流量,就算是被移动互联网冲击的时代,任何银行从线上到线下渠道流量也是充足的,银行关键的问题在于转化。

在实际运营工作中,需要根据相应的数据分析结果,分析线上线下各个渠道对于核心转化的贡献,才能做出与之对应转化决策,流量大小和转化效果之间的关系微乎其微,高流量≠高转化,我们在关注流量的时候,更要专注其转化效果。

比如,某城商行与支付宝合作针对指定区域用户绑卡活动,活动很火热,引流了大量用户,但是后续缺乏针对此类用户进一步运营动作和转化,虽然流量进来了,活动也作的风风火火,但是没有实际转化,让活动对银行的实际效果和价值大打折扣。

2)总体转化率:比如银行同时在支付宝和微信两个渠道做营销活动用户转化,最后等到支付宝渠道的转化率为10.1%,微信渠道的转化率为9.57%,表面看起来总转化率看起来差不多。

但将两个渠道的每个步骤的转化率算出来会发现支付宝渠道的第一步转化率有22%,但最后一步转化率达93%,而微信的第一步转化率有42.9%。但最后一步的转化率只有53.7%。针对这样的数据,需要优化的转化流程是截然不同的。

所以,我们不能只单纯的关注有一个渠道的总转化率,而是要细分到每一个步骤的转化率,并针对整体漏斗转化分析发现的问题,找到相应的解决方案。

3)用户体验的优化:数字化转型工作中最关键的任务之一提升用户体验,通常来说,用户体验改善了,用户就会经常使用或是购买我们的产品,这个时候银行通过提供完善的信息和较大的注册、购买按钮等用户就会很容易的去点击,对应的转化率势必也会跟着提升。

银行的营销数字化能力还在持续建设中,更多时候需要被动等待客户金融需求的形成,有效触达客户的渠道相对匮乏,客户交互形式相对单一。

四、小结

银行在营销方面的能力仍然较为薄弱,对存量市场的数字化激活与对增量市场的数字化获取是银行数字化经营的核心痛点。

在数字化和生态化转型的背景下,银行用户需求日趋个性化、多元化,银行在思考如何构建持久和差异化核心竞争能力,以更好地应对同业和互联网平台的竞争。问题在于在数字化金融时代背景下,银行在用户服务体验、产品需求、用户对银行品牌感知等关键竞争能力领域出现了更多的挑战。

公众号:营销数字化转型(ID:Fi-Digital),银行数字化转型。

本文作者@汤向军 。

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!