量化交易产品初探(概念篇)

前言

相信大家对“量化交易”这个词并不陌生。根据业界对“量化交易”的普遍看法,认为量化交易是借助现代统计学和数学的相关理论,通过计算机进行交易的一种操作方式。

作者在工作之余,出于爱好会对一些金融数据进行分析,参与金融二级市场投资。这些年也构建了自己的投资模型,获得了一些微不足道的收益。这个过程用到了量化思维方式。

量化交易产品是一个非常复杂的体系,虽然主要应用于金融领域,但是所涉及的交易门类非常多,可以对证券、期权、期货、保险、债券、外汇等某个细分的门类单独进行量化交易,也可以是将这些门类形成一系列的组合进行量化交易。

考虑到量化交易产品的复杂性,受篇幅所限,本文主要聚焦于证券量化交易,不涉及债券、期权和期货等投资组合交易的量化产品,从基本概念出发由浅及深,开启量化交易产品探索之旅。

一、产品范围

一般情况下我们买多还是卖空,需要我们对二级市场的公司进行基本面和技术面的分析。

我们衡量某家公司好还是坏,需要制定一个客观的评价标准。有了标准之后,可以通过计算机对这些公司信息进行“量化”处理。然后通过构建相关策略,实现计算机自行决策进行买入还是卖出的“交易”。

我们每个人的精力是有限的,不可能在短时间内完成对二级市场上所有公司交易指标的分析。市场交易也仅限我们比较熟悉的几家公司,比较局限,往往会错过很多操作时机。

不论是个人还是机构,希望有一套可以解决整个投资周期的解决方案,提升市场信息处理效率,节省人力成本,获得稳定持续的超额收益。

由此可见,量化交易并不是执行某个操作,而是一系列操作的集合,涵盖了指标参数制定、信息收集整理、数据加工分析、策略模型构建、商机价值发现和智能决策执行,并且效果评价调优贯穿整个投资周期。

以证券为例,量化交易涵盖内容如图1所示。

图1 量化交易涵盖的内容

二、产品特点

1. 纪律严明

个人在进行证券交易时,会制定一套操作策略,什么时点买卖,买卖什么证券,设定止盈和止损位。然而在实际的交易中,个人总是会受到市场情绪的影响,打破交易纪律,最终由于冲动做出错误的决策。典型的表现是“追涨杀跌”,忘记自己的“初心”。

量化交易往往在其交易策略的制定上,进行了详细的分析和测算,并由计算机严格按照规则执行,不会受到市场情绪的影响。量化交易严格遵守交易纪律,可以克服个人在交易中的贪婪、恐惧和侥幸等人性的弱点,减少认知偏差。

2. 快速高效

天下武功唯快不破。个人证券交易,短时间内很难快速操作多个证券。即便是很多专业的投资者,盯盘的情况下,也很难做数十个甚至数百个证券的快速分析、决策与操作。尤其是经常做短线交易的个人,机会稍纵即逝,时间就是金钱。

量化交易由计算机操作,一般在几毫秒之内便可以完成交易。James Simons(詹姆斯·西蒙斯)是一位世界级的数学家,也是非常知名的对冲基金经理。他所领导的对冲基金通过量化交易实现短线操作,获得了非常丰厚的收益。

3. 综合全面

个人对于证券交易数据分析比较单一,算力有限。在不借助工具的情况下,很难将多个维度的数据进行综合分析。同时由于个人精力所限,面对证券交易中所积累的庞大数据,往往无从下手,难以全面挖掘数据背后所蕴藏的价值信息,只能通过个人的主观判断,综合收益率较低。

量化交易由计算机进行,理论上算力可以无限扩展,利用AI(Artificial Intelligence,人工智能)和大数据构建的量化交易平台,结合历史数据和实时数据,多维度、多层次,综合全面进行决策分析,极大地提升了交易的综合收益率。

三、基础数学

量化交易的前提是“量化”。量化的基本涵义是采数值衡量或以数据说明的过程,这个过程需要用到很多基础的数学知识。

德国著名数学家高斯曾说,“数学是科学的皇后”。量化交易是一项科学的系统工程,即便是基础的数学概念,都会涉及非常多的知识点。

受篇幅所限本文不进行详细说明,仅对一些量化交易中涉及的一些基本的数学概念进行简要介绍。涉及概念更多的细节,大家有需要可以查阅专业的资料。

1. 均值

均值(Average)可以简单理解为平均数。一般我们在量化交易中用到以下几种平均数。

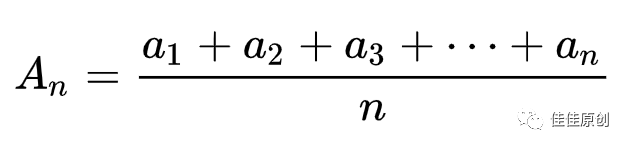

a) 算术平均数,公式如下。

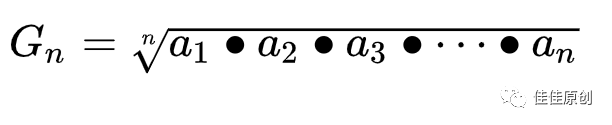

b) 几何平均数,公式如下。

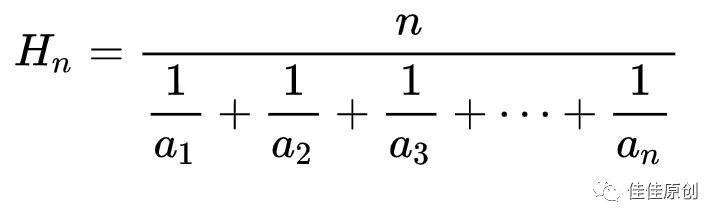

c) 调和平均数,公式如下。

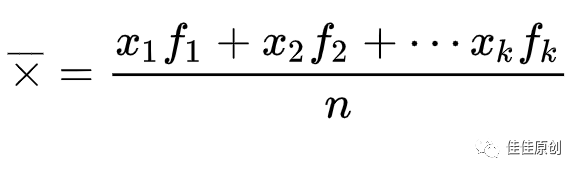

d) 加权平均数,公式如下。

公式中,以x1f1为例,表示x1出现f1次。n为f1+f2+…+fn的和。

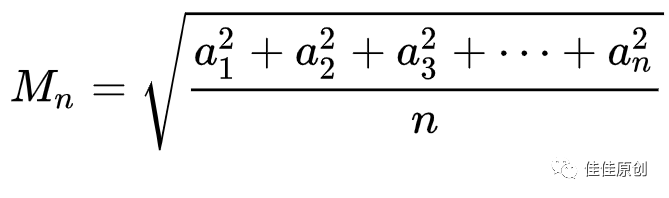

e) 平方平均数,公式如下。

2. 中值

中值(Mid-value)又称中位数,是按顺序排列的一组数据中居于中间位置的数。

中位数的计算,首先进行由小到大的排序。

如果个数是基数,取中间的数即可。例如:1,2,3,4,5。中位数是3。

如果个数是偶数,取中间两个数的平均值。例如:1,2,3,4,5,6,中位数是 (3+4)÷2=3.5。

3. 概率

概率(Probability)是对随机事件出现的可能性大小的量化结果。

例如我们对抛硬币这个事件进行统计。硬币有正反两面,我们抛了10次,统计下来正面朝上的次数是5次,那么对于本次抛硬币事件,计算出的正面朝上的概率是5÷10=0.5。

基于概率的性质,又衍生出很多公式,例如贝叶斯公式。

4. 导数

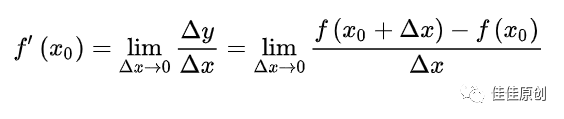

导数(Derivative)是微积分中的重要基础概念。基本公式如下。

在证券交易分析中,导数经常会用来计算极值(最大值或最小值)。证券行情一般会处于波动之中,通过求导的方式分析证券在市场中波动极值,从而衡量K线的形态和走势。

5. 正态分布

正态分布(Normal distribution),由法国数学家棣莫弗(Abraham de Moivre)提出。正态分布的曲线特点是两头低,中间高,左右对称,呈现出钟的形状,也被人们常称为钟形曲线。

在自然界和人类生产生活中,有很多现象按正态分布形式呈现出来。例如学校中学生成绩的好坏,证券市场中的投资者收益水平。

实际证券交易中,可以借助正态分布计算股票资产收益率。

例如:股票收益率=标准正态分布置信水平×收益率标准差+收益率均值

还可以继续通过股票收益率计算股票资产价格。

例如:股票资产价格=股票初始价格×e[上角标]股票收益率,其中e=2.718。

四、基础指标

量化交易产品的实现,离不开基础信息的收集与整理,这些基础信息作为指标计算,参与整个量化交易产品的运行。

我们从基本面和技术面两个维度,列举出一些比较常见的量化交易基础指标。

1. 基本面

- PE(Price Earnings Ratio,市盈率),股票的价格和每股收益的比率,PE分为静态PE和动态PE。在价值投资中,理论上PE越小则上涨的概率越大。

- PB(Price-to-Book Ratio,市净率),每股股价与每股净资产的比率。一般而言市净率较低的资产投资价值较高。

- PS(Price-to-Sales,市销率),计算方式为【总市值】除以【主营业务收入】或者【股价】除以【每股销售额】。市销率越低说明该公司股票的投资价值越大。

- PCF(Price Cash Flow Ratio,市现率),股票价格与每股现金流量的比率。市现率越小说明公司的每股现金增加额越多,一般用来评价公司股票的价格水平和风险水平。

- 股息率(Dividend Yield Ratio),指一年的总派息额与当时市价的比例。一般而言,证券的股息率越高对投资者的吸引力越大。

除以上指标外,还有非常多的反映基本面的财务指标,例如流动比率、负债资产率、营业利润率、销售净利率、销售毛利率、资产回报率、净资产收益率、总资产周转率、存货周转率等。这些因子数据都可以从上市公司公开的财务报表中获得。

2. 技术面

一般而言能反映证券价格涨跌变化、走势形态或是K线组合都可以归为技术面指标。比较常用的指标如下。

成交量,某段时间内证券交易的数量。成交量的大小表明了多空双方对市场某一时刻的技术形态最终的认同程度。

振幅,最高价、最低价之差的绝对值与股价的百分比。振幅还可以细分为日振幅、周振幅和月振幅等。

换手率,一定时间内市场中股票转手买卖的频率,用来反映股票流通性强还是弱。换手率越高,说明该证券的交易越活跃,比较热门。

- BOLL(Bollinger Bands,布林线),通过计算股价的标准差,从而获得股价的可信区间。当价格线位于布林线中轨之上时,则大概率为多头市场,可持有或继续买入。

- MA(Moving Average,移动平均线),通过统计分析将一定时期内的证券价格进行平均,把不同时间的平均值连接起来。MA主要用来观察证券价格变动趋势。MA分为5日、10日、20日、30日、60日和120日等。

- MACD(Moving Average Convergence/Divergence,平滑移动平均线),用来反映证券多空状态和股价可能的发展变化趋势。

- VWAP(Volume Weighted Average Price ,成交量加权平均价格),给定时段内的资产均价按成交量加权之后得出的价格。基本计算方式为:VWAP=(典型价格×交易量)÷总交易量。典型价格的计算方式为,典型价格=(最高+最低+收盘)÷3。

除以上因子外,还有非常多的因子,例如成交额、成交量、涨幅、总市值、流动市值、上市天数、RSI(Relative Strength Index,相对强弱指标)、KDJ(K值、D值与J值)、TWAP(Time Weighted Average Price,时间加权平均价格)等。

五、基础理论

基础理论是构建量化交易产品的指导思想。以理论为基础,科学构建量化交易产品策略,结合实际场景,验证产品方案,在实际应用中,不断完善论据和论证,持续进行产品优化。

1. APT(Arbitragc Pricing Theory,套利定价理论)

1976年,美国学者斯蒂芬·罗斯(Stephen Ross)在《经济理论杂志》上发表了论文,提出APT。该理论认为套利行为是现代有效率市场(即市场均衡价格)形成的一个决定因素。如果市场未达到均衡状态的话,市场上就会存在无风险套利机会。APT可以看作是多因子定价(选股)的雏形。

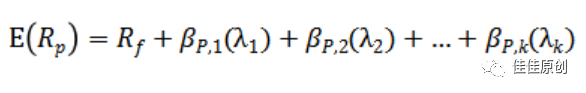

基于ATP,由多个系统性风险因子构成的线性模型,公式如下:

公式中,E表示期望收益,R表示无风险利率,β表示投资组合对于因子k的敏感程度,λ表示因子中的风险溢价。

2. CAPM(Capital Asset Pricing Model,资本资产定价模型)

1964年,美国学者威廉·夏普(William Sharpe)、林特尔(John Lintner)、特里诺(Jack Treynor)和莫辛(Jan Mossin)等人提出,用于研究证券市场中资产的预期收益率与风险资产之间的关系。

CAPM公式:Ra=Rf+β*(Rm-Rf)

β表示某股票的贝塔系数,即股票的系统性风险。

Rf表示无风险回报率,Rm表示市场平均回报率。Rm和Rf的差是股票市场溢价。

Ra表示预期收益率 。

例如:

某股票的β=3,无风险回报率为Rf=2%,市场平均回报率Rm=7%,则股票市场溢价为7%-2%=5%。

根据CAPM,求出该股票的预期回报率Ra=2%+3*5%=17%。

我们通过计算股票的预期收益率,作为未来股票收益率的参考。

3. Chaos Theory(混沌理论)

1963年,美国气象学家爱德华·诺顿·洛伦茨(Edward Norton Lorenz)提出混沌理论,该理论是一种兼具质性思考与量化分析的方法,用来对动态系统中一系列整体连续的事件进行解释和预测。

蝴蝶效应是非常典型的混沌理论案例。一只蝴蝶在巴西轻拍翅膀,会使更多蝴蝶跟著一起振动翅膀。最后将有数千只的蝴蝶都跟著那只蝴蝶一同挥动翅膀,蝴蝶所产生的飓风可以最终导致一个月后在美国得州发生一场龙卷风。

混沌理论同样适用于资本市场。例如在2003年,美国一只牛疑似感染疯牛病,先是影响到美国牛肉产业,进而影响到工作岗位,涉及养牛业主要饲料来源的美国玉米和大豆业,最终导致期货价格不断下降。

4. EMH(Efficient Markets Hypothesis,有效市场假说)

1965年,美国经济学家尤金·法玛(Eugene Fama)在Financial Analysts Journal上发表题为《The Behavior of Stock Market Prices》的文章,首次提出Efficient Market(有效市场)的概念。

1970年,尤金·法玛(Eugene Fama)对该理论进行了深化,提出EMH。EMH有个前提假设:参与市场的投资者有足够的理性,并且能够迅速对所有市场信息作出合理反应。

EMH理论核心观点是公司股价走势完全反映公司当前和未来的价值。EMH主要有三种形式:

a). 弱式有效市场假说(Weak-Form Market Efficiency) :市场价格已充分反映出所有过去历史的证券价格信息。股票价格的技术分析无效,基本分析可能帮助投资者获得超额利润。

b). 半强式有效市场假说(Semi-Strong-Form Market Efficiency) :市场价格已充分反映出所有已公开的有关公司营运前景的信息。投资者在市场中利用基本面分析则失去作用,内幕消息可能获得超额利润。

c). 强式有效市场假说(Strong-Form Market Efficiency):市场价格已充分地反映了所有关于公司营运的信息,包括已公开的或内部未公开的信息。没有任何方法能帮助投资者获得超额利润。

5. MPT(Modern Portfoilio Theory,现代资产配置理论)

1952年,美国经济学家马可维茨(Harry M.Markowit)提出。MPT的核心思想是以最小化标准差(或方差)以及最大化预期收益为目标来进行资产配置,通过数学的方式解释投资分散化的原理,证明了多元分散的价值。

基于MPT,我们需要对资产配置进行分散,不过不是简单的分散,而是将风险控制在一定范围内的同时把资产收益率最大化。在分散的过程中,需要用到非常多的数学工具,进行复杂的计算。

6. Trend Theory(趋势理论)

趋势理论是指一旦市场形成了下降(或上升)的趋势后,就将沿着下降(或上升)的方向运行。趋势理论的应用前提是假设这种趋势会一直持续,直到趋势遇到外来因素破坏而改变为止。通常用来进行买卖点分析和行情分析。

趋势的判断需要结合多种指标。投资者通过一段时间内证券的涨跌变化,绘制趋势线,可以直观分析是上升趋势线、下降趋势线还是横向整理趋势线。

在量化交易实际应用中,通过构建趋势三线,即逃顶线、持有线、抄底线,进行交易决策。当证券价格触及趋势通道的压力线(逃顶线)时,大概率为卖出时机,当证券价格到达趋势通道的支撑线时(抄底线),大概率为买入时机。

六、结语

量化交易产品的构建是一个非常复杂的系统工程,本文所进行的初步探索,仅是整个量化交易产品体系中的冰山一角,旨在抛砖引玉。

例如在投资交易中经常用到的夏普比率(Sharpe Ratio),Delta、Theta、Gamma指标,布莱克-斯科尔斯公式,蒙特卡罗模拟等。

证券市场变化莫测,即便是交易模型也非常科学,策略非常精准,也难免会遇到“黑天鹅”事件,量化交易产品的优化永无止境。

沉舟侧畔千帆过,病树前头万木春。我们需要客观看待量化交易产品,不能片面地认为量化交易产品的应用,投资一定会为获得超额收益永远不会亏损,要需要时刻保持对资本市场敬畏之心。

量化交易产品的初衷是将投资活动中的人力密集型转变为知识密集型,提升每个人员的工作效率和投资产出,降低投资的波动性,提升综合收益。

投资是一场漫长的修行,在这个过程中充满艰难险阻,需要不断审视自己的投资行为。量化交易产品提供了非常便捷的评价工具,通过对交易数据的记录与分析,例如最大回撤、最长亏损时间,进行投资效果评价,发现不足,持续完善。

世间众生多如蚁,莲心只渡有缘人。量化交易产品不论多么先进,最终也仅是投资工具,人才是整个投资交易活动的核心。在这场金融修行之路,我们通过量化交易,发现更好的自己,做财富的有缘人。

作者#

王佳亮,微信公众号:佳佳原创。中国计算机学会(CCF)会员。年度优秀作者。专注于互联网产品、金融产品、人工智能产品的设计理念分享。

本文作者@王佳亮 。

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!