投资“不可能三角”与基金投顾产品趋势

编辑导语:在股票市场中,为什么散户主动投资总赚不到钱?目前,“基金投顾”带来的财富效应正在推动越来越多个人投资者加入其中。本文从”不可能三角“说起,分析基金投顾产品趋势以及散户应该如何应对这一趋势的思考,一起来看看吧。

一、引子:美股散户为什么急剧减少?

因为在一个有效市场里,散户并不能直接从股票投资中挣到钱。

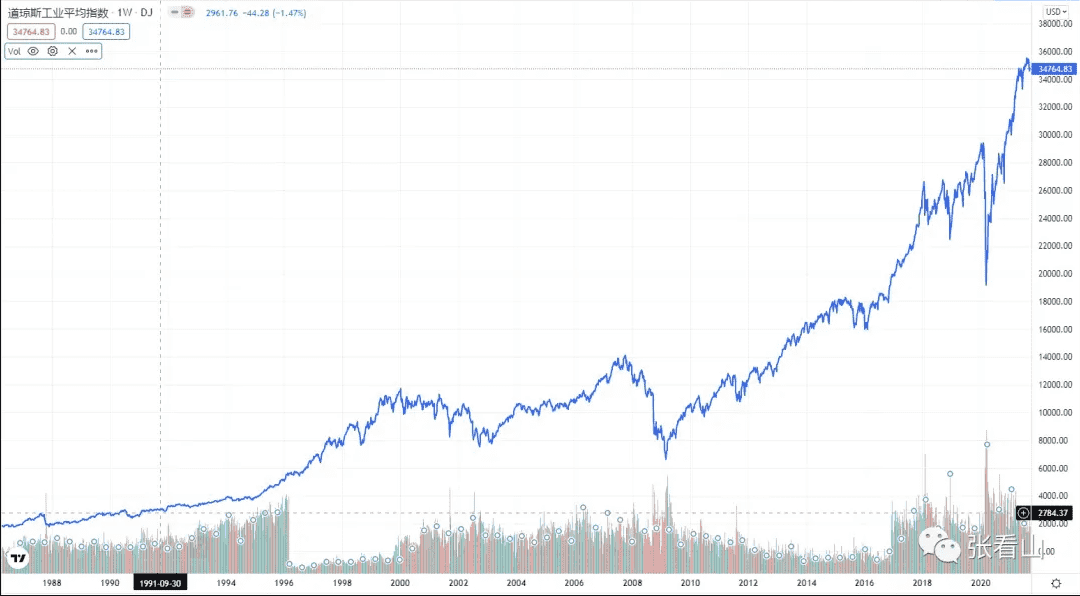

1980年到2007年,道琼斯指数从800点涨14000点。

散户却急剧减少,持仓市值从70%降到28%。

这期间,累计6000家公司里有4500家是不动或下跌的。

这增长的市值中,80%是由头部的150家公司带来的。

这意味着,只有从6000只股票里选出那150只股票,并一直持有的人才能挣到钱。

能挣到这笔钱的是巴菲特们,而绝非散户。

传奇投资者巴菲特从1965年2020年,资产增值28104倍,年化收益率20%,非常了不起。

更神奇的是,这55年里,如果一个普通投资者购买了标普500全收益指数,也能获得年化10.2%的收益。

这就是美股市场上散户减少的原因:主动投资挣不到钱,被动投资却能轻松获得年化10%的收益。

至于为什么散户注定在股票市场上主动投资挣不到钱,这就要从投资界的“不可能三角”说起了。

二、投资不可能三角:高收益、低风险、高流动性

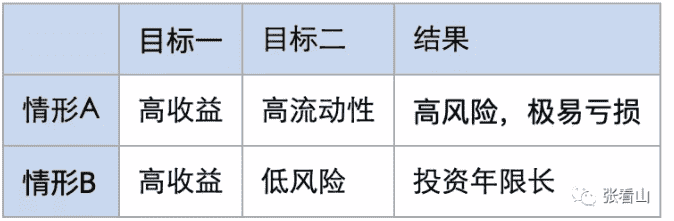

作为投资界颠扑不破的铁律,“不可能三角”是说,高收益、低风险、高流动性这三个目标最多同时实现两个,不可能长期全部实现。

情形A代表了所有的集中、短线交易者,由于市场充斥着信息不对称、不完全竞争、非理性选择,叠加交易成本,长期来看,亏损几乎是必然。

情形B代表了所有分散、长线投资者,投资年限长,交易成本低,流动性差,那么,大盘基金就是他们必然的选择。

于是,上文提到的股票市场离开的散户就都去买基金了,而且是通过基金投顾。

根据 ICI 的 数据,截至 2020 年底,美国的公募基金净资产规模达到 23.9 万亿,其中普通家庭持有的非货币基金占比为 89%。

另一个数据显示,2020 年,75%的美国个人投资者通过专业的投资机构,尤其是通过基金投顾购买公募基金。

美国的经验给中国的基金投顾产品带来重大启发,也拉开了2019以来的试点工作。

三、“基金投顾”新世代:普惠性+盈利可持续性

普通人广泛参与的公募基金本身具备普惠、盈利可持续等特点,加之专业人员打理、风险分散,更是极大的缓解了投资者焦虑。

唯一的不足是,对于普通投资者而言,择基、择时、止盈止损、风控依然是一件有门槛的事情。

这个时候就需要“基金投顾”出场了。

我国2019年推出“基金投顾”试点,推行以来数据表明,投顾用户获正收益的超过90%,且一定程度上减少了频繁交易和追涨杀跌的毛病。

90%正收益!相比股票市场70%的负收益,财富效应可以说非常显著了。

“基金投顾”的存在,把高专业性的冒险变成低门槛可持续的盈利常态,这是一个划时代的转变。

2021年3月份,国内公募基金管理净值突破20万亿,创历史新高。7月份,“基金投顾”牌照进一步扩容,各机构摩拳擦掌,跃跃欲试。

曾经发生在美股市场上的一幕正在中国重演,所有的C端零售券商必须要适应这个新变化,加强财富管理业务,否则它的客户将会大量流失。

四、基金投顾产品的发展趋势

从前两批基金投顾试点成果来看,行业发展欣欣向荣,不断有代表性产品涌出:

盈米旗下的基金投顾产品”且慢“成为首家基金投顾服务资产超过100亿的试点机构;

蚂蚁金服和先锋集团合作推出的”帮你投“用户超过100万,按天收费,无需填写问卷,自动调仓;

腾安基金与有资质的基金公司合作,推出”一起投“,有望依托腾讯平台,在投资者互动方面打造特色。

从整体产品发展上来看,我总结了5个趋势:

1. 智能模式是大势所趋

传奇投资大师及证券分析之父本杰明·格雷厄姆曾经阐明了“投资顾问”的职责:

“利用自己通过训练所获得的高超技能和经验来防止客户出现失误,以确保他们获得应有的投资结果。

他只需要遵守几条简单的原则,例如,债券和股票的配比适当,适度的分散化投资,挑选具有代表性的投资标的,阻止不符合客户财务状况或投资偏好的投机操作。

要做到以上几点,他不必是选股很准的魔法师,也无须预测市场走向。”

与此同时,基金投顾与传统投顾本质区别在于,前者可以替客户完全决策,代客买卖。

如此,我们会惊奇的发现,“基金投顾”简直是为机器人量身定做的。而智能投顾不但能够完美履职,更能极大提升效率,降低服务成本,把投顾服务从高净值人群的专享,变成平民化的普惠服务。

2. 从卖方投顾到买方投顾

传统的投顾是一种“卖方投顾”,通过收取销售佣金盈利,有很强的动力诱导用户过度交易,这很显然与用户的利益是背道而驰的,从业者道德风险极大。

而“买方投顾”是从业绩报酬中收取顾问费来盈利,它的利益和用户是一致,有很强的动力帮助客户获取收益。

3. 交易成本不断降低

基金投顾产品降低交易成本包含三部分,一方面是降低交易频率,一方面是配置etf节约管理费率,还有一方面是通过政府专项税收优惠来降低成本,增加用户收益。美国有著名的401k法案降低交易成本,我国也有望出台类似优惠政策。

美国先锋集团作为行业翘楚,采用基金直销模式,只收取账户服务费用。2019年其资产加权平均费率仅为0.1%,远低于行业平均费率0.57%。

4. 投资品种多样化

基金本身是“分散投资”指导思想下的产物,因此,投资品种越多样化越好。而国内目前可投资的标的还是单一、有限的,无论是全球市场覆盖,全天候风险品种覆盖,还是大类资产配置都需要进一步提升。

先锋集团的投资产品包含公募基金、ETF、股票、债券和货币五大模块,其中共同基金有271支,ETF产品有82支,是公司的主要业务。

5. 航母级的产品会赢者通吃

“基金投顾”自诞生之日起就具有互联网产品特性,天然会发展成头部垄断。

根据 Mutual Directory 的最新数据,2021 年美国 143 家公募基金管理公司在管资产(不限于公募基金产 品)达到 90.21 万亿美元,其中 TOP5 的在管资产占比为 33.81%。资金的头部聚集加大了基金公司具有规模效应的优势,导致美国投顾业务行业集中度较高。

五、结语:券商迎来财富管理时代

因为投资“不可能三角”,散户注定在一个有效的证券市场里挣不到钱。“基金投顾”带来的财富效应正在推动越来越多个人投资者加入其中。曾经发生在美股市场上的一幕正在中国重演,所有的C端零售券商必须要适应这个新变化,加强财富管理业务,否则它的客户将会大量流失。

作者 @张看山

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!