普惠金融产品:小企业经营性贷款模型策略设计

各家银行根据当地经济特色、政策倾向、银行风险偏好设计出多场景的普惠产品,不同场景下风险模型各异。根据行业经验将市场普惠产品按照额度大致分为三类:个人经营性贷款、小企业经营性贷款、中小企业供应链贷款。

其中,小企业经营性贷款一般配合企业流水或税务信息与企业主实控人个人信息为风险预测主体。其特点主要为:

- 贷款额度200万-500万。

- 无抵押贷款,需提供企业运营数据或税务数据,配合企业主或实控人信息共同作为数据来源。

- 企业运营数据或税务数据应用较大,常应用于税贷、发票贷、烟草贷、鲜花贷(统一交易平台类型)。

- 线上审批加人工核准

一、小企业经营性贷款模型构建

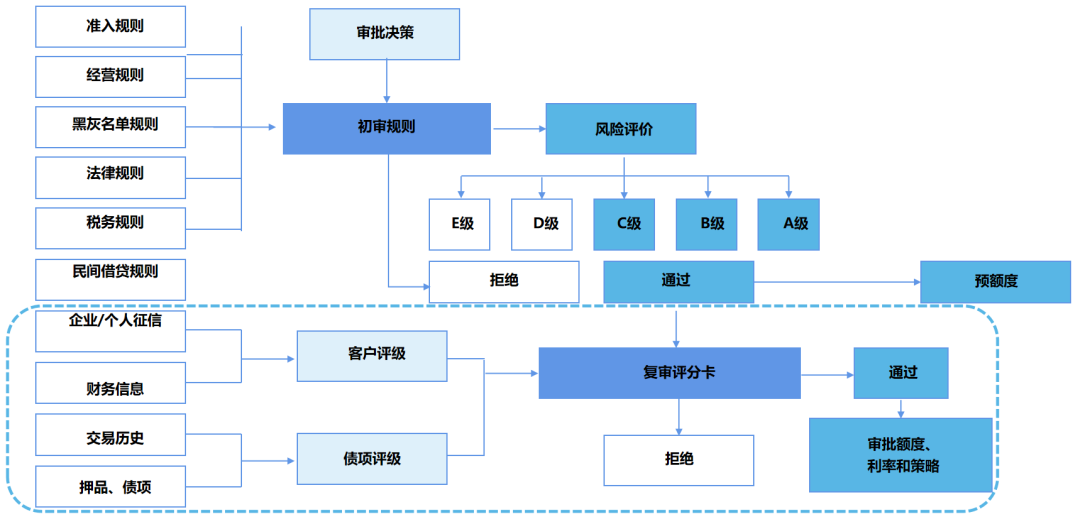

考虑到小企业经营性贷款的风险,银行通常会选择建立如下贷款模型,从多方面评价筛选客户。模型构建从多维度数据的收集出发,对客户的财务信息、客户信息、征信信息、流水数据、税务数据、和交易历史进行收集,形成客户信用评级和企业经营评级两套评级体系。结合债项评级和客户评级的结果,筛选出低风险优质客户开展信贷业务,对两项评级结果分数均不高的客户不予受理,对仅一项评级结果好的客户合适定价。

以税务数据为例,在本模型中,主要包含以下5类应用:

- 企业概况:企业基本信息、所属行业、纳税人类型、纳税信用等级等;

- 发票分析:进销对比分析、虚开发票风险、采购虚假发票风险等;

- 财务风险评估:基础指标分析、隐匿收入指标综合分析、虚增成本指标综合分析等;

- 税务风险评估:增值税税负率、企业所得税贡献率、企业所得税纳税调整增加率、企业所得税纳税调整减少率、印花税变动分析、资源税变动分析、房产税变动分析等;

- 财税票综合风险评估:税务申报收入、开票收入对比分析、增值税应纳税额与毛利比值分析等。

二、小企业经营性贷款模型指标设计

对于小企业经营性贷款模型的指标设计,银行结合其实际经营业务开展情况,围绕客户信息、财务信息、交易历史、征信局信息、押品信息、债项信息6个维度,全方位构建模型。在各信息维度下,基于核心评价因素对指标进行分类分层管理。

以财务信息为例,小企业经营性贷款模型的财务指标主要从控制人基本情况、控制人资产实力、征信局信息、财务信息角度评价财务状况。各维度根据评价因素对指标进行分类分层管理。以财务信息为例,各评价因素指标构成如下:

- 控制人基本情况:住房状况、本地居住年限、区域、婚姻状况等;

- 控制人资产实力:家庭及企业净资产、家庭及企业收入偿债比等;

- 征信居信息:近24个月贷款最大逾期期数、近3个月的审批查询次数、近6个月的平均额度使用率等;

- 财务信息:规模类指标、偿债能力指标、流动性指标等。

三、小企业经营性贷款策略设计

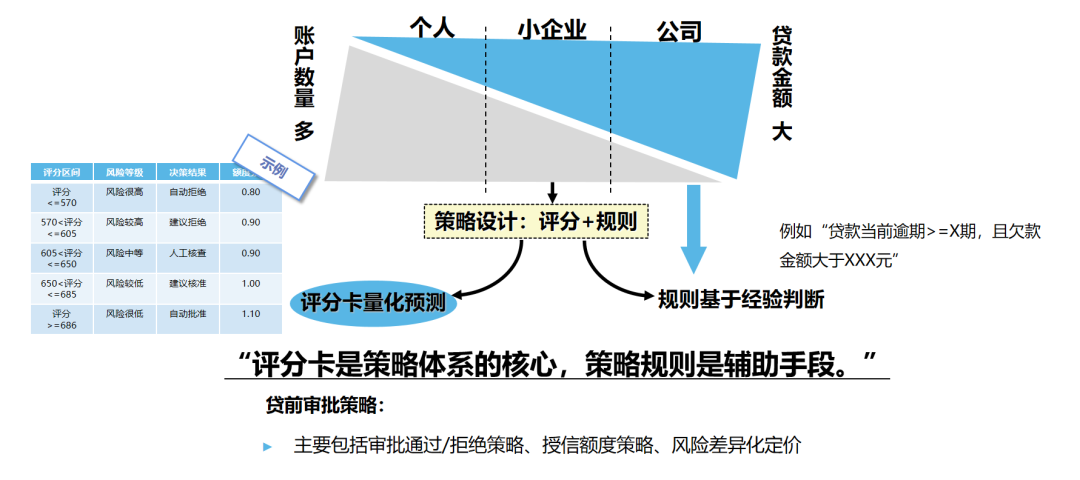

在贷款策略方面,银行基于账户数量和贷款金额两方面设计策略,由评分和规则两部分构成。

个人借款人账户数量多贷款金额小,策略设计以评分卡量化预测为主;大中型企业借款人账户数量少贷款金额大,策略主要依赖经验积累,做个性化设计;相比前两者,小企业经营性贷款策略设计围绕评分加规则开展。“评分卡是策略体系的核心,策略规则是辅助手段。”评分部分,设计评分卡提供风险量化预测支持;规则方面,结合信贷经验判断。

四、小企业经营性贷款授信审批框架与流程

在小企业经营性贷款审批框架和流程方面,商业银行在基础流程上添加了“复审评分卡”环节,可以为风险评价中优质客户提供精准评分,并且能够进一步为后续审批额度、产品设计和差异化定价策略提供科学量化支持。

小企业经营性贷款模型能够有效控制普惠金融信贷风险,通过对客户精准评分来提升信贷审批通过率,提供科学决策支持;并且能够更加精确服务到优质小微企业,推动普惠金融真正的惠及于民。

来源公众号:FAL-金科应用研院(ID:fintechapplab_sz),Make Fintech Easier And Smarter

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!