普惠金融风险地图:可视化风险关联和传导

一、基础企业风险关系图谱构建

基础企业风险关系图谱由实体主题、关系主题、事件抽取三部分构成。实体主题域通常包括以下主题,每个主题又划分成不同的实体类型和实体名称。

- 自然人:客户、员工;

- 组织:法人、同业、分支机构;

- 银行账号:个人账户、公司账户;

- 设备:手机、App、固定设备;

- 产品:负债类、资产类、中间业务、结算类业务。

关系主体域通常包括基本关系、交易关系、线上关系、内部关系、事件关系等,如下图所示。

二、企业风险关系图谱构建示例

企业资金交易关系网络通常由以下4步构成。

1. 前期准备:

- 梳理可能存在的资金交易数据来源;

- 资金类型判断:作为资金交易属性;

- 资金关系网络:预想可能存在的资金分析场景和资金交易分析类型。

2. 交易流水预处理:

- 现金转账;

- 离行清算;

- 按户归集。

3. 交易流水解析:

- 筹集投资;

- 公用事业;

- 职工薪酬;

- 经营往来。

4. 构建全面资金关系网络:

- 资金参数定义;

- 自有资金判断;

- 资金出账判断;

- 二度循环分析;

- 标准接口模型;

- 时序图形构建。

通过构建资金交易关系,形成完整的资金交易网络,进而可以进行资金回流分析、隐性资金流转线索分析。

1. 资金流转网络:利用图数据Schema结构,快速导入资金交易数据,形成完整资金交易网络,可通过账户、自然人、企业等进行逐层、多层探索式展开,高效分析资金多层流转关系,帮助建立整体资金流转视角,通过图工具可快速进行筛选、分析、探索。

2. 资金回流分析:在资金交易图谱基础上,基于图谱的推理分析和图挖掘能力,发现多度流转后形成的资金回流,结合资金交易链路、图模式匹配、分析推理、挖掘探索等图能力,有利于各种资金交易的特征分析和形态识别。

3. 隐性资金流转线索分析:针对资金出行问题,结合客户关系网络图和资金流转网络图,利用虚拟账户及交易路径压缩合并方式,排除干扰数据,生成虚拟资金链路。

三、基于企业客户关联关系识别客户特征

1. 关联关系来源与内外部的数据,但是需要梳理;

2. 关联关系既可能包括定量的,也可能包括定性的关系;

3. 面对存在复杂、多维的关联关系的情况,需要有归并整合方案;

4. 关联关系对风险的影响是需要通过更明细的数据才能准确评估的;

5. 客户的关联关系的梳理最终目的是形成一个可分析的网络。

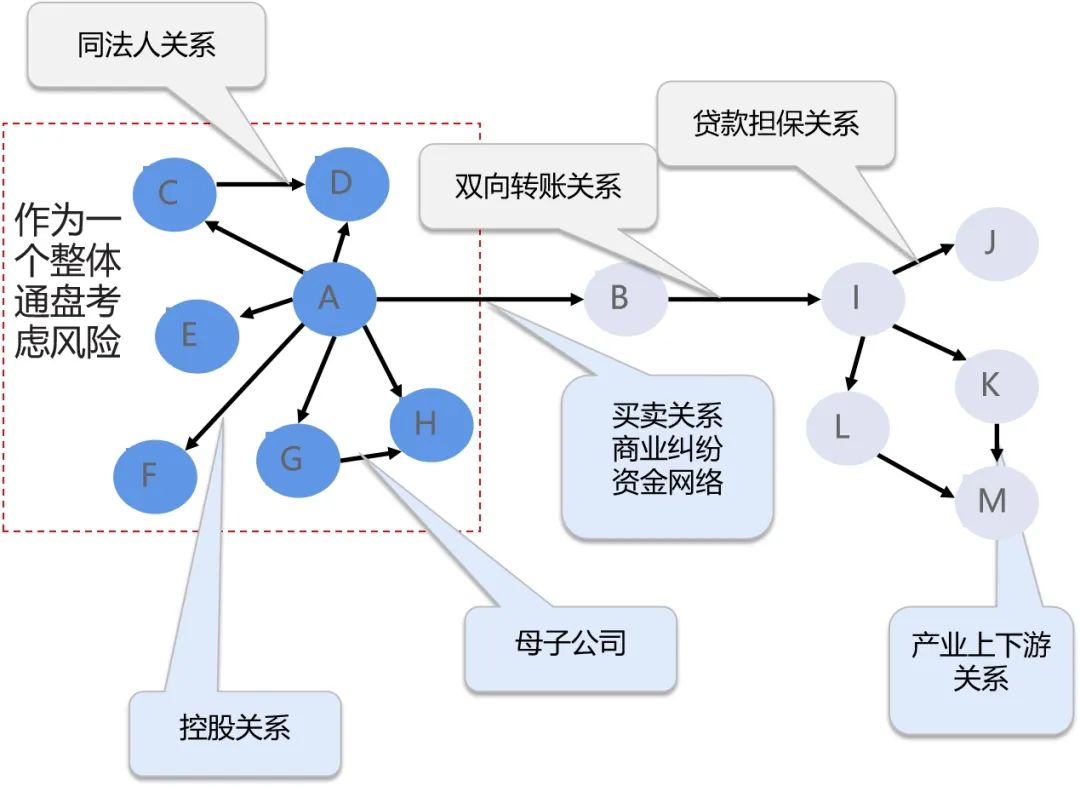

如下图所示,对象A与客户B之间存在买卖关系、商业纠纷、资金交易网络;对象A与客户C-H之间存在同法人关系、控股关系、母子公司关系,考虑到对象A与客户C-H是风险共担,通常可以将对象A和客户C-H视作一个整体;客户B与客户I之间存在双向转账的交易关系;客户I与客户J是贷款担保关系;客户I与客户K-M之间是产业链上下游关系。根据以上关系图谱,我们可以进行对象A与客户B-M之间的风险传导识别、路径分析与模拟等。

四、风险传导分析及传导示例

风险传导分析包括以下3部分。

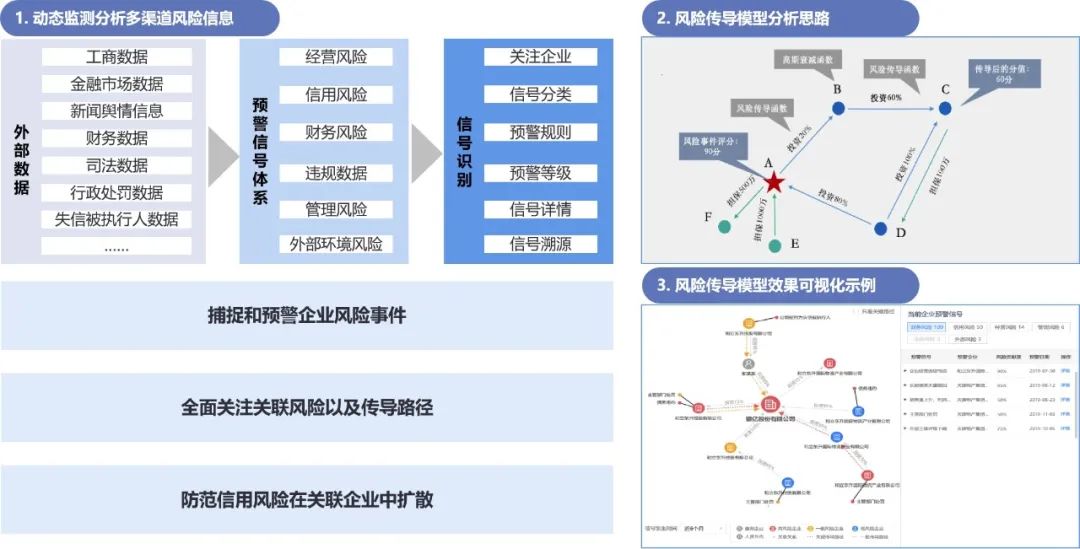

1. 动态监测分析多渠道风险信息:风险信息通常从外部数据、预警信号体系、信号识别逐层递进分析。外部数据通常包括工商数据、金融市场数据、新闻舆情信息、财务数据、司法数据、行政处罚数据、失信被执行人数据等;预警信号体系包括经营风险、信用风险、财务风险、违规数据、管理风险、外部环境风险等;信号识别包括关注企业、信号分类、预警规则、预警等级、信号详情、信号溯源等。

2. 风险传导模型分析思路:以风险事件评分为出发点,识别投资、担保等相关传导路径,通过传导函数得到传导后分数。

3. 风险传导模型效果可视化:通过可视化呈现风险传导模型效果,可以更加直观显示传导路径和风险点。

通过风险传导分析及可视化结果的应用,我们可以及时捕捉和预警企业风险事件,更加全面的关注企业关联风险来源,并清晰了解风险传导路径,做到及时防范并应对信用风险在关联企业中的扩散。

1. 捕捉和预警企业风险事件:通过及时捕获企业客户风险事件,可获取企业自身以及关联企业的风险事件信息,侦测风险事件在关联网络中的传导,实现企业各类风险事件的及时捕捉和预警。

2. 全面关注关联风险以及传导路径:风险传导模型在关注客户自身风险的基础上,更加关注关联网络的风险事件以及其在网络中的传导,明确传导路径,综合评判关联网络中的风险事件对客户产生的不利影响,更加全面和科学。

3. 防范信用风险在关联企业中扩散:风险传导模型是可以为客户预测是否发生信用风险的预测模型,通过模型输出结果可有效防范风险在集团内进一步扩散,并对相关风险预警企业客户采取响应措施。

五、企业客户关系特征提取

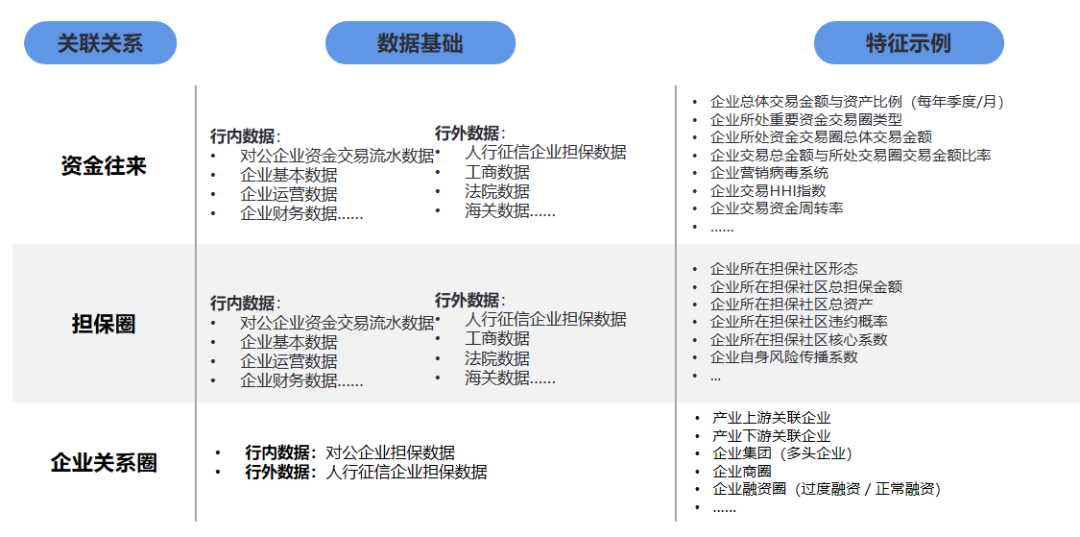

1.在企业客户关联关系特征提取:通常从资金往来、担保圈和企业关系圈等关联关系中进行关系特征提取。

2. 数据基础:通常分为行内数据和行外数据两个维度。如资金往来关系中,通常会提取的行内数据有对公企业资金交易流水数据、企业基本数据、企业运营数据、企业财务数据等;行外数据有人行征信企业担保数据、工商数据、法院数据、海关数据等。

3. 特征示例:基于数据基础,可进行特征加工。如资金往来关系中,可根据企业总体交易金额与资产比例对企业进行分类;担保关系中,可识别企业所在担保社区形态特征;企业关系圈中,可划分产业上、下游关联企业等。

基于图谱提取特征,我们可以开发数据驱动的普惠金融风控及预警模型,同时,还可以将风险图谱应用嵌入普惠信贷流程的识别环节,更好地做到信贷风险识别与防控。此外,通过梳理信贷与图谱系统的对接交互需求,实现系统自动提示,增强普惠授信流程的风险识别及监控。

来源公众号:FAL-金科应用研院(ID:fintechapplab_sz),Make Fintech Easier And Smarter

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!