洞察金融产品的营销爆点:2个目标、4大痛点、5大模型、6大方案、3大成效

在金融产品营销的过程中,“爆点”是用户最能被打动的关键点。

对爆点进行差异化营销,将优质内容或服务进行输出,以达到获客或活客的目的,并让用户为内容付费,为产品买单。

面对庞大的贷款客户,金融企业致力寻找爆点,并基于“人货场”制定千人千面的营销策略。不同客户群体的侧重点也有所不同,寻找爆点就要具备爆品思维,并针对当前金融产品去设计爆点,主要体现在:

品效合一:注重品牌的效果转化,在做某一次营销活动的时候,既要看到品牌宣传的流量,又要带动用户转化的销量。

品效协同:注重“品+效”协同投放1+1>2,重点是以更适合的方式触达用户,实现品牌推广、营销效果的长尾效应。

IP营销:关注具备市场价值的IP,一个有内容的IP营销,可以链接金融行业的不同细分领域,让产品营销变为内容变现。

长效ROI:关注用户生命周期LTV-ROI,借助营销把用户导入金融企业私域,进行用户行为的精细化管理,并驱动长效营销。

一、营销4大痛点

随着金融市场的不断发展,金融行业的竞争也日益激烈,有效开展金融产品营销是金融企业提高竞争力的首要选择。

但是,在金融产品营销的过程中,金融企业寻找“爆点”面临着以下四个痛点:

其一,营销客户缺乏有效洞察:营销客户没有真正的洞察用户需求并为用户创造价值,反而给用户徒增学习成本和操作压力。

因此,只有进行有效的营销洞察,才能识别目标客户,并做出正确的营销决策。

其二,营销活动易受用户抵触:营销活动没有从使用场景出发,规则或门槛让任务完成受到流程受阻,让用户产生逆反心理和抵触情绪。

因此,与用户共情,进行一次有效的沟通,可减少用户对产品的的抵触心理。

其三,营销行为触碰安全问题:营销行为没有重视数据安全问题,导致各大平台掌握用户的大量隐私数据被泄密或倒卖,从而存在欺诈行为或误导风险。

因此,搭建数据安全体系,以便为用户提供个人信息保护或数据安全管理。

其四,营销渠道增加获客成本:营销渠道没有打通各环节,导致同行竞争下,获取客户流量愈发困难,获取客户成本不断飙升。

因此,通过建立渠道营销体系,来精准营销获客,可降低获客成本。

简而言之,用户在体验产品或服务过程中,原本的期望没有得到有效满足,最终导致业绩增长放缓、订单量难以提升、营收不在平衡、利润空间缩减。

二、营销2个目标

营销洞察的关键是设定清晰的营销目标。基于产品定位、用户需求、竞争对手、使用习惯,做出正确的营销决策。

比如依托智能推荐引擎,链接借款用户与金融企业,智能匹配目标客户+贷款产品+营销话术+MGM工具,来达到精准营销的目的,并量化营销目标:

一是,定量营销目标:通过用户洞察比用户更懂“用户”,汇聚有真实贷款需求的用户,帮助金融机构找到优质的目标用户,增加客量,通过曝光提升品牌知名度,增加贷款订单销售量。

二是,定性营销目标:通过引入更精准的流量,营销有贷款需求的用户,提高线上运行效率,在深化自己的品牌效益的同时,提升二次转化效率,提高贷款申请的客单数、复贷的转化率。

三、营销5大模型

对产品不同阶段的潜客或用户进行全渠道营销,通过精准触达,实现智能展业,并提升转化率,关键是定义客户生命周期模型:

1. 4P营销理论

营销4P理论是指产品(Product)、价格(Price)、渠道(Place)、促销(Promotion)等基本策略的组合:

产品:产品是品牌的载体,但产品必须有独特卖点。即把产品的功能诉求放在第一位,可以满足消费者的需求与欲望。

价格:根据不同的市场定位,制定不同的价格策略。产品定价、价格调整是企业根据品牌战略的含金量去制定定价策略

渠道:企业将产品所有权从制造商移转到客户渠道选择的策略。即企业并不直接面对消费者,而是注重经销商的销售网络建立,企业与消费者的联系是通过分销商来进行的。

促销:企业需要制定品牌宣传、整合广告、客户公关与销售推广等运营策略,且策略是根据产品生命周期不断调整的。

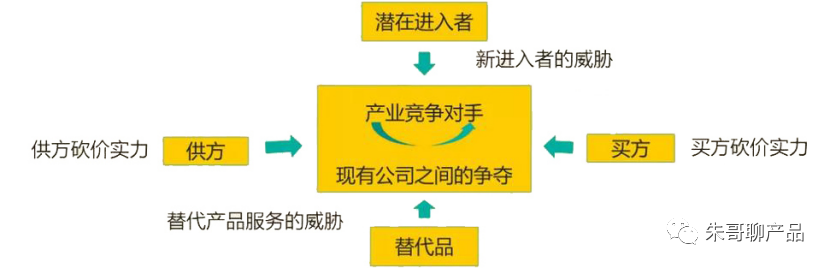

2. 波特五力模型

波特五力模型是指供应商的议价能力、购买者的议价能力、同行业内的竞争能力、潜在进入者的威胁能力、替代品的替代能力等竞争来源:

供应商的议价能力:供应商通过提高投入要素价格与降低单位价值质量的能力,来影响行业中现有企业的盈利能力与产品竞争力。一般取决于供应商的数量、规模、集中度、材料稀缺性等。

购买者的议价能力:购买者通过压价与要求提供较高的产品或服务质量,来影响行业中现有企业的盈利能力。一般取决于购买者的数量、人数、价格敏感性、是否有替代品等。

同行业内的竞争能力:竞争对手的数量、离开行业的成本、行业增长速度和规模、客户忠诚度、资源整合的威胁。

新进入者的威胁能力:新进入者通过给行业带来新生产、新资源的同时,来获得市场份额,导致行业中现有企业盈利水平降低。一般取决于新进入者的资本需要、品牌溢价、产品差异化、规模经济等。

替代品的替代能力:替代品通过提供具有相似功能的产品,或能被用户接受的替代品,来满足客户相同的需要。一般取决替代品的数量、性能、改变成本、转化成本等。

3. AISAS消费者行为分析模型

AISAS消费者行为分析模型由A引起注意(Attention)、I提起兴趣(Interest)、S信息搜寻(Search)、A购买行动(Action)、S与人分享(Share)构成:

引起注意:通过自媒体、信息流、竞价、DSP、品牌广告、纸媒等方式,将效果广告触达用户,从而引起用户的注意。

提起兴趣:从效果广告中挖掘出满足用户需求的内容,从而让用户对其感兴趣。

信息搜寻:目标用户对产品有一定的兴趣后就会产生搜索行为,然后去搜索产品的口碑和评价以便进一步的对比。

购买行动:在收集了足够的信息之后,客户对满意的产品,最终做出购买决定,为内容付费或为产品买单。

与人分享:客户购买后通常会在互联网上进行分享,向朋友去推荐产品,以便达到口碑传播效果。

4. STP市场营销战略模型

STP市场营销战略由S市场细分(Segmenting)、T目标市场(Targeting)和P市场定位(Positioning)构成:

市场细分:营销者通过市场调研,依据消费者的需要和欲望、购买行为和购买习惯等方面的差异,将市场中某一产品或服务进行细分。

目标市场:根据市场细分,选择目标市场,明确企业准备以哪一类产品或服务进入一个或多个细分市场,并达到满足某种需求的目的。

市场定位:根据目标市场上同类产品竞争状况,或顾客对该产品的重视程度,对关键特征及卖点进行包装,来获得顾客认同,并明确竞争地位。

以金融企业的STP营销为例,首先根据不同用户的金融服务需求,去寻找合理的金融市场,并将金融市场细分为贷款、理财、货币、基金、债券等子市场,对若干子市场确定有效的细分标准。

然后,选择其中一个或多个细分金融市场,去评估每个细分市场的机会点,进而选择目标市场。

最后,针对每个目标细分市场可能的定位,选择差异化、最合适的定位作为金融产品规划的战略方向。

四、营销6大方案

从爆品功能、爆品产品到爆品平台,金融企业都是以功能点作为产品“爆点”,在多场景下触达不同的营销策略,主要有以下6大营销方案:

1. KOL营销

通过行业KOL聚集有共同兴趣爱好的人,以兴趣爱好作为私域流量的“爆点”,实现规模效应,以小众用户影响到大众群体,进而达到口碑曝光和品牌扩散的目的。

2. 互动营销

基于互动双方的利益共同点,提供多样化场景营销活动,在互动过程中植入品牌软广作为“爆点”,将用户引流至线上持续互动,达到互助推广的营销效果,或加深对品牌的认识。

3. MGM营销

通过存量客户的转介绍,实现对新客户的联动式营销,从而获取新的客户。因此老带新可以作为MGM营销的“爆点”,采取老带新的方式去营销客户,即可增信又可提升转化率。

4. 事件营销

借助具有新闻价值、社会影响以及名人效应的热门事件或话题进行营销,通过自媒体资源曝光,捕捉用户的兴趣点作为“爆点”,即找出事件线索,进行商机营销,从而,并达成产品促销的目的。

5. 渠道营销

针对渠道特点定位,采取市场推广、网络营销等手段,利用数据分析调整营销策略,打通全渠道营销触点,以达到在终端提高品牌触达率,进而提升渠道CPA或CPS转化效果。

6. 智能营销

通过数字技术应用到产品营销中,实现智能化、自动化的“爆点”营销,为多场景提供精准的商品推荐、人群匹配等准确决策,以达到精准触达、智能展业的营销创新目的。

以贷款广告智能营销为例,金融企业利用“贷款”标签去定向目标客户,若客户使用百度搜索了“贷款”相关词条,则会智能推荐与贷款相关的票据贴现、数字贷、纳税贷、房抵贷等产品,从而实现贷款广告的精准营销。

贷款符合“期限短、额度小、频率高、放款快”的特点,完整覆盖有贷款诉求的用户群体.因此,贷款就是一个很好的“爆点”。

通过智能营销贷款产品,可提升25%的展现量,进而解决个人周转或企业经营有流动性的资金需求。

五、营销3大成效

以客户为中心的金融产品营销,通过制定正确的营销策略,给不同目标客群推荐合适的贷款产品,所以要考虑营销方案的合理性。

即如何在寻找爆点的过程中,获得“爆点”营销的最大化投资回报率ROI。

爆点营销策略是为了保证高效ROI。

寻找爆点是在营销的时间范围内,以ROI成效为结果导向,来实现营销目的的打法,根本目的是直接获得有效订单。

在金融产品营销中,寻找爆点的关键是明确爆点、表达爆点、落地爆点、量化爆点。

以贷款测额为例,贷款测额简化了贷款流程,提升了贷款效率,我们将贷款测额作为金融产品营销的“爆点”,爆点营销主要从以下4个方面着手:

1. 明确贷款测额爆点

因个人周转或企业经营而产生的流动性资金需求,急需通过“贷款测额”的方式预估授信额度是否客户满足资金需求,以便产生进一步的贷款行为。

贷款测额是在贷款申请进件后,试算出预授信额度,并以此为基础,确定不同时期流动资金贷款。因此,贷款测额可明确为一个爆点,可解决流动性资金需求的问题,从而引起用户持续关注。

2. 表达贷款测额爆点

贷款测额的关键是确定借款人借款用途的合理性,保持良好信用记录,降低资产负债率。

在明确贷款测额为爆点后,就要让用户获得预期或与实际相符的预授信额度,即贷款测额要合理表达用户的贷款诉求。

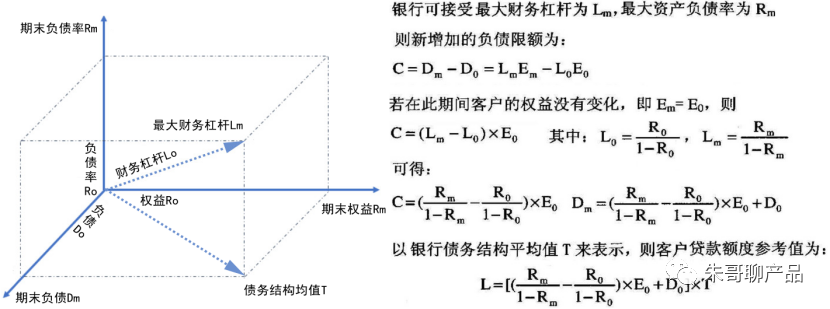

其实,贷款测额主要通过获取企业主的净资产、总资产、流动比率、存货、应收账款、预付账款、销售利润、资产负债、客户信用、贷款用户、偿还能力等数据构建授信模型,然后跑决策引擎量化用户的负债(Do~Dm)、权益(Eo~Em)、资产负债率(Ro~Rm)和财务杠杆(Lo~Lm)进行额度试算。

3. 落地贷款测额爆点

落地爆点终究要回归到金融产品营销方案的执行。

以“贷款测额领红包”为例,首先,通过合作渠道投放广告给有贷款需求的目标客户。

其次,通过私域流量邀请好友测额即可获得抽奖机会,奖品有现金红包、贷款免息券、兑换F码等。

然后好友点击邀请链接进行贷款测额,根据测额规则输入企业名称、勾选我的名下有房产,点击“立即测算”就会自动试算最高可贷金额2985000元。

最后通过“领取800元红包”激励用户进行贷款申请,完成贷款进件后即可解锁红包。

4. 量化贷款测额爆点

精准营销是以效果为导向,所以要量化贷款测额的营销效果。通过领取红包的形式激励用户贷款测额,根本目的是获得以下3点营销成效ROI:

第一点,广告投放触达率。

贷款测额通过精准营销获得总曝光56.2万次,触达量37.6万+人次,展现量提升幅度达66.9%,触达用户中目标客群比非触达一般用户高2倍,提升推广效果,且触达人群更精准。

第二点,贷款申请进件率。

贷款测额通过商机营销获得总线索量为45120条,贷款测额点击数达16278次,点击率36.1%,完成贷款申请人数2797,提升6.2%线索转化率,进件率平均提升17.2%,提高了贷款申请规模。

第三点,额度授信放款率。

贷款测额通过授信额度获得放款数量839人次,放款金额放款6712万,放款率提升30% 放款成本降低50%,提升了放款金额。

贷款测额是以红包为噱头,基于客户画像与长尾客户进行精准触达和智能展业。

简而言之,实现从测额引流到贷款下单的营销闭环。

爆点让营销更简单,助力金融企业营销获客。

寻找爆点就是找到金融产品的增长因子,通过精准营销形成独家爆品,去洞察“爆点”背后的底层逻辑,解决金融企业的经营效率。

作者

游善朱哥,微信公众号:朱哥聊产品。畅销书《产品闭环:重新定义产品经理》和《金融产品方法论》作者,近10年金融产品人,专注于金融行业(贷款、理财、支付)的产品知识分享,从0到1负责多款金融产品的全过程规划与设计。

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!