从「星展银行数字化转型案例」到「国内银行转型能力分析」

商业银行数字化转型的主要目标,是通过银行全面系统的数字化重塑,来实现银行数字化运营管理体系。数字化转型是一个以客户为中心、开放银行建设、线上线下融合、场景生态聚合,不断提高业务服务内容、不断提高的运营体系、市场和产品运营能力的过程。让银行整体提高运营效率和强化风险控制,降低运营成本,增强核心竞争能力。

数据化转型需要从客户价值出发,整合数字技术和重构业务模式去赋能银行全面升级。商业银行的数字化转型最大挑战不在于技术平台、工具的研发和升级,而在于组织和能力的迭代、全渠道的营销能力、业务重塑能力、解决方案落地能力和经营管理团队的学习能力。

一、星展银行数字化转型成果

金融行业数字化转型的全球标杆案例,新加坡星展银行。它的前身是新加坡的发展银行,最近有多年蝉联世界上最好的银行的称号。

1、为了赢得新一代客户,星展银行认为它需要利用新技术摆脱传统银行业务的问题。

为此将这一愿景建立在三个战略原则之上:

没有数字化转型之前,星展银行在客户满意度方面常年垫底。拥有充满令人唏嘘的绰号“慢吞吞”蜗牛。

星展银行作为金融领域的后起之秀,通过与多个头部互联网平台合作,拓宽获客渠道,加大资产投放,成功解决了外资行对私业务发展的困境。

2、创新从模仿开始,星展银行做的很决绝,应该是极致了。

内部树立了标杆意识,还特意用黑话暗语来成为亚文化推动数字化转型:用朗朗上口的助记符GANDALF “甘道夫”来推动数字化转型。

- G:像谷歌这样的开放、开源。

- A:像亚马逊一样云平台建设。

- N:像 Netflix 大规模使用数据和自动化,实现个性化推荐。

- A:像苹果一样设计系统,用户体验;

- L:追随LinkedIn的的思考,推动员工培训学习;

- F:建立像 Facebook 的社交网络社区。

- D:就是星展银行如何行业化,本地化应用

星展银行以甘道夫计划来引领、积极布局新技术、推动创新文化,其愿景是成为并肩谷歌、亚马逊等一流科技公司。从转型效果来看,在星展银行客户的所有支付交易中,92%均通过数字渠道进行。其推出的线上支付服务平台FAST的业务增速超过300%。开展数字化转型之后,数字渠道客户为星展贡献的收入相当于传统渠道客户的两倍。

3、星展银行数字化转型关键5步

为了发展创业文化,推动5个特性:敏捷性、持续学习、客户至上、数据驱动的实验和冒险精神。

(1)从产品到平台的转变

星展银行推出了 API 开发者平台,平台使软件开发人员能够与星展银行“连接”并与银行的服务联系起来,星展银行已经拥有超过 1,000 个开放 API。你可以在平台上买卖汽车,星展银行汽车贷款无缝集成到系统中,银行在满足客户需求的同时对客户“隐形”。

(2)培养高绩效敏捷团队

在转型前的星展银行,业务部门设定目标,让技术辅助支撑。现在,双方作为平等的伙伴来到谈判桌前,有着共同的目标和计划。

(3)自动化一切

更快地构建、测试和部署系统与新流程。

(4)构建可拓展数字架构

构建可扩展、有弹性并准备好进行实验的系统。

(5)为成功而组织

为员工提供正确的工具和支持,以实现敏捷性。

数字化与金融科技时代的来临给了星展银行第二曲线或者说跨越式发展的机会窗口,又一个丑小鸭变成白天鹅的故事。

二、商业银行数字化转型能力分析

从银行在数字化转型方面的实践经验,总结出银行数字化转型的能力图解,分成了七大域,42个关键能力项。七大域包含:客户分析与应用、产品与服务、数字化渠道、生态合作、中台架构、技术创新、数据治理等。

商业银行可以根据自身特点和战略发展路径,选择相应的能力项进行提升,但要想清楚自己的客户是谁,客户有什么特点或需求,我们要提供什么样的产品,借助哪些渠道进行服务,除了银行自身的渠道之外,可以建立或参与到哪些外部生态。

如何通过小前端+大中台的模式,灵活快速的满足市场需求,再利用哪些新技术提升服务体验与内部运营,如何利用好数据体系,实现数据资产化。

这些一系列问题想清楚之后,就可以有针对性的来提升相应的能力,其实这也是大部分银行做数字化转型的常用模式。

三、商业银行在转型中打造的核心能力

- 用户画像可以帮助我们更好的了解用户,同时需要关注用户旅程,从用户与产品第一次交互到最后一次接触。

- 客户体验是客户与银行产品和服务交互过程中形成的感受,交互是客户体验形成的核心。如何有效地管理交互过程提升用户体验,客户旅程的分析和优化就显得尤为重要。

- 通过数字化驱动低成本、高效的营销方式,触达到我们不同层次的细分客群,推送给客户最为匹配的内容和产品,以客户为中心构建场景化营销策略,能够做到精准营销。除了具备线上和线下活动盘活存量客户、维系客户的效果,还能有效地拉新客户,将客户引流到自有私域流量池,有利于促进转化,增强客户对平台的黏性。

目前数字化时代的存量市场,得用户者得天下,银行要把用户真正作为资产进行重视起来,特别是过去被传统银行所忽视的长尾用户,进行体系化营销。从而获得持续利润和挖掘价值,营销是引入用户,运营是留住用户。

银行零售业务主要策略放在加强数字化触点、场景的布局和建设以用户为中心的营销运营体系。

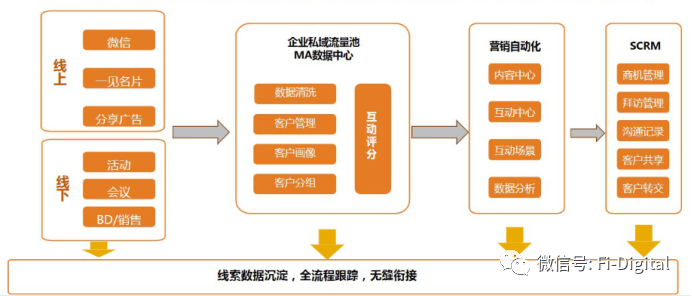

商业银行需要建立线上线下全营销中台体系,通过自动化营销建立私域流量池。利用营销中台自动化的实现营销和老客户运营,提升营销效率的同时可以拉升客户生命同期,增加客户价值。

传统网点客户经理对人力的依赖较强,对客户的判断和筛选还停留在人工阶段,银行必须通过数字化转型过程中沉淀的数字化能力赋于客户经理数字化工具,从获客、选客、触客、留客、活客,整个体系客户生命周期中,使用工具高效的营销和运营客户。

银行启动数字化转型之后,不同的视角会关注不同的问题。

- 高管:行长会关心数字化转型花的那么多钱,到底是不是真的产生价值,是否存在浪费和无效投入。

- 业务:管理部门会关心是否能够支撑业务的开展,是否能够支撑管理与分析,是否满足监管报送的要求。

- 科技:科技会关心内部的平台化建设是否有效,IT技术是否可复用,IT资产是否得到沉淀,人才队伍是否得到锻炼。

- 风险:风险角度会关心科技风险是否有效防范,是否有控制和预防手段,风险管控是否到位。

- 数据:数据应用角度,会关心质量怎样,数据标准是否落地,如何通过数字化转型投入进一步加强数据质量体系。

商业银行在数字化转型过程中,需要数字化转型的战略制定能力、技术应用能力、数字运营能力和营销数字化能力建设。

银行在诸多挑战的同时,也要看到在数字化存在巨大机遇,数字化转型可以提升商业银行的经营绩效。因此,商业银行的数字化是一个必由之路,它不仅为商业银行竞争力升级提供了一个机遇,也为金融服务实体经济奠定了更加坚实的基础。

作者:汤向军,公众号:数字化转型研究局(ID:Fi-Digital),银行数字化转型。

本文作者@汤向军 。

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!