2016 中国 SaaS 创业者运营情况调查报告

12月19日-12月23日,我在崔牛会进行了一场关于SaaS内部运营情况的调查。比起更为宏大的外部环境、投资、热点方向等,这场调查是关于SaaS创业者是如何理解运营和接下来2017年的信心。

数据量提交并不多。部分原因可能是数据比较难以获取。早期的SaaS创业者,可能更在意新客户的获取、现金流水、合同额、客户数量等,在精细化运营方面投入精力较少,面对比较难以回答的问题就放弃了;另外部分原因可能是这个调查对于明年的公司运营关系不大,也不愿意贡献数据。

在目前观察 国外的竞争环境 看来,有两个几乎为真的断言:

1、几乎所有的软件都是SaaS的;

2、几乎没有无用的SaaS。

软件在生产活动中扮演最为重要的角色,只要能够发现需求或者创造需求,总有一个分类存在。有许多软件在创造之初并不存在分类,比如Slack,但这并不影响其价值呈现。这也是国外投资者判断SaaS的逻辑——更多的看MRR/CAC/LTV/Churn等与SaaS业务特征相关的数字,而不是去判断、预测;或者对模式进行追逐。

这份调查的目的也在于此。通过追踪重要的SaaS指标,抹去模式、客户、团队、分类带来的干扰,帮助创业者更好地理解SaaS业务的表现。

问卷地址位于 https://im.jinshuju.com/f/o5YvP9 如果愿意,你可以持续提供数据。如果发现数据有较大的出入我会更新这份报告。目前这份报告的数据来源限于12月26日上午9点之前。

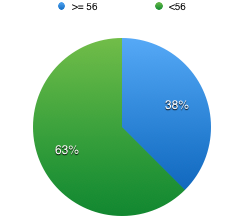

Q1: 公司全职员工数

目前收集到的数据中,最多为140人,最少为17人,平均56人,中位数(MEDIAN)为33人。大部分的SaaS团队仍然规模较小,规模能够说明很多——比如客户规模,成本规模/营收规模,解决问题的规模。考虑到SaaS在市场的接受度,这个数据并不意外。结合崔牛会前段时间发布的报告, 大量的创业者可能挤入了同一个赛道,瓜分尚未成熟的市场 ,可能也是导致规模较小的原因。

图:SaaS公司员工数量比例。单位:人

Q2: 2016年确认收入预计

许多创业者将合同额误认为确认收入。实际上,这部分说的是MRR或者财务上的确认收入。客户花1.2万买了一年的SaaS服务,每月的确认收入为1.2万/12个月=1000块,收入应该逐月确认。这是国家税务机构认可的方式,也是衡量SaaS营收的唯一方式。当然如果产品/服务组合比较复杂,比如一份合同中既包含标准SaaS服务,也包含一次为期两天的培训,则培训部分可以在培训发生的时候立即计入确认收入。

理解这一点很重要——并不仅仅是从财务角度来说。 创业者喜欢说最大的那个数字 ——比如本月流水贡献,每个月新的大客户数量等等。到了春节前后,大客户数量和流水显著减少,创业者认为这是正常的,但其实不是。如果以MRR的观点来看,春节带来的低谷会被前面数个月的辛勤劳动抹平,不会那么显著。另外,MRR的一点点增加是获取大量新客户的成果(或者Upsell的结果),一点点减少可能折射到客户的流失。 一个成熟的SaaS营收结构中,来自老客户的MRR贡献应该占大较大比例。

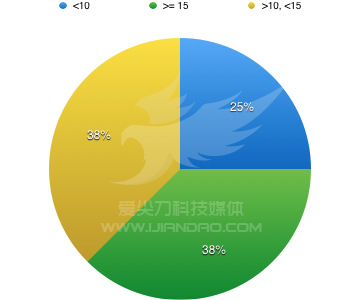

收集到的数据中,2016年收入最多的为2000万,最少为50万。参考Q1的员工数量,人均的收入贡献(算法:收入/员工数量)最多为29万,最少为1万,平均为15万,中位数为14万。作为参考,2013年数据:Salesforce/Workday/Tableau人均收入贡献约为$100K。

图:SaaS公司人均收入贡献比例。单位:万

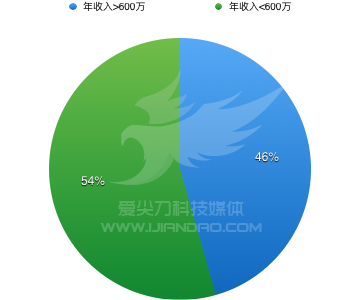

Q3: 确认收入中,服务性收入占比

SaaS在部署阶段往往伴随着服务——比如初始的安装配置,集成,员工培训等等。目前收到的数据中, 大部分公司的收入都不同程度的含有服务收入 。 服务作为增加客户价值、增强服务粘性的方式,是一个很好的实践。然而注意到年收入较大的公司平均服务占比反而较少,服务收入所占据的高额服务成本是需要考虑的问题。在收入规模较小的时候,通过服务锁定客户优化产品是一项战略投入,而在做大之后,要不断通过优化产品来实现较少的服务投入,进而服务更多的客户,减少服务成本。

图:服务性收入的占比分布

Q4: 相比2015年,确认收入的增长%

录得的数据中,绝大多数都实现了100%的增长;增长超过100%的公司中,大部分都实现了200%甚至更多的增长。这也符合SaaS早期的状态—— 一旦开始做营收,在收入的前几年,应该是几倍的增长 。从2017年来看,增长的态势应该还会继续。

Q5:2016年收入中,来自老客户的收入占比%

不论是增长超过200%的公司,还是只有60%的公司,来自老客户的收入占比都只占一小部分。这个数据与Q4是相对应的—— 即增长来自于客户规模的扩大 。从另外一个侧面证明了SaaS处于机会极好的早期。这个平均值是30%——即来自老客户的收入占比应该低于30%。

在收集到的数据中,有一些老客户收入占比超过50%的公司,出现了负增长——收入还不如2015年。如果你的公司,来自老客户的收入占比超过50%,并且收入增幅没有到达100%,说明在获取新客户方面,你已经落后于同伴了。

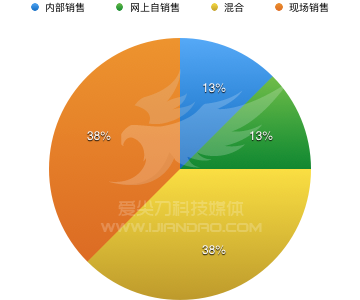

Q6: 2016年,销售策略主要靠

图:销售渠道占比

SaaS主要有三种销售手段:通过内部销售(比如电话、邮件营销等)、网上自销售和现场销售。通过上图可以发现,现场销售和混合销售占据了大部分的销售渠道。 可以预测的是销售成本是很高的 ,除非带来的客户价值很高,否则利润贡献可能非常令人沮丧。事实似乎也是如此。在目前所知的挂牌新三板的SaaS公司中,营收过亿的公司往往有着庞大的销售团队,客单价也非常高。

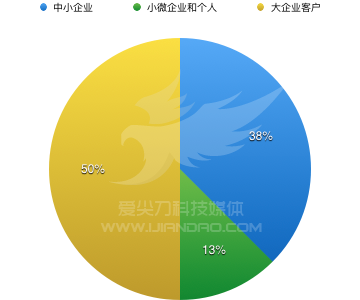

Q7: 主要目标客户

图:SaaS公司目标客户比例分布

获得数据中,超过一半的SaaS公司将大企业客户作为他们的目标客户。结合Q6关于销售渠道的数据,可以了解到 现场销售和混合销售是最主要的销售方式 。下面的Q8也更好的解释了大企业对于营收贡献的影响。

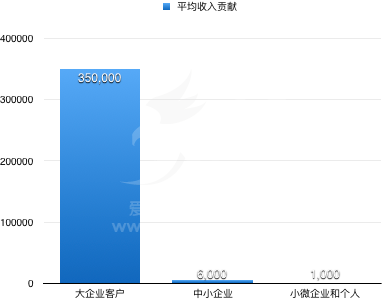

Q8:平均每个客户的收入贡献

大客户的优势在此处显得淋漓尽致。简单的说,大客户的收入贡献是十万级的;中小是万级别的;而小微企业和个人是千级别的。

图:客户对收入的年平均贡献。单位:元

大客户战略是否一定适合你?大部分创业者在VC的支持下,都会毫不犹豫的回答「是的」。然而我的观点是「不一定」。如果产品的形态不太可能卖到高价,比如聊天软件,OA/协作软件等,想要卖到高价需要面对内外的双重压力。对外而言,如何让客户相信价值真的有那么多;对内而言,使劲琢磨对得起高价的功能特性也可能会超出现有团队的能力。

当然我也充分理解当前的市场环境。 在软件使用者尚且无法体会软件的价值并且为之付费的时候,寻找大客户或许是正确且唯一的选择 。

Q9: 平均每获得一块钱收入的获客成本

这不是简单的获客成本,更是关于 获客效率 。比如今年获得了1000万收入,其中销售+市场(工资+销售费用+市场费用)占了700万,则这个数字就是 700/1000=0.7, 意味着每获得1块钱收入,其中7毛是花在获客上了。

获得数据中,平均值为0.46,最大为1(即收入的每一块都用于获取新客户)。

图:客户规模对应的获客效率。单位:元

在客户的分布上,大客户显著的需要更高的投入,每获得一块钱的营收需要投入0.64元;而小微企业只需要0.07。

Q10: 全年销售:市场费用占比

这个问题的本意,是想得到在获客方面销售与市场的权重。大于1意味着销售占比较大,小于1意味着市场费用占比较大。遗憾的是可能这个问题没问好,许多数字填写并不正确,结论不具备参考性。从部分填写正确的数字中,可以得到一个事实:大部分企业在销售上的投入远远大于市场的投入。

参考Q8,我的个人观点是在当前市场局面下, SaaS企业需要比之前更加关注市场表现 ,否则一定会面临来自于既得利益的挑战,或者陷入到功能战中,这一点对于赢得大客户越发的重要。然而如果能在市场方面宣传和推广你的产品的新的价值点,并站在这个制高点上,你将避开那些竞争点,获得独一无二的属于你自己的优势。对于整个SaaS产业而言,也是极好的——你在扩大整个蛋糕,而不是找到一块蛋糕以为别人不会来争抢。

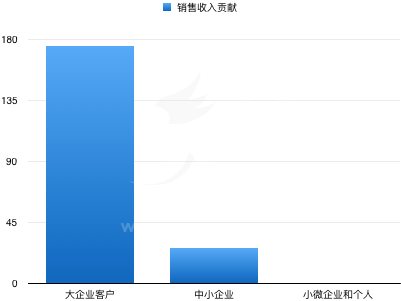

Q11:平均每个销售人员年贡献销售收入

这个数字与客户企业属性有很大关系。下图可以看到,对于大企业客户,每个销售平均年销售贡献达到175万;对于中小企业则为26万。对于小微企业中,销售的存在可能没什么意义。

图:针对不同客户规模,每个销售人员年销售额贡献。单位:万元

销售策略在这里起到很大的作用。大企业客户固然令人羡慕,但成单周期长、难以获得好的销售、成单风险大、机会成本高、对收入影响非常大等,许多初入SaaS的创业者都是受够了仰人鼻息的日子才开始做中小企业。而中小企业的虽然有成单周期短的优势,但销售人员绩效一般(发了工资和奖金就不剩什么了)、竞争激烈等。至于面向小微企业和个人的,需要面对客户三心二意和极低的转换成本,产品压力会比较大。没有最好的策略,只有最适合的。

要注意到这三者是很难兼容的,尤其在早期。不同的客户有不同的销售体系和话术。

Q12:获客成本回收周期

大部分企业都能在12个月内收回成本。考虑到数据样本中大企业客户较多,对于 中小微 这个数字可能会更加保守一些。

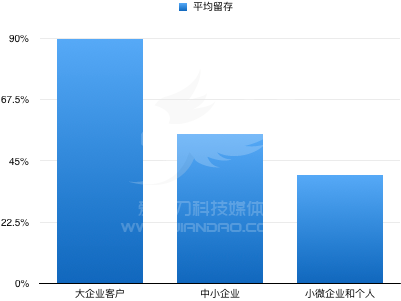

Q13:客户年平均留存

再一次,在客户规模上表现出了极大的分化。所谓付费越多则越忠诚。

图:客户规模对应的年留存百分比

面向大企业客户的企业,客户年留存高达90%。中小企业则为55%,而面向小微企业和个人的,则40%都不到。

给SaaS企业的启示是,如果能够收费,则一定要收费;如果有高低两个选项,则想办法往高付费那个方向前进。这并不是说要做一个只要钱的混蛋——而是通过高付费的杠杆,找到高价值的用户,进而提供高价值的服务。 把时间花在不够忠诚的客户身上,对于供需双方都是不负责任的 ——不花钱的客户以为自己提的需求都是对的,软件厂商害怕失去这种虚妄的爱而持续妥协。

Q14: 公司是否有专门的客户成功团队?

只有一半的公司都建立了客户成功团队。客户成功团队的主要职责就是帮助客户获得成功。注意,不是让客户满意。满意是一个相当主观的指标——我甚至悲观的认为,我们都无法让身边的人满意,怎么可能让远在天边的客户满意。帮助客户获得成功,理解客户的业务流,让自己的产品在客户的业务流中发挥要么赚钱要么省钱的作用。(参考我之前的 SaaS第一公式R=f(Y,X) )

客户成功团队的职责包括新用户导入(on boarding)、培训、工单解答、大客户管理、最佳案例整理和推广等。它是常规客服团队的超集,需要刻意的招聘、培训和反复试错才可能得到一个好的团队。客户成功团队需要对客户留存负责,并对一部分的转化负责。

Q15:公司是否建立SLA服务指标体系?

当系统出问题宕机;或者被DDoS;或者因为云服务不靠谱导致产品服务不可用;各种状况出现,现在我看到的情况是都是创始人出来背锅。公司内部呢?从获得的数据看来,只有 10% 的公司有内部的SLA服务指标体系。这意味着除了老板之外,有一个完整的体系来支撑整个团队达到服务指标。它最关注的是可用性,不论是99.99%还是99.9%,需要有从运维到开发到市场到客服的完整的反应和奖惩体系。

只有10%的公司做到了这一点。随着公司规模的扩大,它很可能决定你的企业能走多远。当然,在早期的时候,做这些看起来是浪费。但对于许多关键系统应用比如交易、数据抓取,即便是0.01%的系统宕机可能是不可接受的。这意味着从第一天,这个体系就应该存在。

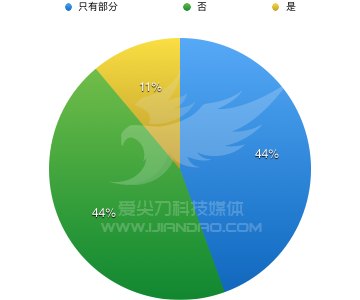

Q16:是否建立针对SaaS特征的数据运营支撑体系?

SaaS特征的数据运营体系,不是财务那三张表,而是一种更为严格的基于SaaS Metrics的运营方式。它关注的是MRR, CAC, LTV, Churn等SaaS关键数据。

图:SaaS企业在数据运营支撑体系建设的分布

11%的公司有这个体系——但实际上我觉得会比这个比例更少。绝大公司都没有这个体系,大部分公司可能只关注那些令人兴奋的数字——注册用户、现金流水等这些对SaaS运营帮助不大的数字。

SaaS的客户规模是惊人的。常规的企业数十个大客户就能够撑起来像样的业务了,但SaaS客户成百上千。光靠大脑记忆而缺乏数据化运营的策略和手段,必然难以走远。2017年对于成长中的SaaS创业者,这是一条必须要走的学习之路。

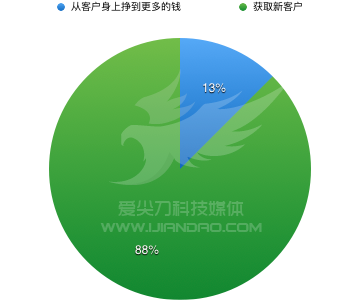

Q17: 作为老板,你觉得最大的业务挑战在于

毫不意外的, 获取新用户是大部分老板的挑战 。常规的获取用户的方式越来越失效,流量也越来越贵。获取新客户将是越发艰难的挑战。

图:SaaS创业者的业务挑战分布

不过,参考Q10,创业者们并没有意识到市场的重要性。只是在销售的时候发现新客户不足,才意识到获客是个挑战。但遗憾的是并没有转化到市场活动中。

Q18: 作为老板,你最看重的指标是

图:创业者最看重的运营指标

大部分老板看中的是 大客户的数量 。这是很自然的一个选择——根据前面的分析,大客户几乎不流失(90%的留存),收入贡献也很高。其次关注的是财务确认收入。

Q19: 当前竞争环境下,对2017年的经营信心

令人高兴的是,大部分创业者对2017表现出了强劲的信心。满分10分的情况下,创业者的平均分是8分。根据已经收集的这些数据和我自己走访的情况看来,2017年将是不同凡响的一年。只要不犯致命的错误, 2017年对于许多SaaS创业者将充满了机遇。

作者:牛透社特约撰稿人 陈金洲

关注“牛透社”微信公众号(Neuters),了解关注更多行业资讯、干货分享!

关键字:产品运营, 创业, saas

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!