Insurtech 浪潮来袭,互助计划是一种类保险尝试?

互助计划,不是保险,无法提供保险产品一样的保障。

P2P借贷作为Fintech领域走在前列的标兵改变了很多人的投资借贷行为,那在同样存在几百年的保险行业金融科技又有什么样的尝试?

Business Insider在其2016年11月发布的The Fintech Ecosystem Report中对Fintech的划分将Inurtech单独划分出来,与大家熟悉的P2P归属Alternative Finance类并列。

1、Insurtech类别

Insurtech的发展当前主要分为几个类别:

- 线上销售(信息)中介平台 :支付宝、陆金所

- 持牌的互联网保险公司 :众安保险、安心保险

- 基于数据和特殊场景的创新型保险公司 :Metromile

- 持牌的相互保险公司 :信美人寿

- P2P保险 :Lemonade、 Friendsurance

- 互助计划 :水滴互助、夸克联盟

以上类别中,线上销售中介和互联网保险公司因为巨头布局早、发展时间稍长,所以从可见度和规模来看都属于互联网保险的第一梯队。而后面四种类型尚处于探索期,但也因不断出现的投融资动向,使大家开始关注其是否是下一个互联网保险甚至互联网金融的风口。

以下为过去半年部分相互保险或互助计划相关重要消息:

- 2016年5月10日, 互助保障平台水滴互助获得5000万元天使轮融资,估值近3亿元,投资方包括腾讯、IDG等

- 2 016年6月22日, 由蚂蚁金服、天弘基金等发起的相互保险公司–信美人寿,正式获得保监会颁发的首批相互保险牌照

- 2016年9月22日, 中国太平洋产险完成对Metromile 5000万美元的投资,并成为Metromile的战略投资者和战略合作伙伴

- 2016年11月, 由红杉资本领投种子轮的美国的保险初创公司Lemonade完成3300万美元B轮融资

2、Insurtech三大潜在机遇及业务模式

三个业务模式当前的发展状态是:

(1)相互保险

受保监会监管,需持牌,具体业务尚未落地。国外市场该类型保险发展成熟,根据新京报整理,截至2014年,全球相互保险收入1.3万亿美元,占全球保险市场总份额的27.1%,覆盖9.2亿人。相互保险在法国占比高达46%、日本占比45%、德国占比43%、美国占比37%。2014年全球前50家保险公司中有9家为相互保险公司。

(2)P2P保险

借鉴相互保险的概念开发特定保险产品,目标创造更低的保费和保费返还的产品。部分初创公司已获得当地保险或保险经纪牌照(如Lemonade)

(3)互助计划

聚集相同保障需求的人群以公益互助的形式筹集互助资金,在发生保障时间时,将从参与计划人账户余额中平均扣除一定金额。当前该项业务已被保监会严格限制,部分平台转型为公益组织(如夸克联盟在10月时已申请为公益基金),而部分则是转向申请相互保险牌照

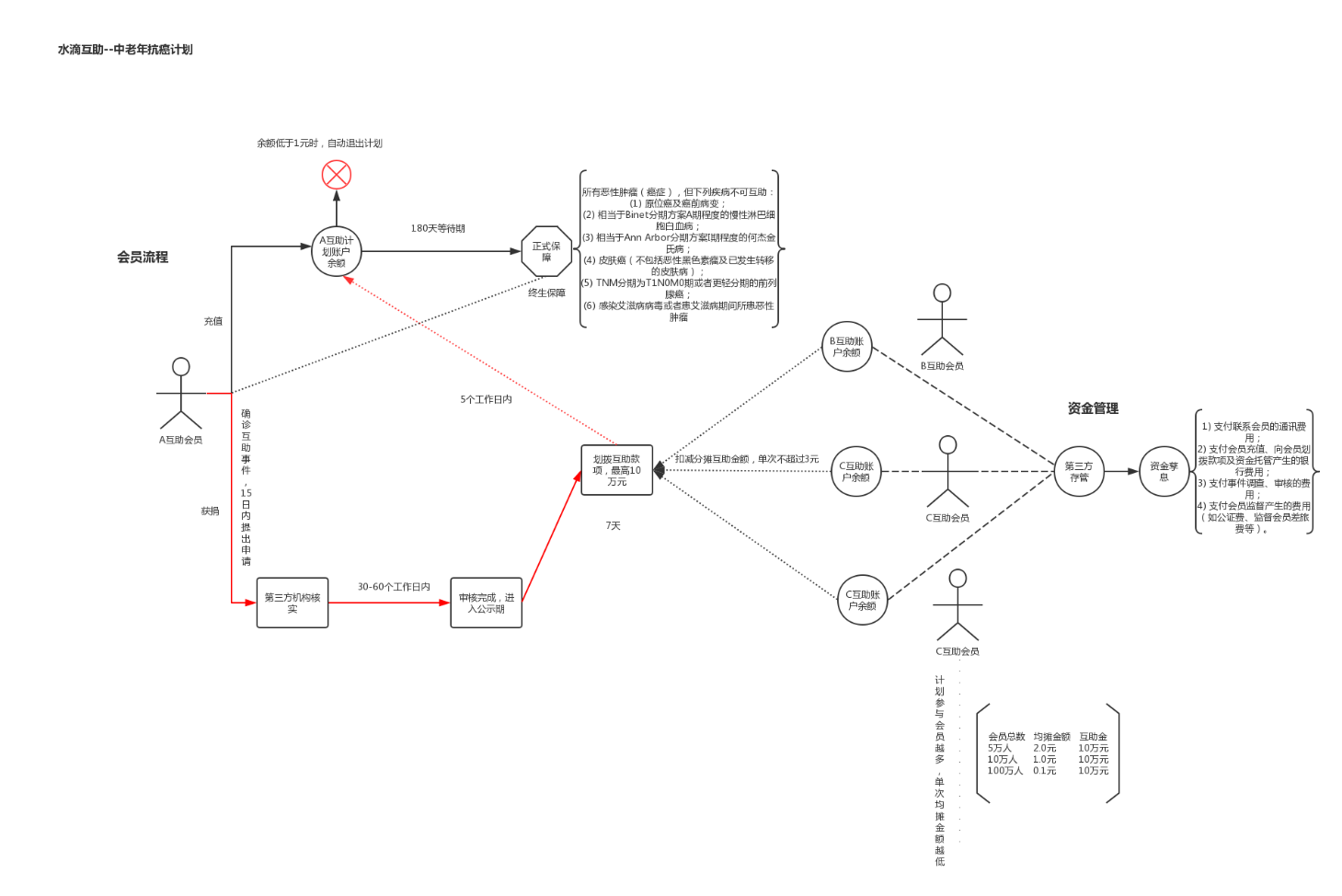

三种模式中,因其对外宣传名称相似,比较容易混淆。其中,互助计划更近公益互助性质,其模式简单,参与人预先充值进计划账户,持续保持其账户余额高于计划约定金额则可持续享受计划互助,参与费用随计划参与人数增多而降低,当计划中有参与人发生互助保障事件时将根据互助金额从计划参与人账户余额中均摊形式扣除。

(业务模式图–以水滴互助的中老年抗癌计划为例)

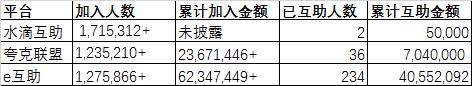

互助计划的出现,多以低投入高保障的宣传方式,吸引了众多人加入,以下梳理了当前几家较大互助平台的数据:

(数据截止至:2016/12/14)

根据新京报整理,截至2016年11月,已经有超过120家不同领域的网络互助平台,总注册会员超过1200万人,有20多家投资机构进入网络互助领域。一线梯队的平台用户已达百万级,累计加入的金额也在千万级。尤其是成立较早有险资(泛华保险)的e互助在累计加入金额和互助金额都达到了千万级,从规模上看,已是当前最大规模的互助平台。

3、等待破局

随着互助平台用户不断增加,监管层和社会也不断出现警示的声音,归纳为以下几点:

- 互助平台不是保险。保险具有完善精算风险定价,充足的备付金以保障偿付能力。而互助平台无提前缴纳费用,采用账户余额均摊互助金额,无法等同于保险对意外的保障

- 互助平台依赖会员数量规模,若会员数量变少时,可能无法获捐。而这一点是当前大多数平台没有明示给用户的,也是平台运营存在的最大风险

- 部分以互助名号的平台可能涉嫌资金诈骗等嫌疑

- 资金运用不透明

- 会员骗助等道德风险的防控隐忧、第三方调查平台公信力问题

- 商业模式不清晰,持续运营能力欠缺

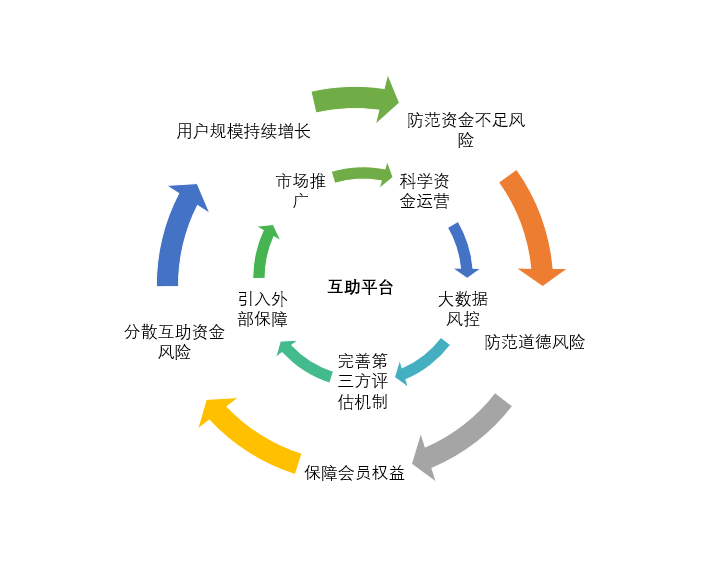

而针对以上问题,并不会阻挡互助平台的发展,而应该在维持公益性质的前提下,可以通过持续的市场推广以获取量级规模用户维持可互助资金规模,并且对资金进行合理管理并定期披露相关运营财务数据提升透明度,应用基于大数据的风控模式防范欺诈风险等,最终使得平台能持续运转。

而关于盈利可能,互助平台本身由于其属性,需要较大用户规模才可持续发展,其基于用户量的变现方式可能是成为信息中介,为其他相关产品引流收取佣金,比如体检套餐等,或者与保险公司合作创新保险类产品,成为综合性的类保险服务平台,相信会有可能存在变现方式。

小结

总的来说,互助计划利用了互联网易传播的特点形成规模效应。作为部分人群在选择保险之外另一种补充选项,在合理运营和管理的支持下,依然有机会成长为可持续发展的业务模式。

互助计划,不是保险,无法提供保险产品一样的保障。

作者:陈智(点融黑帮),任职于Lender Team担任产品经理,专注于投资产品设计和财富管理平台相关工作。

关键字:产品经理, 互助

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!