汽车金融产品:风控报表体系建设

在汽车金融产品业务中,我们不可避免地面临着各种各样的风险。从传统汽车金融公司,到银行/融资租赁公司;从To B的批发业务和库存融资业务,到To C的零售业务,各个流程中都潜藏着各种威胁(如下图),一旦风险失控,或将导致严重的财物损失和声誉损失。

主要业务风险-To B

主要业务风险-To C

在这样的背景下,建设一个完善的风控报表体系显得尤为重要。

风控报表体系的建设不仅可以及时发现并量化潜在风险,还能有效地进行风险监控与预警,从而快速地识别业务中可能出现的问题,并采取相应措施加以解决。

此外,一个完善的风控报表体系,还有助于优化资金运作和决策制定过程,加强内部管理和外部监管的透明度,是保障业务持续发展和稳健运营的关键要素。

一、大数据风控管理体系搭建逻辑

对于大数据风控管理体系,以下是一些核心的数据管理点及其各自的意义:

- 资产质量分析&风控管理决策系统:第一层主要是要向管理层量化公司的风险战略承受度,从战略层面为公司的风险承受度决议提供参考依据。

- 风险损失成本控制矩阵:第二个层次是如何通过数据表现来调整整个风控管理策略和业务发展方向,进而控制我们的风险损失成本,帮助公司完成收益的实现。这也是整个风控体系最核心的价值。

- 风险数据表表现回溯:第三个层次是通过数据表表现回溯为模型优化提供帮助,并利用优化后的模型支持业务,这也是我们大数据风控管理体系建设的一个重要意义。

- 风险数据报告&风险监控:第四个层次是比较常规的指标监控和风险预判,控制风险损失的最小化。

- 风险模型管理:再向下就是风控模型的管理,作用是将客户风险进行分层,最终实现差异化的定价。

二、全周期风控报表集

风控报表集的搭建,侧重点会根据业务类型与业务流程的不同而有所差异。

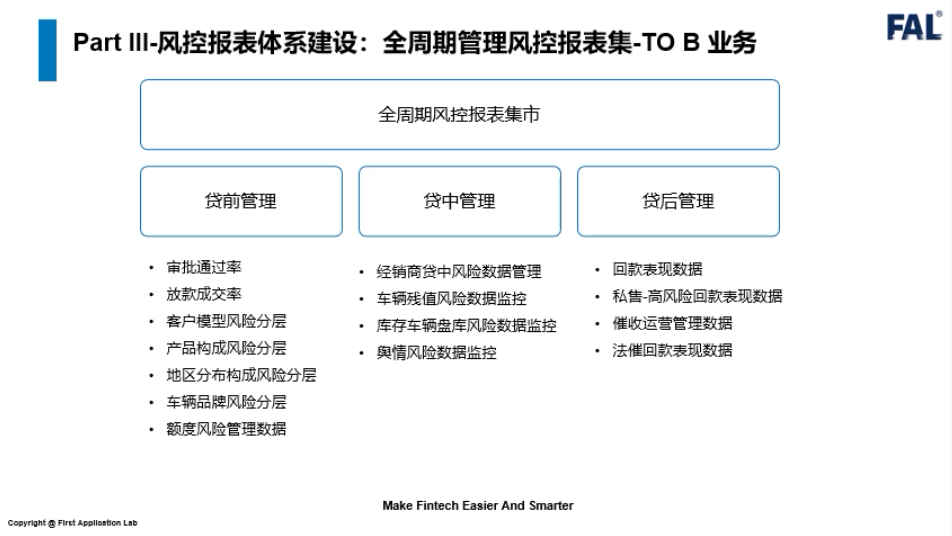

1. To B业务

To B业务的全周期风控报表集搭建可以参考上图。

在贷前管理中,To B的业务会特别强调产品构成和地区分布构成的风险分层。这是由4S店的地域分布特点决定的,汽车厂商一般会控制各区域内的4S店的独家性,从而避免不必要的内部竞争。贷后管理中,私售-高风险回款表现数据也是另一个值得重点关注的内容。

2. To C业务

To C业务的全周期风控报表集搭建可以参考上图。

贷前除了常见的大家都会关注的转化率、通过率等指标以外,需要重点指出的是渠道构成风险分层。这是因为汽车金融进件场景大多依托于线下的门店或4S店,所以门店和4S店这些渠道人员对于进件质量的把控是有一定的控制权的,也因此是需要我们重点关注的。

在贷中,值得强调的是车辆残值风险与GPS风险数据监控。车辆残值风险影响的是我们在贷资产的价值变动,并与我们的风险敞口进行对比,来确保资产是否处于安全状态,这对后续的策略制定有着重要意义。

三、核心控制指标监控 VS 业务决策平衡

贷前管理:

- 实时监控风险政策及策略调整效能及效果。

- 客群异常质量变化,监控新增资产健康度。

- 审批通过率的变化,可以显示风控策略或政策调整后对新增业务量最直接的影响变化。

贷中管理:

在贷资产质量相关指标变化,可以验证风控策略调整设定预估风险质量变化预期的准确性,也可以最直接反映风控策略及政策对业务风控控制的有效性。

贷后管理:

反映客户回款行为情况及风险客户回款有效性评估数据,为贷前风控策略调整提供方向及依据,同时验证贷前风控策略设定控制目标值的预估有效性。

来源公众号:FAL-金科应用研院(ID:fintechapplab_sz),Make Fintech Easier And Smarter

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!