商业银行的信贷工厂设计思路

随着金融科技的不断发展,金融创新进入拐点式爆发。以银行为代表的金融企业,以金融科技为抓手,打造一个代表金融创新的“信贷工厂”。

其中建设银行率先引进,中国银行全国推广,其它银行陆续跟进。

信贷工厂是指金融企业像工厂标准化制造产品一样对信贷进行处理。

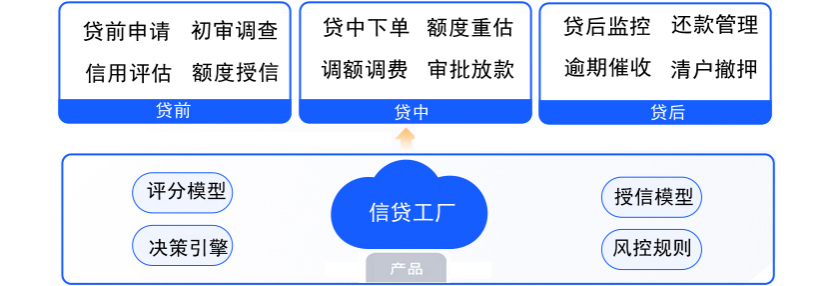

即对小额贷款或企业融资的贷前申请、额度授信、贷中下单、审批放款、贷后还款、逾期催收、风控管理等业务流程,按照工厂“流水线”作业方式进行批量操作,可提高信贷作业的效率。

基于信贷工厂打造“贷款超市”,可根据个人的使用场景、企业的经营情况,设计不同贷款形式、融资方案的信贷产品。

借鉴“工厂化”服务模式,建立标准化的信贷业务流程,为客户提供全方位的小额贷款、企业融资、支付结算、现金管理、资金托管等金融服务。

一、打造信贷工厂2个理由

信贷工厂实现了金融企业信贷业务集约化、标准化、批量化的流水线作业,打造“信贷工厂”是为了可复制,为了上规模,为了提高效率。即信贷工厂为金融企业实现降本增效,为小微企业解决融资需求:

1. 信贷工厂支持贷款业务的快速迭代

以往的信贷产品设计流程繁琐、业务复杂、功能耦合,导致信贷产品研发周期长,无法快速满足不同客户的不同使用场景需求。

信贷工厂让信贷业务分散独立、高效协同,能够支持产品创新和快速迭代。

2. 信贷工厂解决小微企业的融资难题

当前小微企业面临着融资难的问题,一方面是自身的资产比较少,无信用增级,无抵押担保;另一方面是银行的信息不对称,客户太复杂性,风险能力弱。

信贷工厂对处于不同发展阶段的小微企业定制不同的金融服务,满足了小微企业客户信贷的“短期、高频、快速”需求。

二、做好信贷工厂3个关键点

信贷工厂的核心是对信贷流程进行功能性分割。基于集约作业+模型支持,实现“信贷工厂”模式的目标,就要支持信贷业务的生产、作业、管理的灵活配置。

1. 信贷生产组件化、参数化

信贷工厂在生产信贷产品的过程中,往往会采用组件化和参数化的模型架构的建立方法。

组件化就是把信贷作业的不同功能模块解耦,形成独立组件,方便重复调用。而参数化就是把信贷作业的不同传递数据分离,建立特定关系,方便重复执行。

2. 信贷作业标准化、流程化

前端把信贷业务的信息拆分成标准化元件,后台把信贷业务的模型组装成参数化数据。

在贷款的贷前调查、业务受理、审批复核、放款审核、还款对账、逾期代偿等过程中,通过标准化、流程化的作业对贷款进行审批,按审批角色进行分工,可精准质量控制,高效批量处理。

3. 信贷管理的全流程风险预警

信贷业务增长伴随而来的就是信贷风险。为了把控风险,在信贷业务的每一个环节,会配置多种风控策略。

从贷前准入到贷后维护,基于数据判断对信贷业务进行风险预警,基于风险级别对信贷业务实行风险管理,以达到风险可控的目的。

三、设计信贷工厂4个方面

信贷工厂设计是引入产品模板、模型概念,通过参数配置,进行组合设计,实现产品创新,让定制化成为可能。

信贷工厂基于消费需求和使用场景,构建以客户为中心的金融业务形态,支持信贷产品的灵活配置:角色权限可配置、流程可配置、产品参数可配置、基础功能可配置。

1. 角色权限可配置

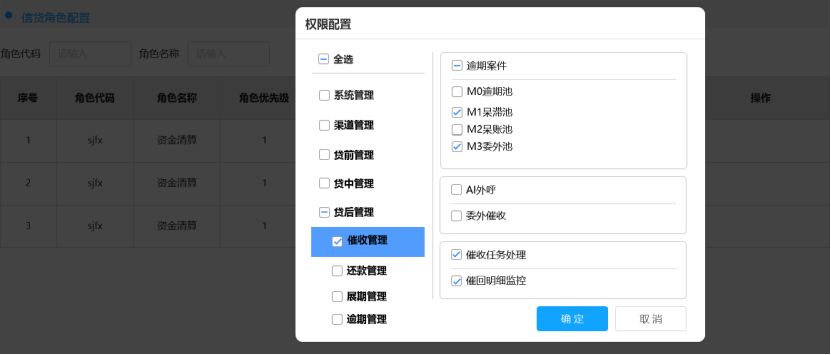

信贷业务要想在贷款申请、进度查询、额度授信、借款下单和贷后管理的整个过程中得到有效执行,关键是给不同的用户分配不同的角色权限。信贷工厂支持快速创建角色,并设置权限,能够适应信贷业务的岗位变动。

以信贷角色配置为例,为了对将贷款过程管理中的问题,进行有效的管控,我们可以基于贷款业务的各个环节,去定义贷前管理、贷中管理、贷后管理等角色。

在贷后管理中,主要处理还款管理、展期管理、逾期管理、催收管理等任务。

以催收管理为例,给其分配查看逾期案件、AI外呼、委外催收、催收任务处理、催回明细监控等权限。

2. 业务流程可配置

根据信贷产品的不同节点、对象、场景、规则去配置业务流程,从而引导信贷业务员在某阶段应该做什么业务操作。根据金融企业不同阶段的的需求,业务流程灵活变动,以提高运作效率。

征信系统被应用到信贷业务的各个环节,为金融企业提高审贷效率。

以信贷流程定义为例,在征信环节,可定义征信报告上传、征信核录、征信审核等流程。

把信贷节点权限梳理清楚,完善信贷的贷款准入判断、客户申请评分、额度授信估算、风控策略模型等,可以有效的减少信贷风险。

3. 产品参数可配置

产品参数配置是最为关键的环节。根据不同项目配置评分卡、决策树、规则库、表达式等产品参数,以适应企业业务的调整或变动。

基于参数设置信贷产品,定义产品编码、贷款额度、贷款利率、贷款期限、还款方式、循环额度、贷款用途、申请人身份等贷款的所有元素,并提供各种产品费用计算、试算、反算服务,以满足各类信贷业务需求。

信贷产品是指特定产品要素下的信贷服务方式,主要有贷款、担保、承兑、信用支持、保函、信用证和承诺等。

以信贷产品类型为例,根据消费场景、个人周转、中小企业流动性资金需求、房产交易等贷款需求场景,可以将贷款细分为消费贷、小额贷、经营贷、房抵贷等产品。

以小额贷为例,根据贷款产品的业务属性,去新增信贷产品类型,我们可以自定义贷款产品的贷款金额、所属渠道、产品类型、附件类型、贷款期限、还款方式、额度循环、借款用途等信息。

4. 基础功能可配置

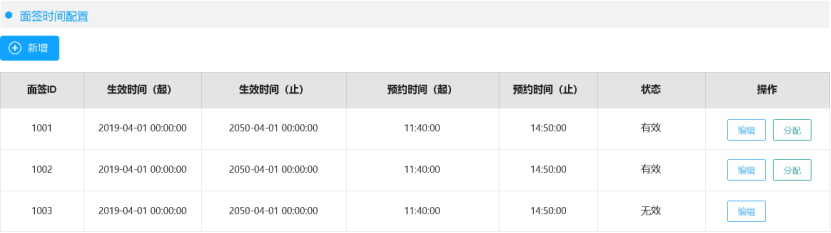

将信贷产品的各种基础功能进行定义并封装,根据不同客户需求,配置贷款通基础信息、业务开办地区、贷款资金路由、审批流程节点、借款金额试算、还款计划试算、逾期代偿代扣等产品功能。

信贷面签只是审核借款人信息的一个过程,一般是面签审核通过才会放款。大部分信贷产品都会有时间限制,可以根据借款人的时间安排,灵活配置多个面签时间。

信贷面签审核时间一般比较短,最快当天就有可能出审核结果。根据面签预约流水,在规定的时间进行远程面签或临柜核验,可以验证贷款真实性并有效减少放款时间。

“信贷工厂”模式依托业务系统、审批系统、征信系统、催收系统、账务系统,以及评分机制、风控模型、决策引擎等,颠覆了传统的信贷融资模式,为客户提供全方位信贷服务,也让信贷业务逐步模块化、系统化、流程化、标准化。

作者

游善朱哥,微信公众号:朱哥聊产品。畅销书《产品闭环:重新定义产品经理》和《金融产品方法论》作者,近10年金融产品人,专注于金融行业(贷款、理财、支付)的产品知识分享,从0到1负责多款金融产品的全过程规划与设计。

版权声明

本文来自互联网用户投稿,文章观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处。如若内容有涉嫌抄袭侵权/违法违规/事实不符,请点击 举报 进行投诉反馈!